Panorama del mercado

1.1 Introducción

El jamón se prepara salando o cociendo la pierna o la paleta de cerdo. El mercado del jamón es un componente de la industria charcutera. cabe señalar que este estudio se refiere únicamente al jamón de cerdo, por lo que excluye el "jamón de ave".

En España, existen dos tipos específicos de jamón: el jamón blanco, elaborado a partir de cerdos blancos (rosados), y el jamón ibérico, elaborado a partir de cerdos ibéricos. Mientras que el jamón blanco no es específico de España, el ibérico refleja la historia, el saber hacer y los sabores únicos de la cultura española. El jamón ibérico es un producto de lujo con alto valor añadido que se exporta internacionalmente.

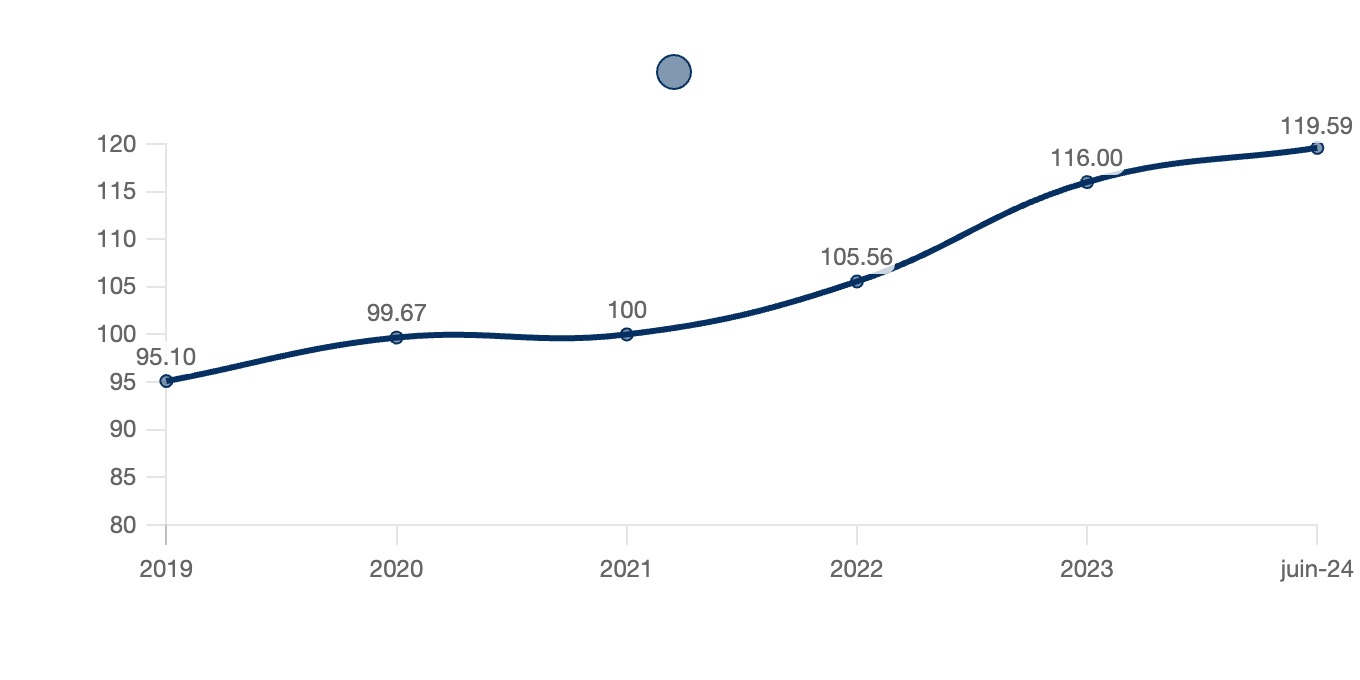

El mercado sigue en expansión. A nivel nacional, las ventas aumentarán un 9,73% entre 2019 y 2023, a pesar de la pandemia del covid 19. Si nos centramos en el segmento del jamón ibérico, el incremento es aún mayor, con un aumento de las ventas del 22,50%, gracias sobre todo a las nuevas salidas internacionales.

1.2 El mercado mundial

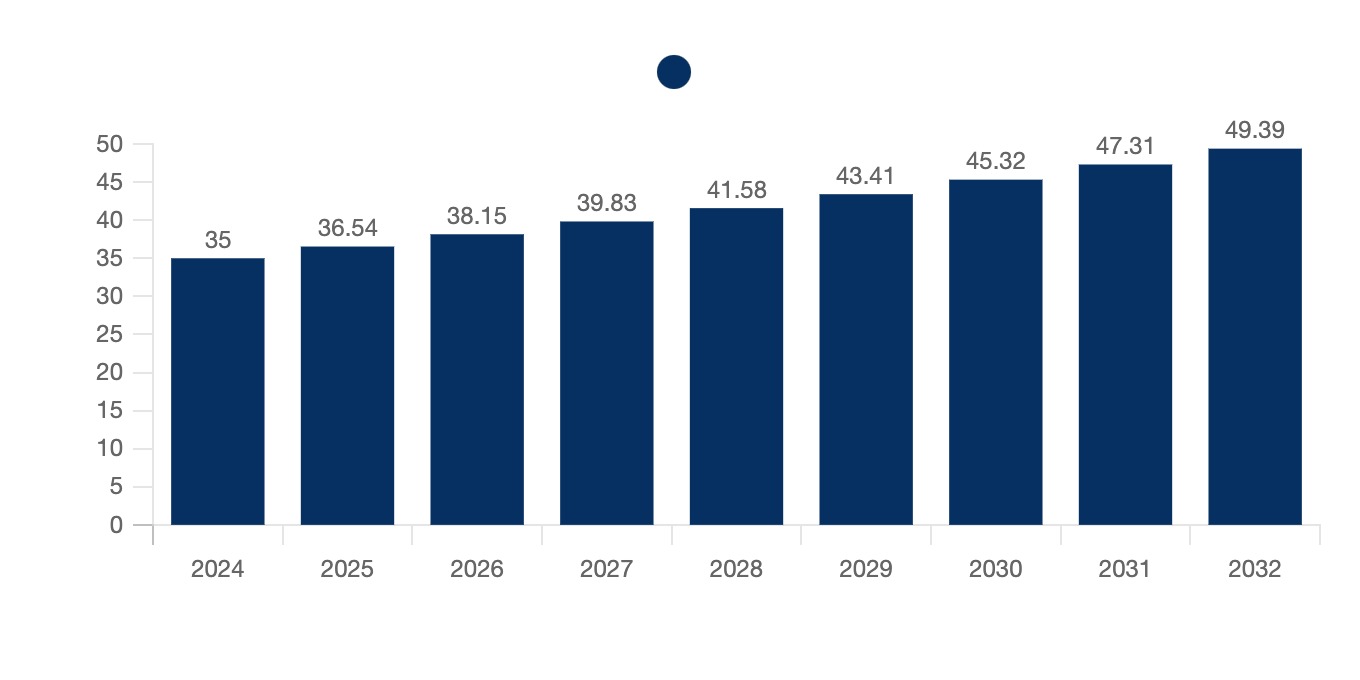

Se espera que el mercado mundial del jamón experimente un crecimiento sostenido entre 2024 y 2032, con una TCAC estimada del 4,4%. En 2024, el mercado estaba valorado en 35.000 millones de dólares y se esperaba que alcanzara los 49.390 millones de dólares en 2032, lo que representa un aumento global del 41,1% durante el periodo.

Este crecimiento constante se refleja en aumentos anuales, con valores previstos de 36.540 millones de dólares en 2025, 38.150 millones en 2026 y 45.320 millones en 2030. Este impulso se debe a varios factores: la creciente demanda en los mercados emergentes, la innovación constante en los productos de charcutería y una preferencia cada vez mayor por los productos de primera calidad en los países desarrollados.

Previsiones para el mercado mundial del jamón

Mundial, 2024-2032, miles de millones de dólares

1.3 El mercado interior

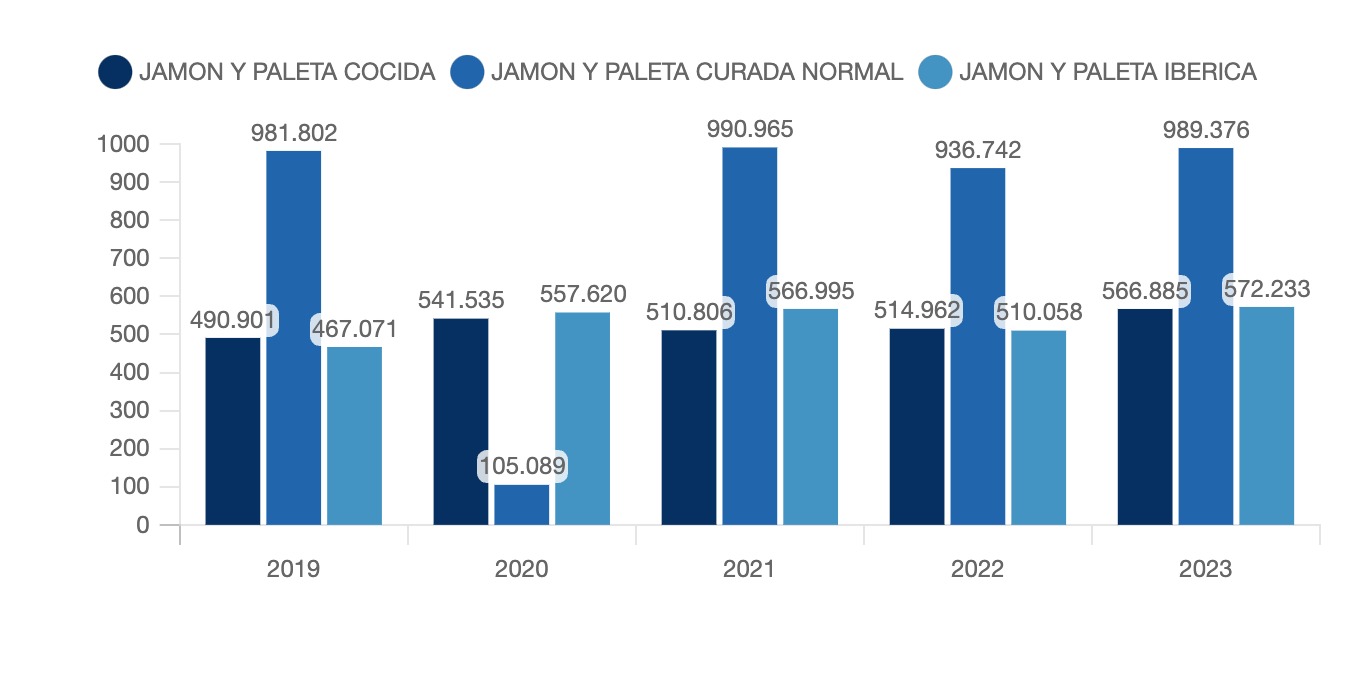

Entre 2019 y 2023, las ventas del sector del jamón en el canal nacional en España crecieron en su conjunto, pasando de 2.939,77 millones de euros en 2019 a 2.128,49 millones de euros en 2023, lo que supone un incremento del 9,73%. esta tendencia fue marcada por importantes variaciones entre segmentos.

-

jamón cocido y chuletas: este segmento registró un crecimiento constante, pasando de 490,90 millones de euros en 2019 a 566,89 millones de euros en 2023, lo que supone un aumento del 15,48% en el periodo. tras una ligera caída en 2021(-5,67% con respecto a 2020), las ventas repuntaron hasta alcanzar su nivel más alto en 2023(+10,08% con respecto a 2022).

-

jamón curado clásico y chuck: este segmento experimentó tendencias fluctuantes. Tras alcanzar un máximo en 2020 con 1.050,90 millones de euros (+7,04% respecto a 2019), cayó en 2021(-5,71%) hasta los 936,74 millones de euros, antes de recuperarse en 2023 hasta los 989,38 millones de euros(+5,62% respecto a 2022).

-

jamón ibérico y paleta: este segmento experimentó el crecimiento más significativo. En 2023, las ventas ascenderon a 572,23 millones de euros, frente a los 467,07 millones de euros de 2019, lo que supone un aumento del 22,50%. a pesar de una ligera caída en 2022(-10,04% en comparación con 2021), el segmento alcanzó un nuevo máximo en 2023 (+12,18% en comparación con 2022).

Estas cifras demuestran que, aunque se han producido fluctuaciones en el periodo, el sector del jamón en España sigue creciendo gracias a la demanda sostenida de sus diferentes segmentos, especialmente del jamón y paleta ibéricos, que destaca como el producto de mayor valor añadido.

Ventas del sector del jamón

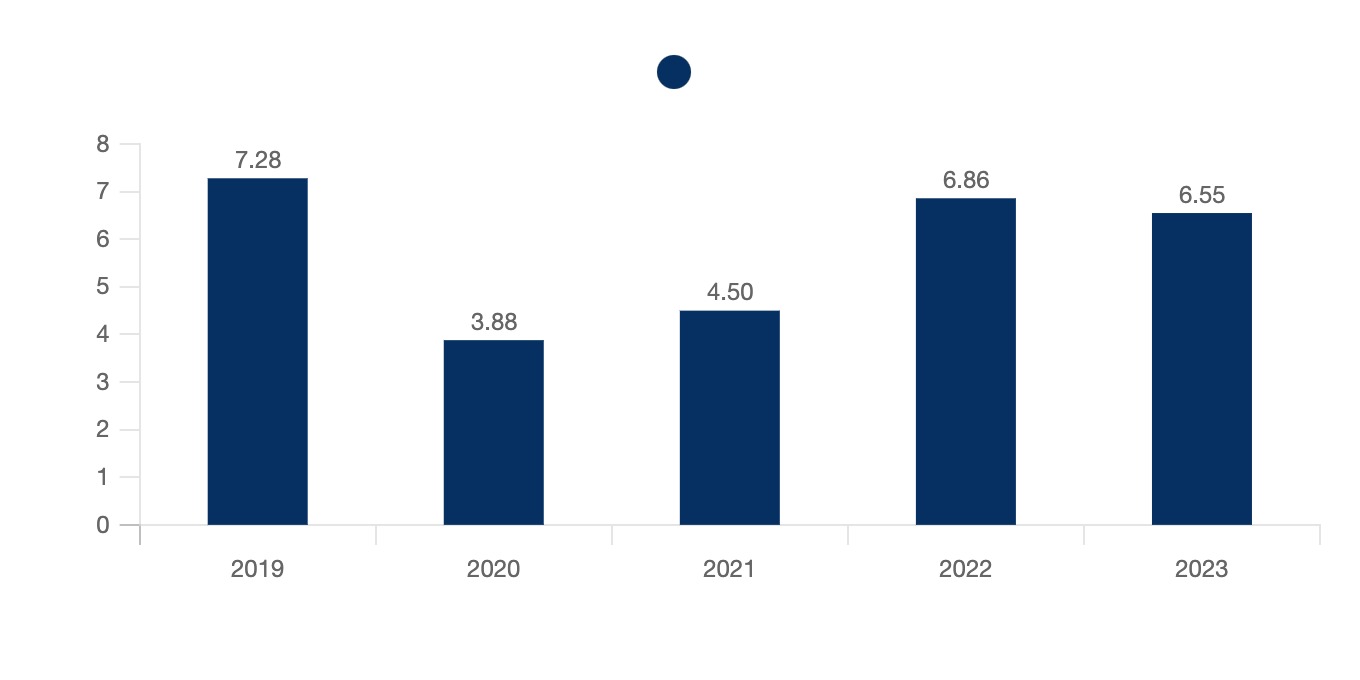

En cuanto al consumo de jamón en el canal HORECA (Hoteles, Restaurantes, Cafeterías), ese experimentó variaciones significativas entre 2019 y 2023. En 2019, el consumo fue de 7,28 millones de kg. Esta cantidad descendió significativamente en 2020, hasta los 3,88 millones de kg, lo que supuso un descenso del 46,4% respecto a 2019, debido principalmente a la pandemia de COVID-19 que afectó a la actividad del sector HORECA. En 2021, el consumo aumentó ligeramente a 4,50 millones de kg, lo que representó un aumento del 16% con respecto a 2020. En 2022, se produjo una recuperación más marcada, con 6,86 millones de kg, un aumento del 52,7% con respecto a 2021, marcando la recuperación del sector tras las restricciones sanitarias. En 2023, el consumo descendió ligeramente hasta los 6,55 millones de kg, un 4,5% menos que en 2022, aunque permaneció elevado en comparación con los años anteriores.

Consumo de jamón en el canal HORECA

España, 2019-2023, millones de kg

1.4 Comercio exterior

Jamón fresco :

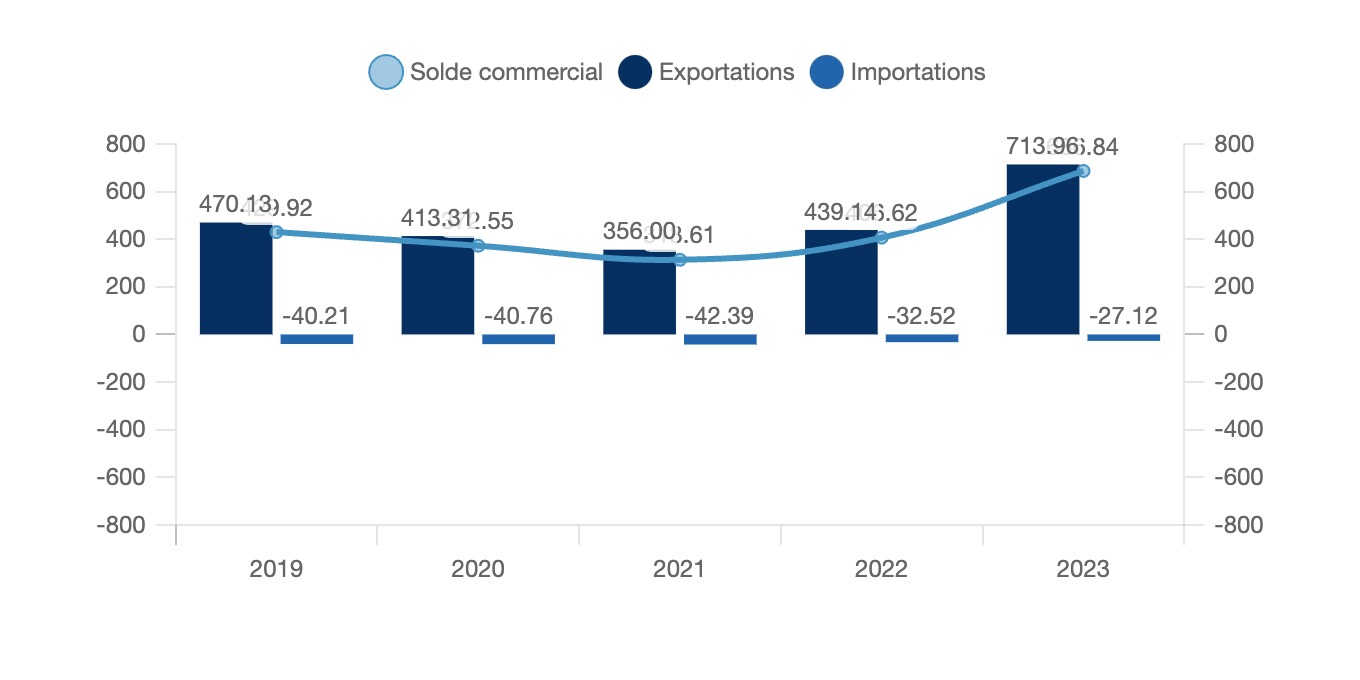

Entre 2019 y 2023, el comercio exterior español de jamones, paletas y trozos de jamón sin deshuesar, frescos o refrigerados experimentó un marcado cambio, tanto en términos de exportaciones como de saldo comercial. Las exportaciones casi se duplicaron en el periodo, pasando de 470,13 millones de dólares en 2019 a 713,96 millones en 2023, lo que supuso un incremento del 51,8%. Esta dinámica ilustró el fuerte crecimiento de la demanda internacional de estos productos emblemáticos.

Las importaciones, aunque modestas, disminuyeron de forma constante, pasando de -40,21 millones de dólares en 2019 a -27,12 millones de dólares en 2023, lo que representó un descenso del -32,5%. Esta tendencia reflejó una reducción de las necesidades de importación, probablemente debido a la creciente autosuficiencia y a la competitividad de los productores locales.

La balanza comercial, por su parte, mostró un crecimiento impresionante, aumentando un +59,8% entre 2019 (429,92 millones de dólares) y 2023 (686,84 millones de dólares). Esta mejora fue especialmente notable entre 2022 y 2023, con un aumento del +68,9%, lo que subrayó una reciente aceleración de la balanza superavitaria.

Estas cifras pusieron de manifiesto la fortaleza de la industria española del jamón y la paleta en el mercado mundial, impulsada por el fuerte crecimiento de las exportaciones y el control efectivo de las importaciones. Esto reflejó el aumento de la competitividad y el creciente reconocimiento internacional de la calidad de los productos españoles.

Comercio exterior de "Jamones, paletas y sus trozos sin deshuesar, frescos o refrigerados."

España y el mundo, 2019-2023, millones de $

Exportaciones:

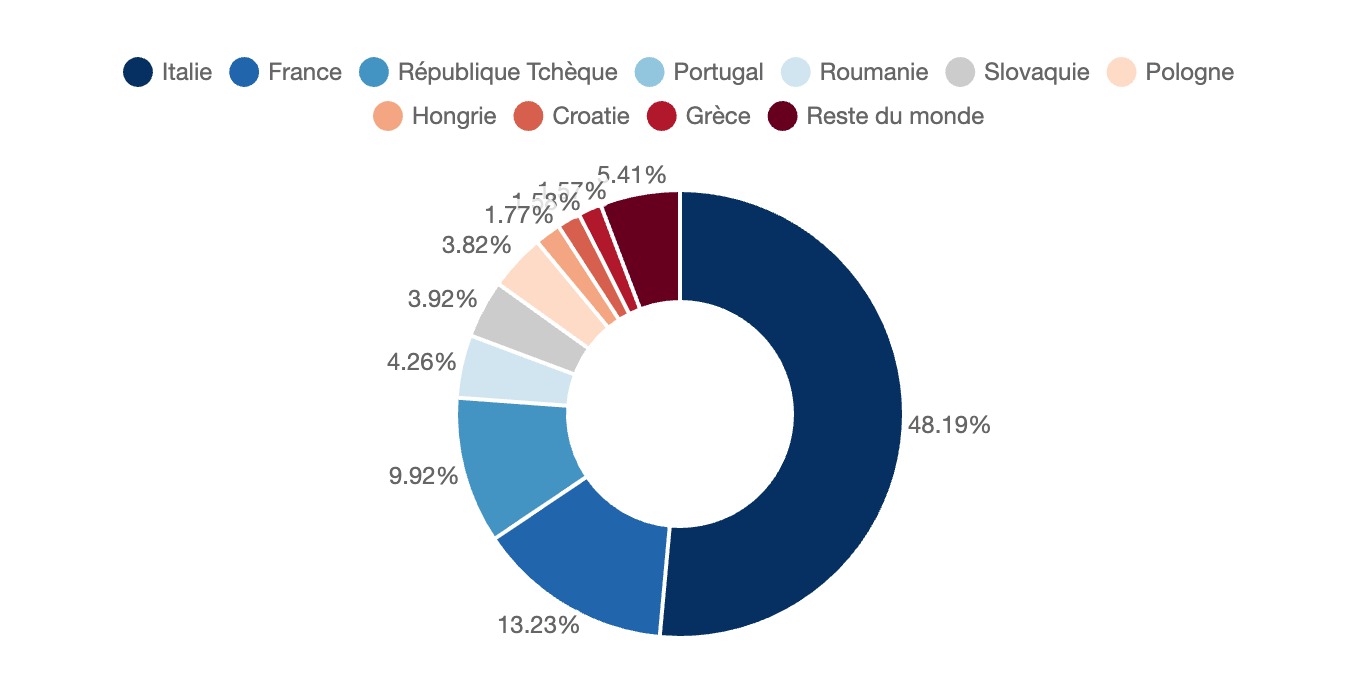

En 2023, Italia fue, con diferencia, el principal socio comercial de España en las exportaciones de jamones, paletas y trozos sin deshuesar, frescos o refrigerados, con un 48,19% del total. Francia se situó en segundo lugar, con un 13,23%, confirmando su papel clave como segundo mercado para estos productos españoles. La República Checa, con un 9,92%, completó el podio, subrayando la creciente importancia de los mercados centroeuropeos.

Otros destinos destacados fueron Portugal (4,26%) y Rumanía (4,26%), así como Eslovaquia (3,92%) y Polonia (3,82%), lo que reflejó el fuerte atractivo de estos productos en toda Europa del Este. Las cuotas de mercado en Hungría (1,77%), Croacia (1,58%) y Grecia (1,57%) fueron más modestas, pero ilustraron la diversidad de las exportaciones españolas en la región.

Por último, el resto del mundo representó el 5,41% de las exportaciones, lo que demostró una apertura internacional más allá del continente europeo. Estas cifras pusieron de manifiesto el predominio de los mercados europeos en las exportaciones españolas de carne procesada, con una fuerte concentración en mercados vecinos como Italia y Francia, al tiempo que revelaron oportunidades para reforzar el comercio con otras regiones.

Exportaciones españolas de "Jamones, paletas y sus trozos sin deshuesar, frescos o refrigerados"

España y el Mundo, 2023, M

Importaciones:

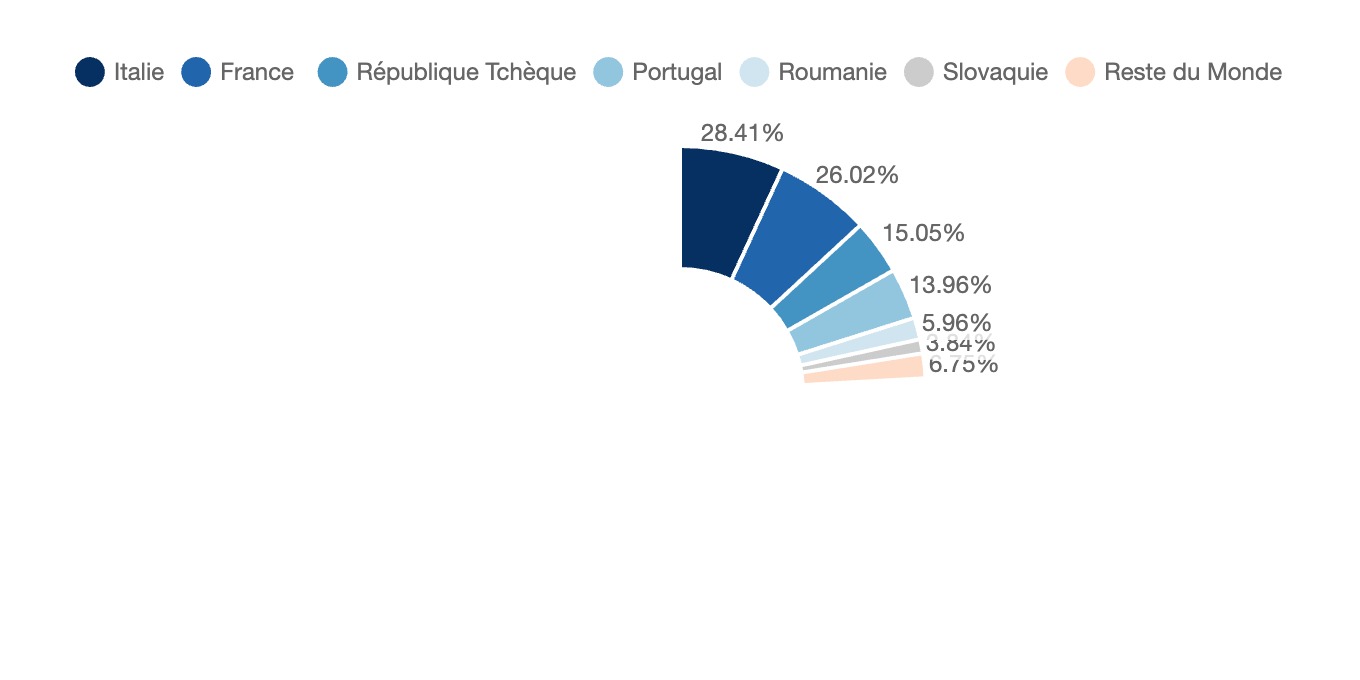

En 2023, las importaciones españolas de jamones, paletas y trozos sin deshuesar, frescos o refrigerados estuvieron dominadas por Italia, que representó el 28,41% del total. Francia le siguió de cerca con un 26,02%, subrayando su papel clave como principal proveedor de estos productos a España. La República Checa, con un 15,05%, fue otro actor importante, reforzando la posición de Europa Central en el comercio con España.

Portugal (13,96%) y Rumanía (5,96%) también contribuyeron significativamente a las importaciones, reflejando el activo comercio con estos países vecinos y de Europa del Este. Eslovaquia, con un 3,84%, completó los principales socios, mientras que el resto del mundo representó un 6,75%, lo que puso de manifiesto un comercio limitado pero diversificado fuera de Europa.

Importaciones españolas de "Jamones, paletas y sus trozos sin deshuesar, frescos o refrigerados"

España y el mundo, 2023, %

Jamones, paletas, y sus trozos, sin deshuesar, congelados :

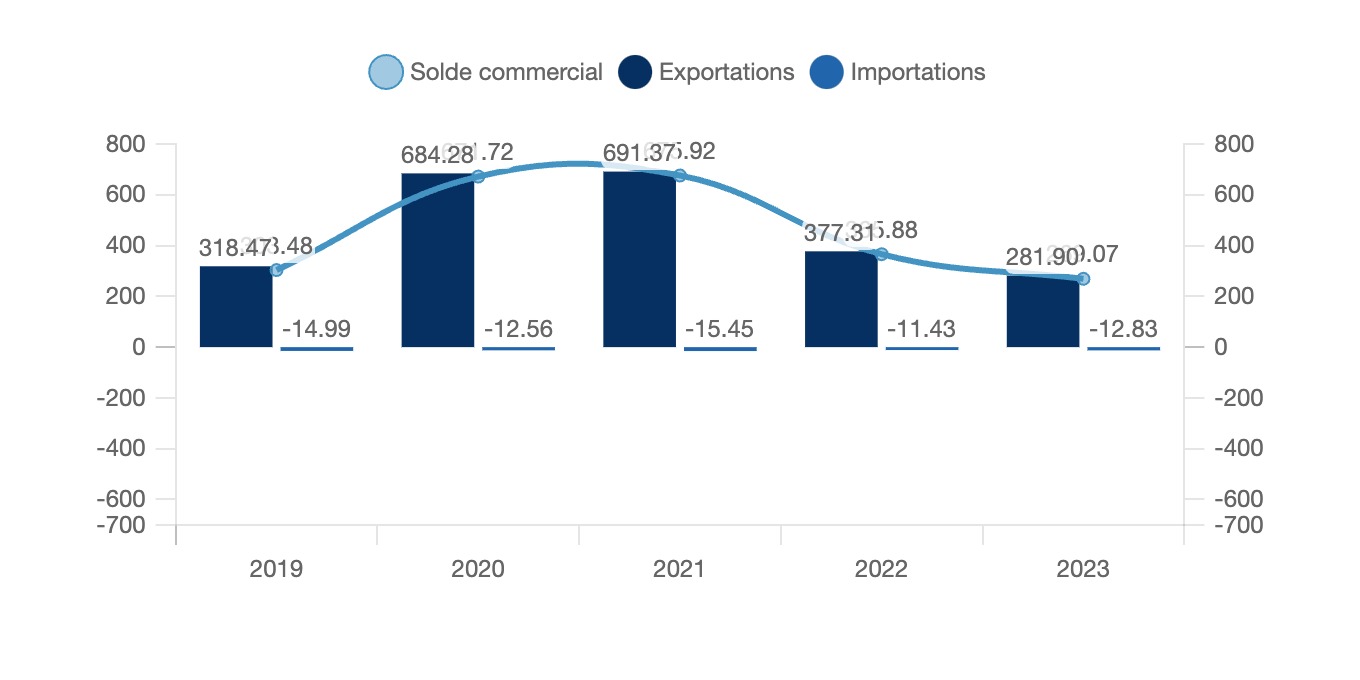

Entre 2019 y 2023, el comercio exterior español de jamones, paletas y trozos sin deshuesar congelados mostró importantes fluctuaciones, reflejando la dinámica del mercado global y los cambios en la demanda. Las exportaciones alcanzaron un máximo en 2021 con 691,37 millones de dólares, casi el doble que en 2019 (318,47 millones), antes de disminuir progresivamente hasta 281,90 millones en 2023, lo que representó un -59,2% menos que el pico de 2021.

Las importaciones, aunque marginales, fluctuaron ligeramente durante el periodo. Oscilaron entre -14,99 millones de dólares en 2019 y -12,83 millones de dólares en 2023, con un mínimo de -11,43 millones de dólares en 2022, reflejando la baja dependencia de España de importaciones de este tipo de productos.

La balanza comercial, que permaneció ampliamente excedentaria, siguió la misma tendencia que las exportaciones. Tras alcanzar un máximo en 2021 de 675,92 millones de dólares, cayó hasta 269,07 millones en 2023, un -60,2% menos que el máximo alcanzado, lo que refleja la contracción de las exportaciones, aunque España continuó como un importante exportador neto en este segmento.

Tendencias del comercio exterior de "jamones, paletas y trozos de jamón sin deshuesar, congelados"

España y el mundo, 2019-2023, millones de dólares

Exportaciones:

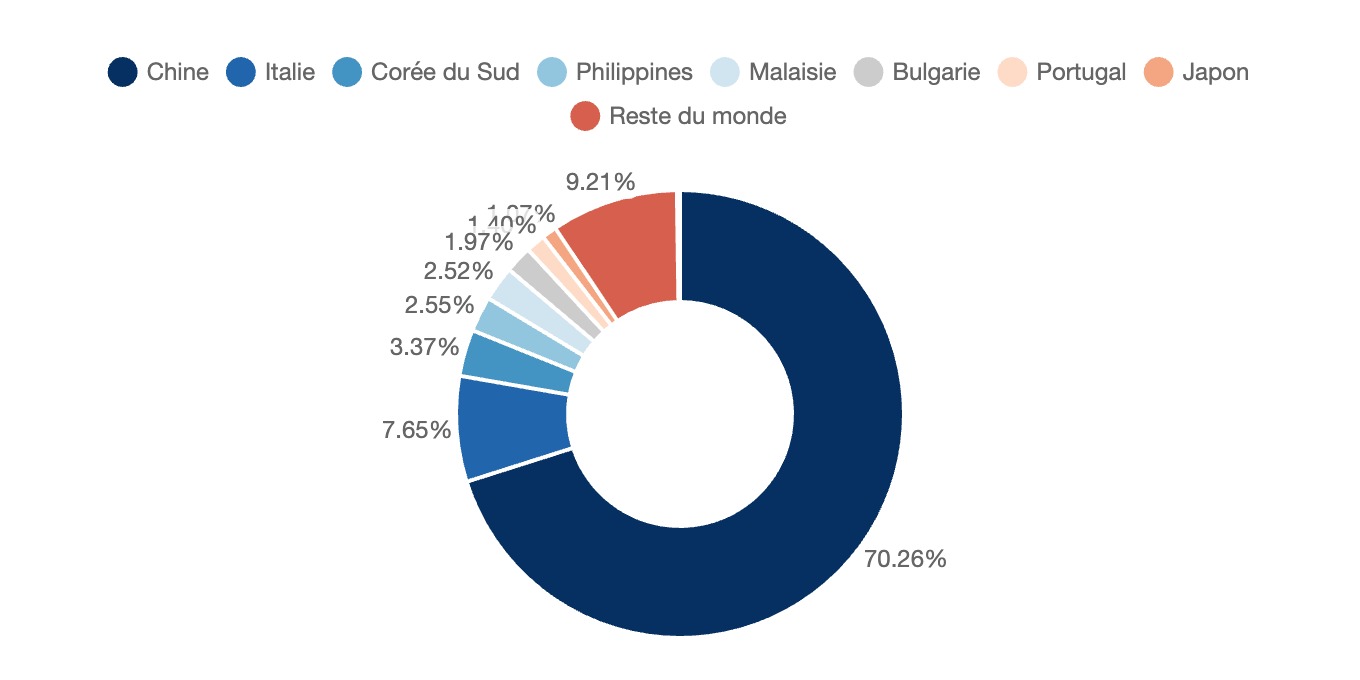

En 2023, las exportaciones españolas de jamones, paletas y trozos sin deshuesar congelados estuvieron dominadas ampliamente por China, que representó el 70,26% del total. Esto reflejó la fuerte dependencia de este mercado y consolidó a China como el socio comercial clave en este segmento.

Italia, en segundo lugar, aportó el 7,65% de las exportaciones, confirmando su posición como el principal mercado europeo para estos productos. Otros destinos asiáticos como Corea del Sur (3,37%), Filipinas (2,55%) y Malasia (2,52%) también desempeñaron un papel significativo, subrayando el atractivo de los productos españoles en la región.

En Europa, destinos como Bulgaria (1,97%) y Portugal (1,40%) realizaron contribuciones menores pero significativas, mientras que Japón (1,07%) reforzó la presencia de productos españoles en el mercado asiático de gama alta.

Por último, el resto del mundo representó el 9,21% de las exportaciones, mostrando una diversificación más allá de los principales mercados asiáticos y europeos. Estas cifras pusieron de manifiesto el predominio del mercado asiático, especialmente China, mientras subrayaron las oportunidades de crecimiento en otros mercados internacionales.

Destino de las exportaciones españolas de jamones, paletas y sus trozos sin deshuesar congelados.

España y el mundo, 2023, %

Importaciones :

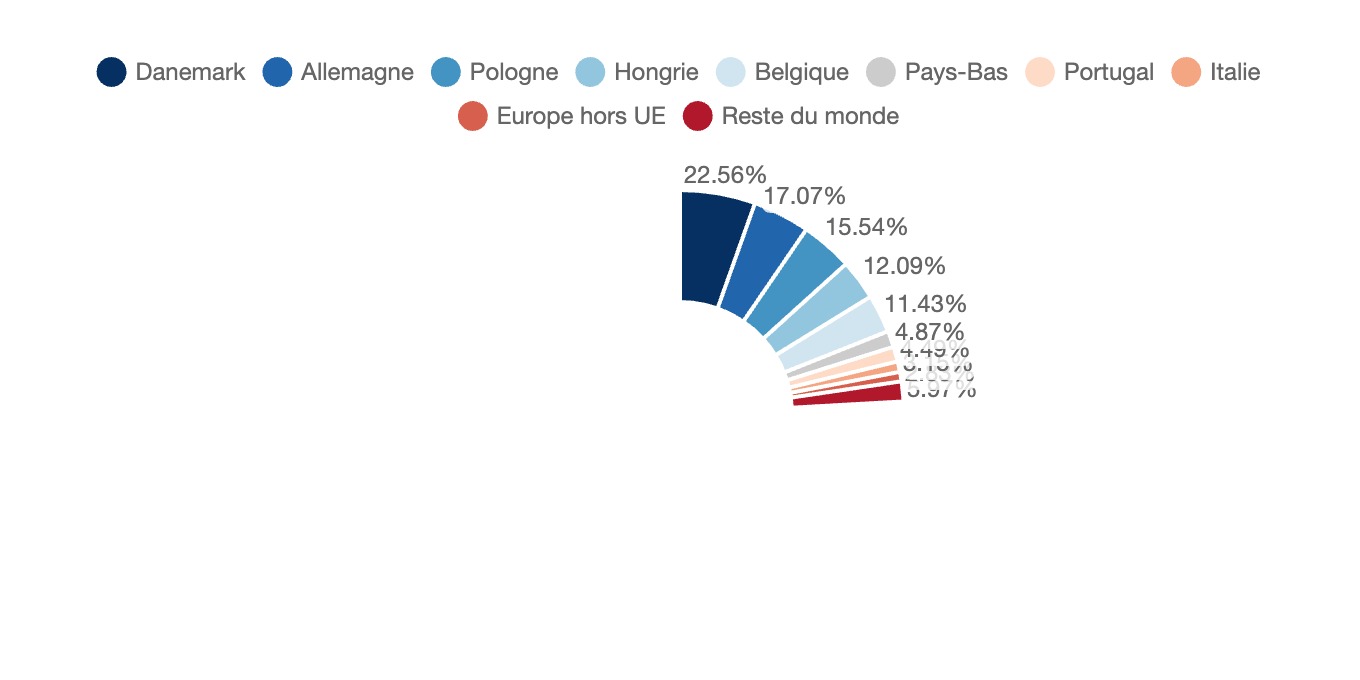

En 2023, las importaciones españolas de jamones, paletas y trozos sin deshuesar congelados procedieron principalmente de países europeos, con un claro dominio de Dinamarca, que acaparó el 22,56% de las importaciones totales. Alemania, con un 17,07%, se consolidó como el segundo proveedor, seguida por Polonia con un 15,54%, destacando la creciente relevancia de Europa Central en este comercio.

Otros proveedores importantes incluyeron Hungría (12,09%) y Bélgica (11,43%), reforzando el papel de Europa Central y Occidental. Países Bajos (4,87%) y Portugal (4,49%) contribuyeron de manera más modesta, mientras que Italia, con un 3,15%, tuvo una participación más limitada en las importaciones españolas.

Por otro lado, Europa no perteneciente a la UE representó el 2,83% de las importaciones, reflejando una disminución de los flujos con países fuera del bloque. Finalmente, el resto del mundo representó el 5,97%, destacando una diversificación limitada pero significativa hacia socios de fuera de Europa.

Origen de las importaciones españolas de jamones, paletas y trozos de jamón sin deshuesar congelados.

España y el mundo, 2023, %

Jamón en conserva :

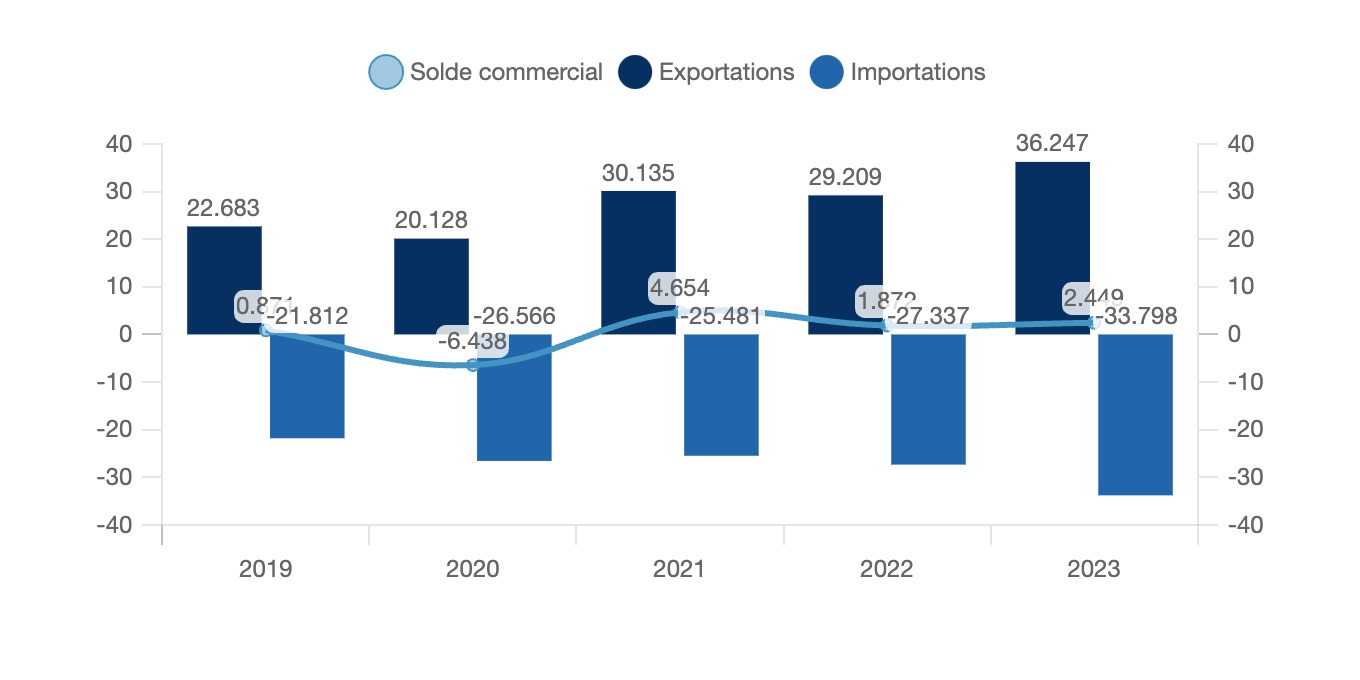

Entre 2019 y 2023, el comercio exterior de España de jamones y trozos de jamón preparados o conservados (incluidos los cocidos, ahumados o en conserva) presentó variaciones significativas. Las exportaciones aumentaron de manera constante durante el período, pasando de 22,683 millones de dólares en 2019 a 36,247 millones de dólares en 2023, lo que representó un crecimiento del +59,9%. Este aumento reflejó la creciente demanda internacional de productos españoles de calidad.

Por otro lado, las importaciones también aumentaron, pasando de -21,812 millones de dólares en 2019 a -33,798 millones de dólares en 2023, lo que supuso un incremento del +55,0%. Este aumento de las importaciones indicó que el mercado español se abrió a los productos transformados procedentes de otros países.

La balanza comercial, aunque positiva en tres de los cinco años, fue muy volátil. En 2019, se situó en 0,871 millones de dólares, para pasar a ser deficitaria en 2020, con -6,438 millones, debido al fuerte aumento de las importaciones. En 2021, volvió a registrar un superávit de 4,654 millones de dólares, antes de caer nuevamente a 1,872 millones en 2022 y, finalmente, alcanzar los 2,449 millones en 2023, un aumento del +30,8% en comparación con 2022.

Comercio exterior de "Jamones y sus trozos, preparados o conservados (incluso cocidos, ahumados o en conserva)."

España y el mundo, 2019-2023, millones de $

Exportaciones:

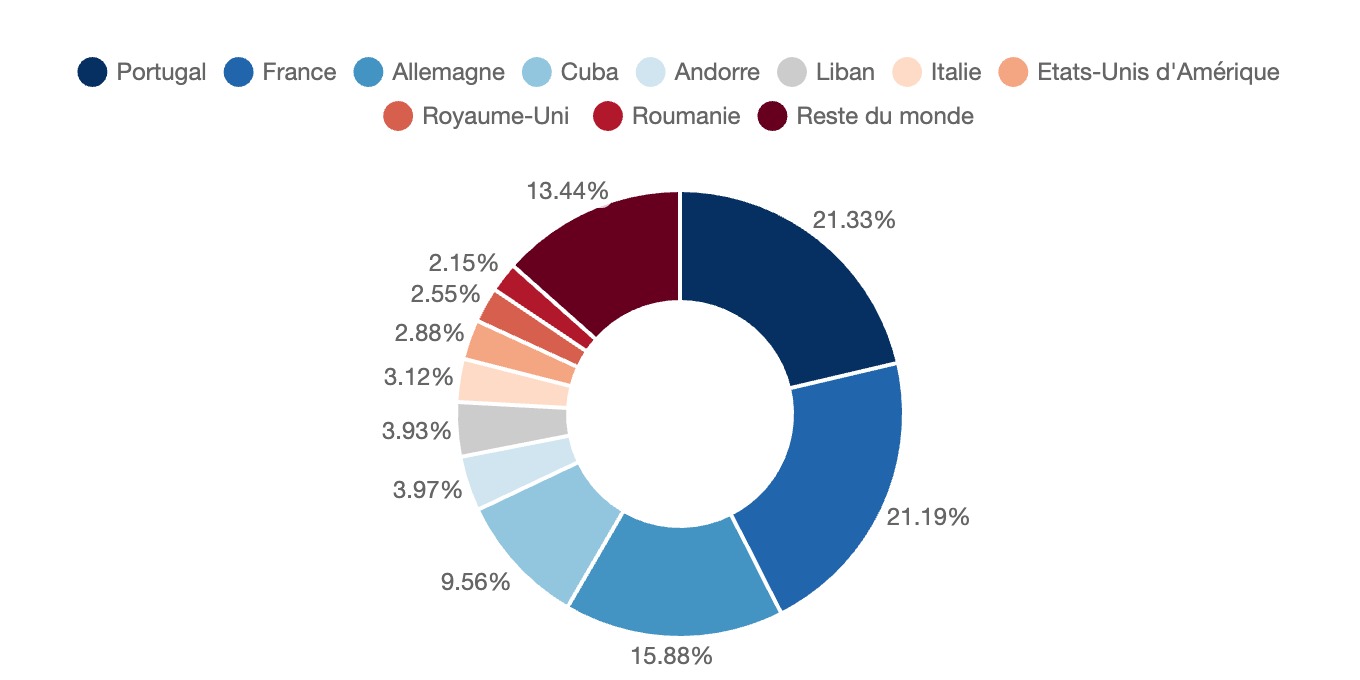

En 2023, las exportaciones españolas de conservas de jamón estuvieron ampliamente dominadas por los destinos europeos, con Portugal (21,33%) y Francia (21,19%) a la cabeza. Estos dos países vecinos, estrechamente vinculados a España por su proximidad geográfica y su comercio histórico, fueron las principales salidas de este producto.

Alemania, en tercer lugar, ocupó el 15,88%, lo que confirmó la importancia del mercado europeo para los exportadores españoles. Fuera de Europa, mercados más específicos como Cuba (9,56%) y Líbano (3,93%) también mostraron una demanda notable, lo que reflejó el atractivo de los productos españoles en regiones más lejanas.

Entre otros destinos, Andorra (3,97%), Italia (3,12%), Estados Unidos (2,88%) y Reino Unido (2,55%) representaron cuotas menores pero significativas, reflejo de la diversificación de las exportaciones. Rumanía (2,15%) y el resto del mundo (13,44%) subrayaron el interés que despertaron las conservas de jamón en los mercados más pequeños o emergentes.

Destinos de las exportaciones españolas de conservas de jamón

España y lde

Importaciones :

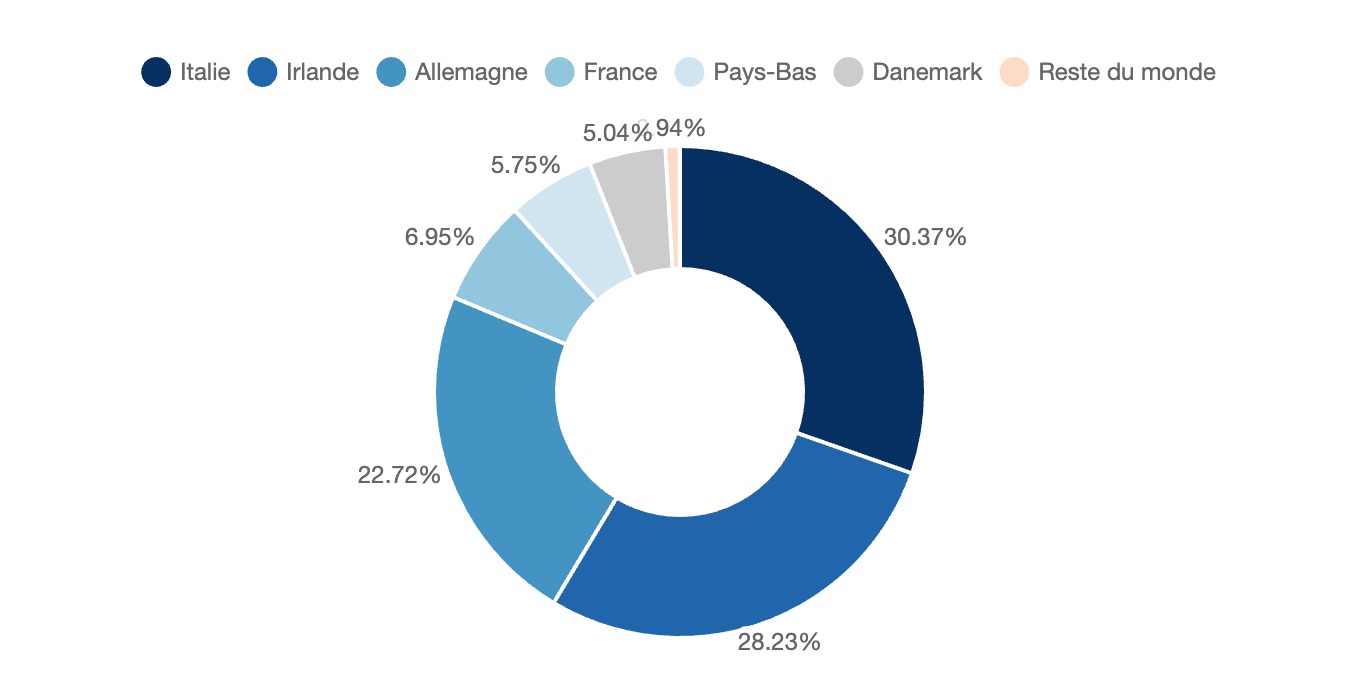

En 2023, las importaciones españolas de jamón en conserva se concentraron fuertemente en los socios europeos. Italia fue el principal proveedor, con un 30,37% del total de las importaciones, seguido de cerca por Irlanda (28,23%) y Alemania (22,72%). Estos tres países dominaron el comercio, subrayando su papel clave en el suministro de jamón enlatado a España.

Francia contribuyó con un 6,95%, mientras que los Países Bajos (5,75%) y Dinamarca (5,04%) tuvieron participaciones menores pero aún significativas. El resto del mundo, con sólo un 0,94%, desempeñó un papel marginal en las importaciones, lo que demostró la escasa dependencia de España de proveedores no europeos para este tipo de productos.

Estos datos ilustraron el fuerte predominio del comercio intraeuropeo en las importaciones españolas de conservas de jamón, con una marcada concentración en unos pocos socios principales, especialmente Italia, Irlanda y Alemania.

Distribución de las importaciones españolas de conservas de jamón

España, 2023, % (en millones de euros)

Jamón en salmuera y ahumado :

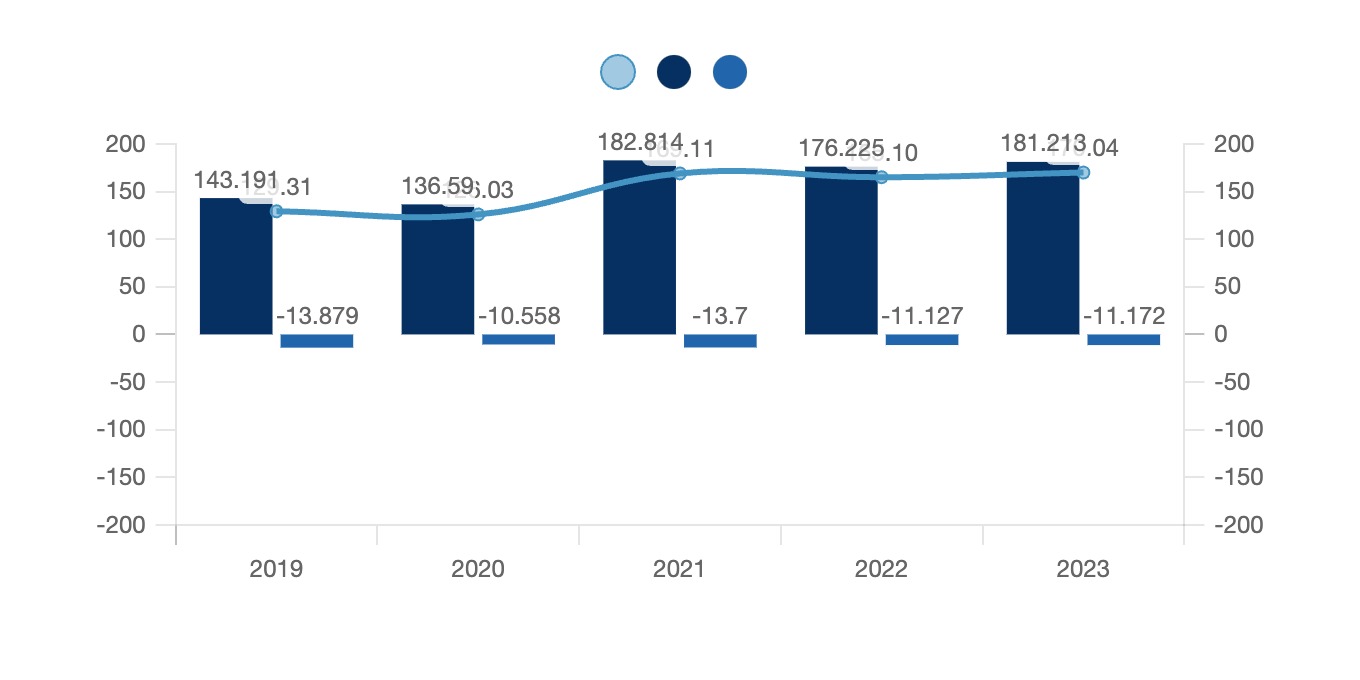

Entre 2019 y 2023, el comercio exterior español de carne de porcino, salada o en salmuera (incluidos jamones y paletas) mostró un notable aumento de las exportaciones, aunque las importaciones se mantuvieron relativamente modestas. Las exportaciones aumentaron un 26,5% en el periodo, pasando de 143,191 millones de dólares en 2019 a 181,213 millones en 2023. Este aumento refleja la creciente demanda internacional de estos productos tradicionales españoles.

Las importaciones, por su parte, se han mantenido bajas y estables, oscilando entre -13,879 millones en 2019 y -11,172 millones en 2023. Esta baja dependencia de las importaciones subraya la capacidad de España para producir localmente carne de cerdo curada para satisfacer la demanda nacional e internacional.

Así, la balanza comercial ha mantenido un importante superávit a lo largo del periodo, alcanzando un máximo en 2021 de 169,11 millones de dólares, para estabilizarse en torno a 170,04 millones en 2023, un 31,5% más que en 2019. Estos resultados comerciales reflejan la competitividad de los productores españoles en el mercado mundial.

Comercio exterior de "Carne de porcino, salada o en salmuera (incluidos jamones y paletas)."

España y el mundo, 2019-203, millones de $

Exportaciones:

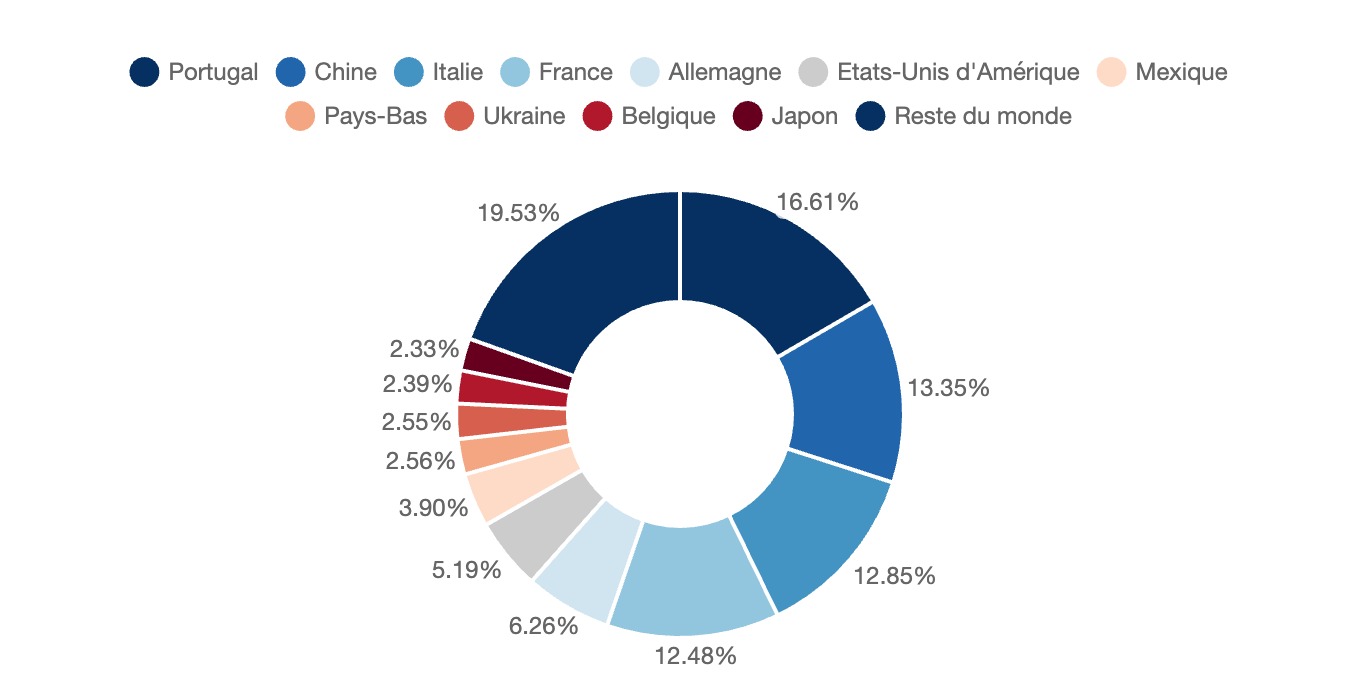

En 2023, las exportaciones españolas de carne de cerdo salada o en salmuera, incluidos jamones y paletas, se distribuyeron en diversos mercados, con una fuerte concentración en destinos europeos y asiáticos. Portugal fue el principal punto de salida, con un 16,61% del total exportado, seguido de China (13,35%), que confirmó su papel como socio clave debido a su creciente demanda de productos transformados del cerdo.

Italia (12,85%) y Francia (12,48%) también fueron destinos importantes, lo que reflejó la proximidad geográfica y el estrecho comercio con estos dos vecinos europeos. Alemania, con un 6,26%, completó los 5 principales mercados.

Fuera de Europa, Estados Unidos (5,19%) y México (3,90%) destacaron como mercados significativos en América, lo que ilustró el atractivo de los productos españoles en esta región. Los Países Bajos (2,56%) y Ucrania (2,55%) realizaron contribuciones menores pero significativas, mientras que Bélgica (2,39%) y Japón (2,33%) consolidaron sus posiciones en las exportaciones españolas.

El resto del mundo, con un 19,53%, reflejó la diversificación de destinos, con flujos hacia mercados emergentes o menos tradicionales para los productos españoles. Estas cifras reflejaron la competitividad de la carne de porcino española en el mercado mundial, apoyada en la fuerte demanda europea y en la constante expansión hacia los mercados asiáticos y americanos.

Destinos de las exportaciones españolas de "Carne de porcino, salada o en salmuera (incluidos jamones y paletas)"

España y el mundo, 2023, % (en millones de euros)

Importaciones :

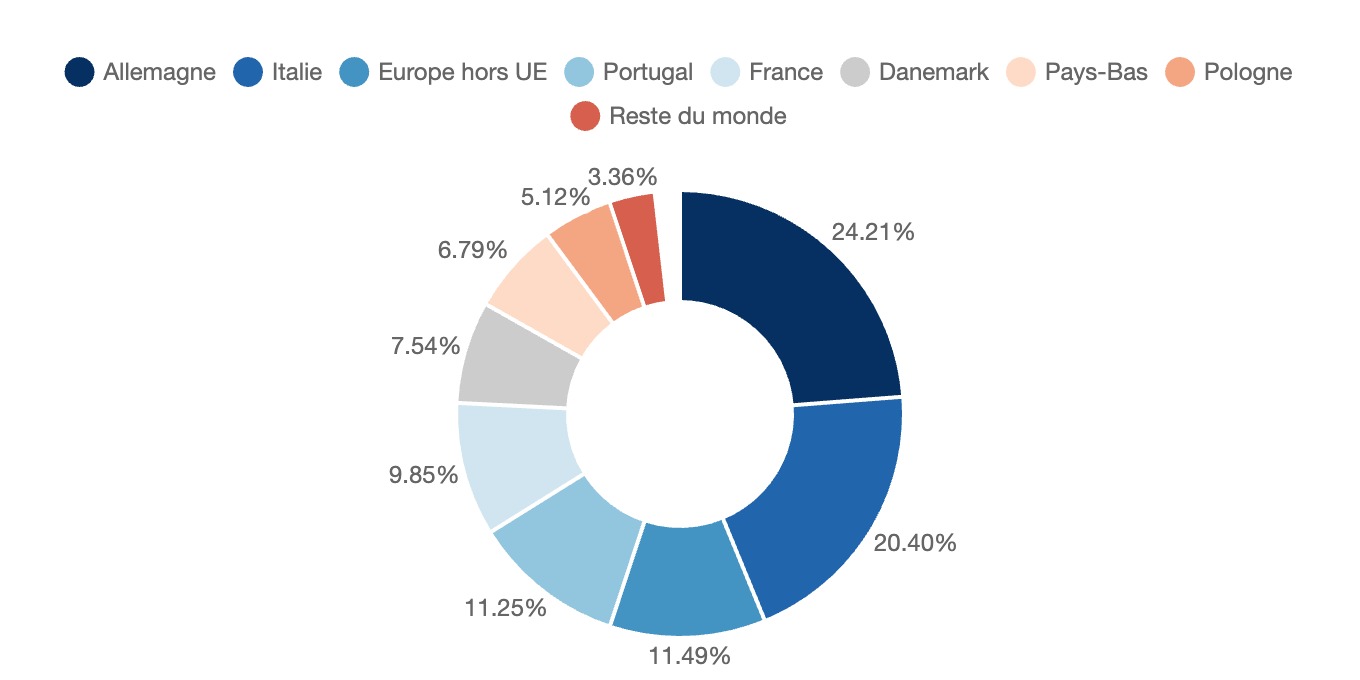

En 2023, las importaciones españolas de jamón salado, curado, ahumado o similar estuvieron dominadas principalmente por países europeos, conAlemania a la cabeza, con un 24,21% del total de las importaciones.Italia, segundo proveedor, aportó el 20,40%, reforzando el predominio de los dos principales socios europeos.

Las importaciones procedentes depaíses de fuera de la Unión Europea representaron el 11,49%, un porcentaje significativo que ilustra la diversificación del comercio más allá de las fronteras de la UE. Portugal(11,25%) y Francia(9,85%) también desempeñaron un papel importante, consolidando sus posiciones como principales socios comerciales de España.

Entre los demás proveedores, Dinamarca(7,54%), Países Bajos(6,79%) y Polonia(5,12%) realizaron aportaciones significativas, aunque en menor proporción. El resto del mundo, con un 3,36%, desempeñó un papel marginal, mostrando una escasa dependencia de las importaciones no europeas.

Estas cifras muestran una clara concentración de las importaciones en los mercados europeos, con una elevada dependencia de Alemania e Italia, al tiempo que demuestran una limitada apertura al comercio mundial para este tipo de productos.

Origen de las importaciones españolas de jamón curado, etc...

España, 2023, % (Fuente: UN comtrade)

1.5 Los mejores jamones de 2024

Los dos mejores jamones de 2024 fueron coronados recientemente en los Premios Alimentos de España. En la categoría de jamón serrano (u otras figuras reconocidas de calidad), el premio recayó en "Jamones Perfecto" de la Denominación de Origen Protegida (DOP) Jamón de Teruel. Este jamón fue elogiado por su masa homogénea y equilibrada, con un corte que muestra un magro rojo intenso y brillante y un veteado uniforme. También se destacó su gracia blanca rosada y su olor característico de jamón curado y añejo, subrayando su sabor equilibrado.

En la categoría de jamón ibérico de bellota, el premio fue para "Juan Manuel Gran Selección 2020" de la DOP Guijuelo. Este jamón fue premiado por su forma alargada con una fina caña, masa homogénea y magro de color rojo cereza intenso con veteado uniforme. La gracia brillante de color blanco rosado y el olor a jamón ibérico añejo también impresionaron al jurado, que valoró especialmente su sabor ligeramente salado, suave y con intensas notas de crianza.

Los dos ganadores fueron elegidos entre 60 muestras, 25 en la categoría serrano y 35 en la categoría ibérico. Esta distinción confirma la excelencia y la calidad de los jamones producidos en estas regiones, reforzando aún más su reputación internacional.

Fuente :[Cárnica]

Análisis de la demanda

2.1 Consumo doméstico

En España, las estadísticas del jamón incluyen también otros productos dentro de la nomenclatura de carnes procesadas. Para estudiar las particularidades del consumo de jamón, nos basaremos en estos otros productos.

El mercado de la carne procesada :

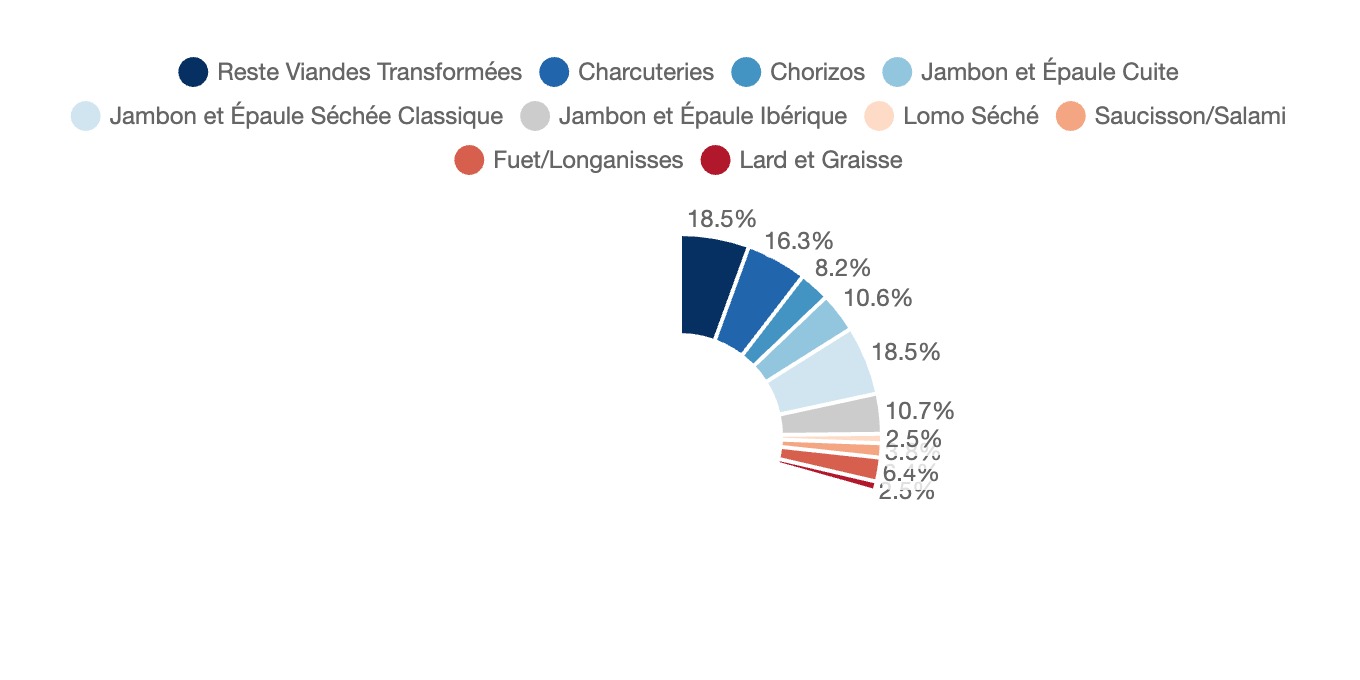

En España en 2023, el desglose por valor del mercado de carne procesada mostró el predominio de los restos de carne procesada y de los jamones y paletas curados tradicionales, cada uno con un 18,5% del valor total. Estos productos desempeñaron un papel central en el consumo español, entre otras cosas por su versatilidad y atractivo cultural. Los embutidos, con un 16,3%, y los jamones y paletas cocidos, con un 10,7%, también confirmaron su importancia en las preferencias de los consumidores.

Los jamones y paletas ibéricos, productos de gama alta, representaron el 10,6%, lo que subrayó su estatus de elección refinada pero menos común. Los chorizos, otra especialidad emblemática, representaron el 8,2%, mientras que los lomos secos, con el 6,4%, completaron la gama de especialidades populares.

Los productos con una contribución menor, como los fuets/longanisses (3,8%), los embutidos/salchichones (2,5%) y el tocino y la grasa (2,5%), mostraron su carácter más de nicho o específico en las cestas de los consumidores.

Distribución del mercado de carne procesada por valor

España, 2023, % (en valor)

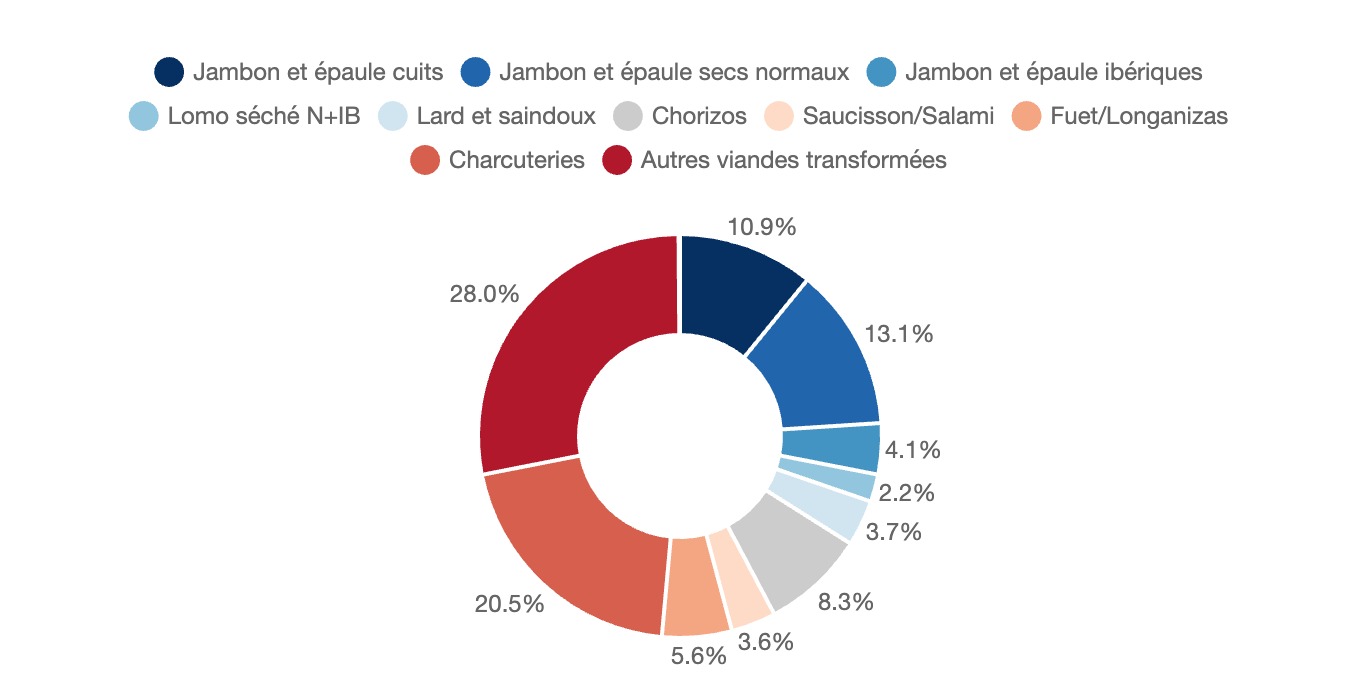

En términos de volumen, el desglose de los diferentes segmentos de jamón dentro del mercado de carne procesada en España en 2023 reveló tendencias que complementaron las observadas en términos de valor. Las otras carnes procesadas dominaron ampliamente el mercado en términos de volumen, representando el 28,0%, seguidas de la charcutería, que representó el 20,5%. Estos dos segmentos confirmaron su dominio en los hábitos de consumo, con una presencia significativa en las comidas diarias.

Entre los productos específicamente relacionados con el jamón, destacaron los jamones y paletas normales curados en seco, con un 13,1%, cifra que reflejaba su importancia como producto mainstream. Los jamones y paletas cocidos representaron el 10,9%, lo que reflejaba su popularidad como producto práctico y accesible. Los jamones y paletas ibéricos, en cambio, fueron más exclusivos, con un modesto 4,1%, lo que confirmó su estatus de producto premium.

Otros segmentos, como el chorizo (8,3%), el fuet y las longanizas (5,6%), y el lomo seco (2,2%), siguieron teniendo una presencia significativa, en línea con sus raíces en las tradiciones culinarias españolas. Los embutidos/salchichones (3,6%) y la manteca de cerdo y el tocino (3,7%) completaron este desglose, aunque en volúmenes más modestos.

Desglose por volumen de los diferentes segmentos de jamón dentro del mercado de carne procesada en España

España, 2023, % del total

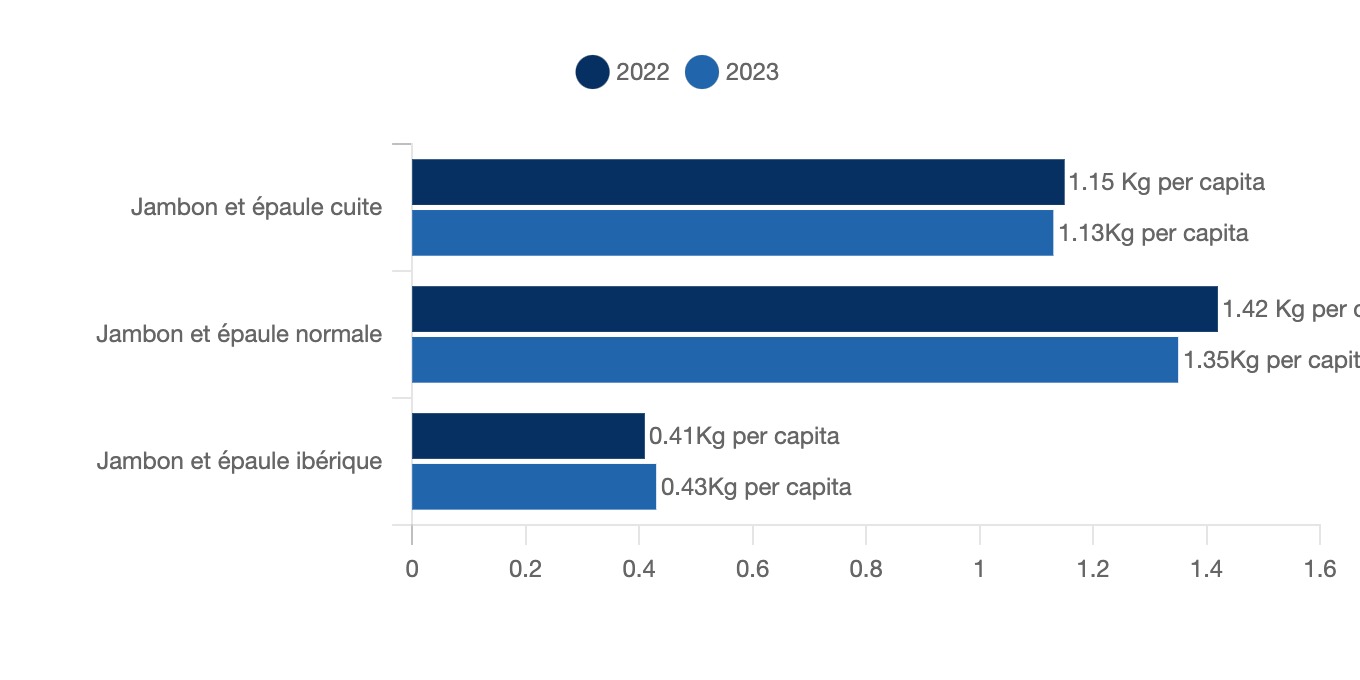

En cuanto al consumo per cápita de jamón en España entre 2022 y 2023, se observaron sutiles variaciones en función del tipo de jamón. El consumo de jamón y paleta cocidos descendió ligeramente, pasando de 1,15 kg/cabeza en 2022 a 1,13 kg/cabeza en 2023, lo que reflejaba una ligera contracción en este segmento, que podría deberse a un aumento del precio del jamón cocido.

Del mismo modo, el consumo de jamón y paleta curados normales descendió de 1,42 kg/cabeza en 2022 a 1,35 kg/cabeza en 2023 (-4,9%).

Por el contrario, el consumo de jamón y paleta ibéricos, símbolo de calidad y prestigio, aumentó moderadamente, pasando de 0,41 kg/cabeza en 2022 a 0,43 kg/cabeza en 2023 (+4,9%). Este aumento confirmó la creciente atracción de los consumidores por los productos de gama alta, a pesar de su coste generalmente más elevado.

Consumo interior de jamón por cabeza

España, 2022-2023, kg/cabeza

Estudio de consumo:

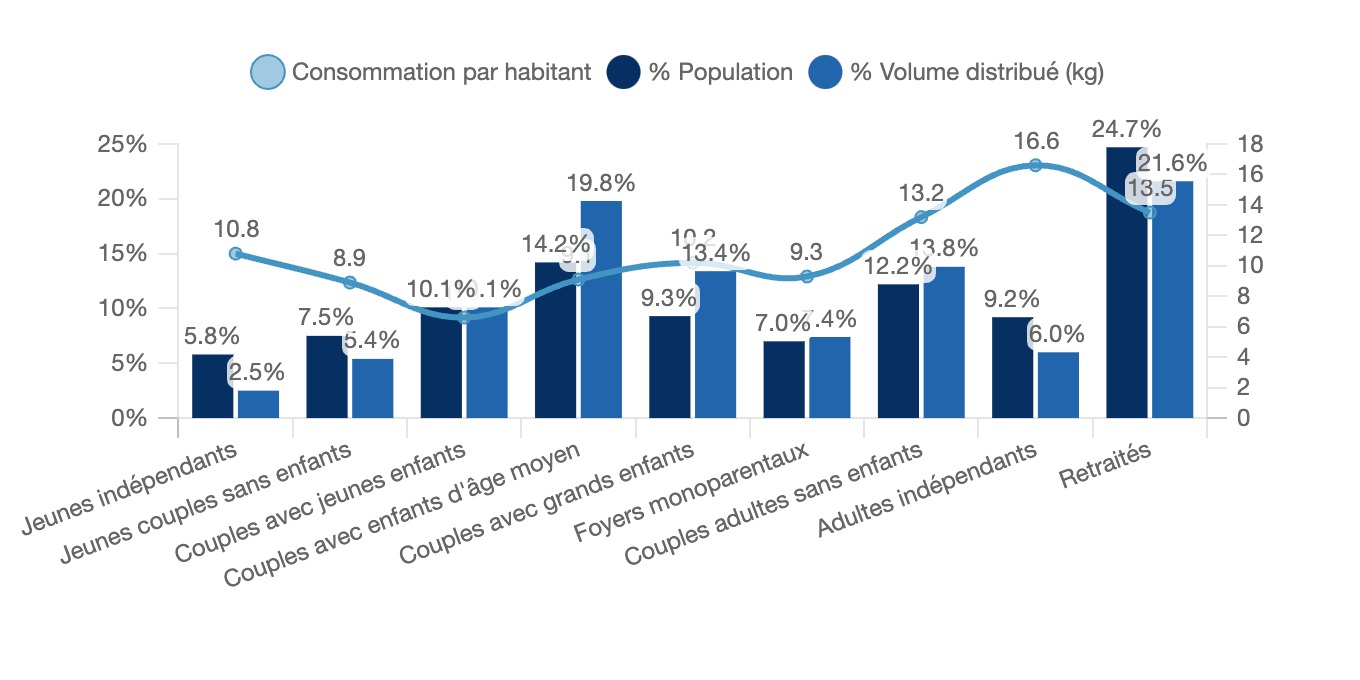

El consumo de carne procesada en España en 2023 varió significativamente según la composición de los hogares, poniendo de manifiesto comportamientos alimentarios diferenciados según las estructuras familiares y los estilos de vida. Los pensionistas, que representaban el 24,7% de la población, concentraban la mayor parte del volumen distribuido, con un 21,6%, y un elevado consumo medio de 13,5 kg per cápita, lo que reflejaba su papel central en el mercado de la carne procesada.

Las parejas de mediana edad con hijos, aunque representaban el 14,2% de la población, contribuían de forma significativa al volumen distribuido, con un 19,8%, gracias al elevado consumo familiar. Sin embargo, su consumo per cápita seguía siendo moderado, de 9,1 kg, debido al tamaño generalmente mayor de estos hogares.

Las parejas adultas sin hijos y las parejas jóvenes sin hijos tuvieron un comportamiento diferente. Las primeras, que representaban el 12,2% de la población, consumían 13,2 kg per cápita, muy por encima de la media nacional, mientras que las parejas jóvenes sin hijos, con una población más reducida (7,5%), consumían unos más modestos 8,9 kg per cápita.

Los jóvenes autónomos y los adultos autónomos, aunque juntos constituyeron una proporción considerable de la población (5,8% y 9,2% respectivamente), contribuyeron poco al volumen global distribuido, con un 2,5% y un 6,0%, a pesar de un consumo per cápita contrastado: 10,8 kg para los jóvenes autónomos y 16,6 kg, el más elevado, para los adultos autónomos.

Por último, las parejas con hijos adultos (9,3% de la población) y los hogares monoparentales (7,0%) se situaron en niveles intermedios. Los primeros consumían 10,2 kg per cápita, mientras que los segundos, con una cuota de volumen ligeramente superior a su peso demográfico (7,4% del volumen para el 7,0% de la población), mostraron un consumo medio de 9,3 kg.

Estos datos revelaron que los hogares con una estructura familiar tradicional solían consumir más en volumen, mientras que los adultos independientes y los jubilados se distinguían por un consumo per cápita elevado, reflejando unos hábitos alimentarios más individualizados o de una preferencia por los productos de calidad

Consumo de carne procesada según situación familiar

España, 2023, %, kg/cabeza

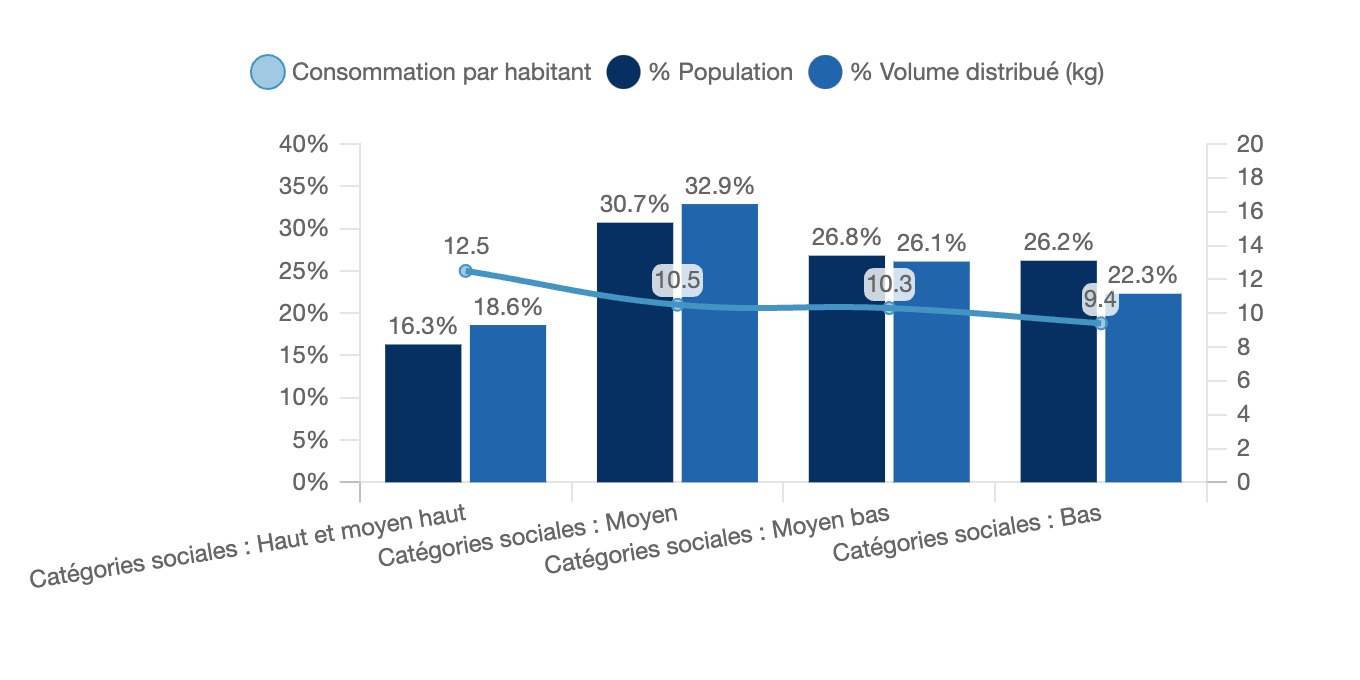

El consumo de carne procesada en España en 2023 también varió según la categoría social, revelando marcadas diferencias entre niveles socioeconómicos. Las categorías sociales alta y media-alta, que representaban el 16,3% de la población, aportaron el 18,6% del volumen total distribuido, con un consumo medio per cápita de 12,5 kg, el mayor de todas las categorías. Este sobreconsumo relativo reflejaba un mayor acceso a productos de calidad y una propensión a gastar más en comidas que incluían carnes procesadas.

Las categorías sociales medias, que representaban el 30,7% de la población, presentaban una contribución proporcional al volumen distribuido (32,9%) y un consumo medio de 10,5 kg por habitante. Esto demostraba que esta categoría social, que era mayoritaria, tenía un comportamiento de consumo acorde con su peso demográfico, lo que reflejaba una preferencia por los productos asequibles y cotidianos.

En cambio, las categorías sociales medias-bajas, que representaban el 26,8% de la población, contribuían ligeramente por debajo del volumen total distribuido (26,1%) con un consumo per cápita de 10,3 kg, ligeramente inferior al de las categorías medias. Las categorías sociales más bajas, que representaban el 26,2% de la población, tuvieron la menor participación en el volumen distribuido (22,3%) y un consumo per cápita de 9,4 kg, lo que ilustraba un acceso más restringido a este tipo de producto.

Estos datos mostraron que, aunque las categorías sociales más altas consumían más per cápita, las categorías medias y bajas seguían siendo segmentos clave del mercado debido a su importante peso demográfico. Esto subrayó la importancia de ofrecer una gama diversificada de productos, adaptada a los presupuestos y preferencias de cada categoría social.

Consumo de carne procesada en función de la renta

España, 2023, %, kg/cabeza

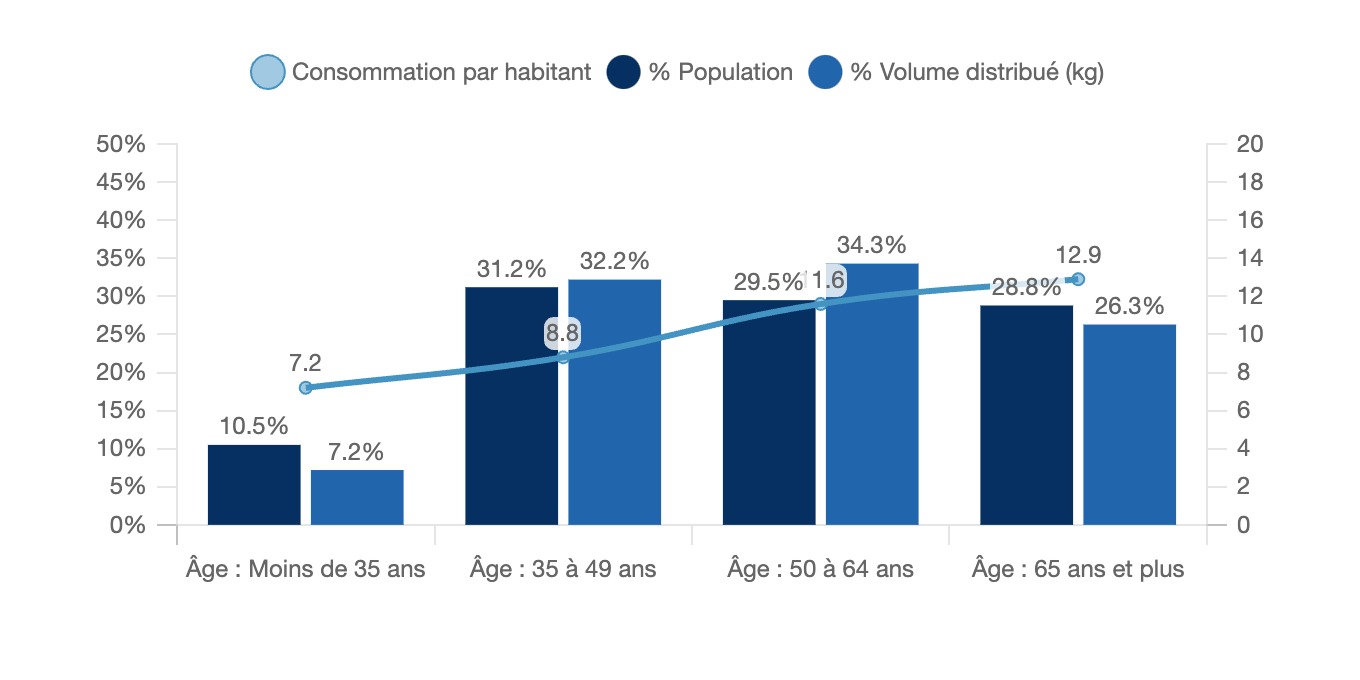

Por último, al analizar el consumo de carne procesada en función de la edad, las diferencias generacionales en España en 2023 fueron especialmente acusadas. Los mayores de 65 años, que representaban el 28,8% de la población, registraron el mayor consumo per cápita, alcanzando los 12,9 kg, al tiempo que aportaron el 26,3% del volumen total distribuido. Esta generación, muy apegada a los productos tradicionales, siguió siendo un pilar fundamental del mercado de la carne transformada.

El grupo de 50 a 64 años, a pesar de representar una proporción ligeramente superior de la población (29,5%), fue el que más contribuyó al volumen distribuido, con un 34,3%, y un elevado consumo medio per cápita de 11,6 kg. Su papel predominante se explicó por su poder adquisitivo y sus arraigados hábitos alimentarios.

El grupo de edad de 35 a 49 años, con el 31,2% de la población, fue también un gran consumidor, con el 32,2% del volumen total distribuido y un consumo medio de 8,8 kg por habitante. Esta categoría, en una fase activa de la vida, se caracterizó por elecciones alimentarias a menudo influidas por las necesidades familiares y profesionales.

En cambio, los menores de 35 años, que representaban el 10,5% de la población, contribuyeron modestamente al consumo total, con un 7,2% del volumen distribuido y un consumo per cápita limitado a 7,2 kg. Esta baja contribución reflejó unos hábitos alimentarios diferentes, posiblemente influidos por las preferencias por otro tipo de productos, unos presupuestos más ajustados o una mayor atención a las tendencias alimentarias alternativas.

Consumo de carne procesada según edad

España, 2023, %, kg/cabeza

Análisis geográfico:

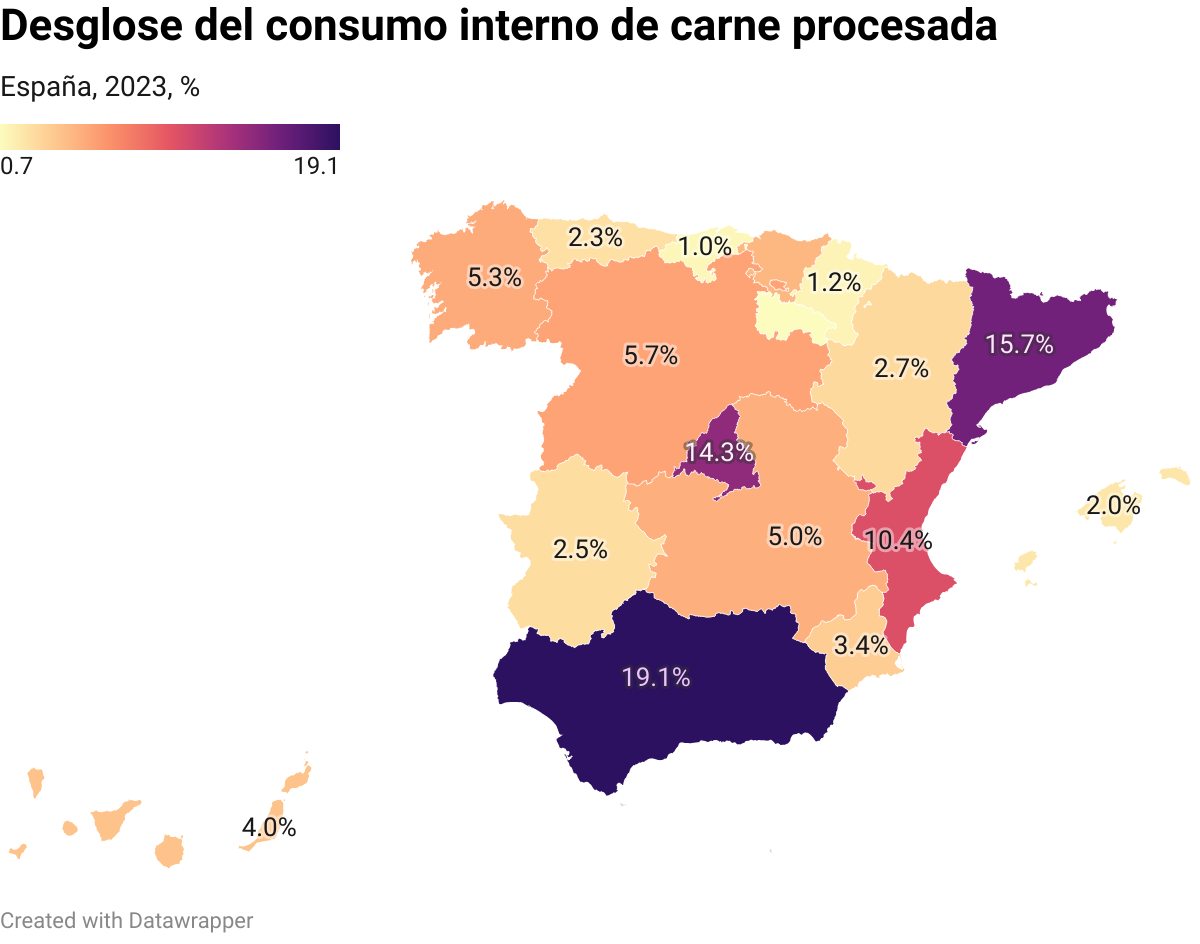

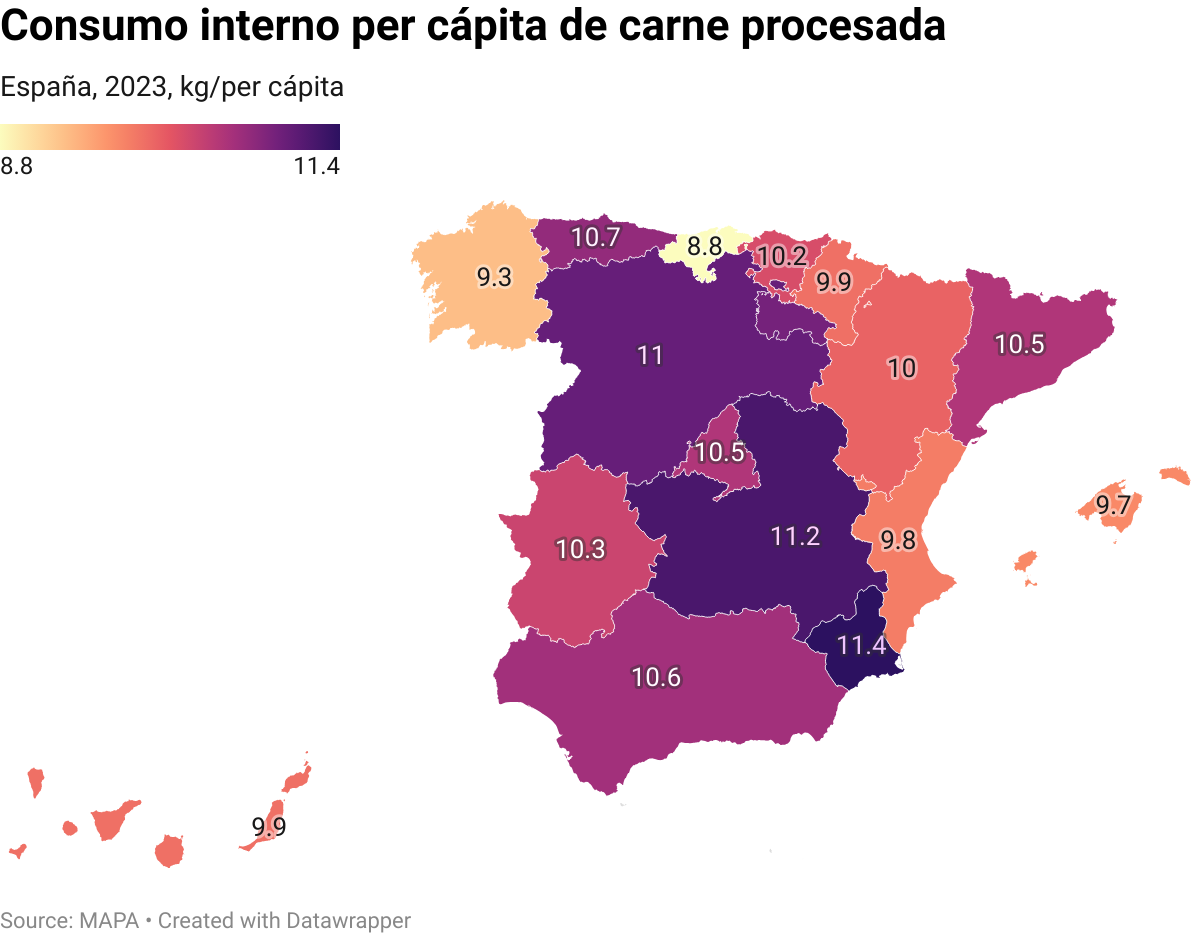

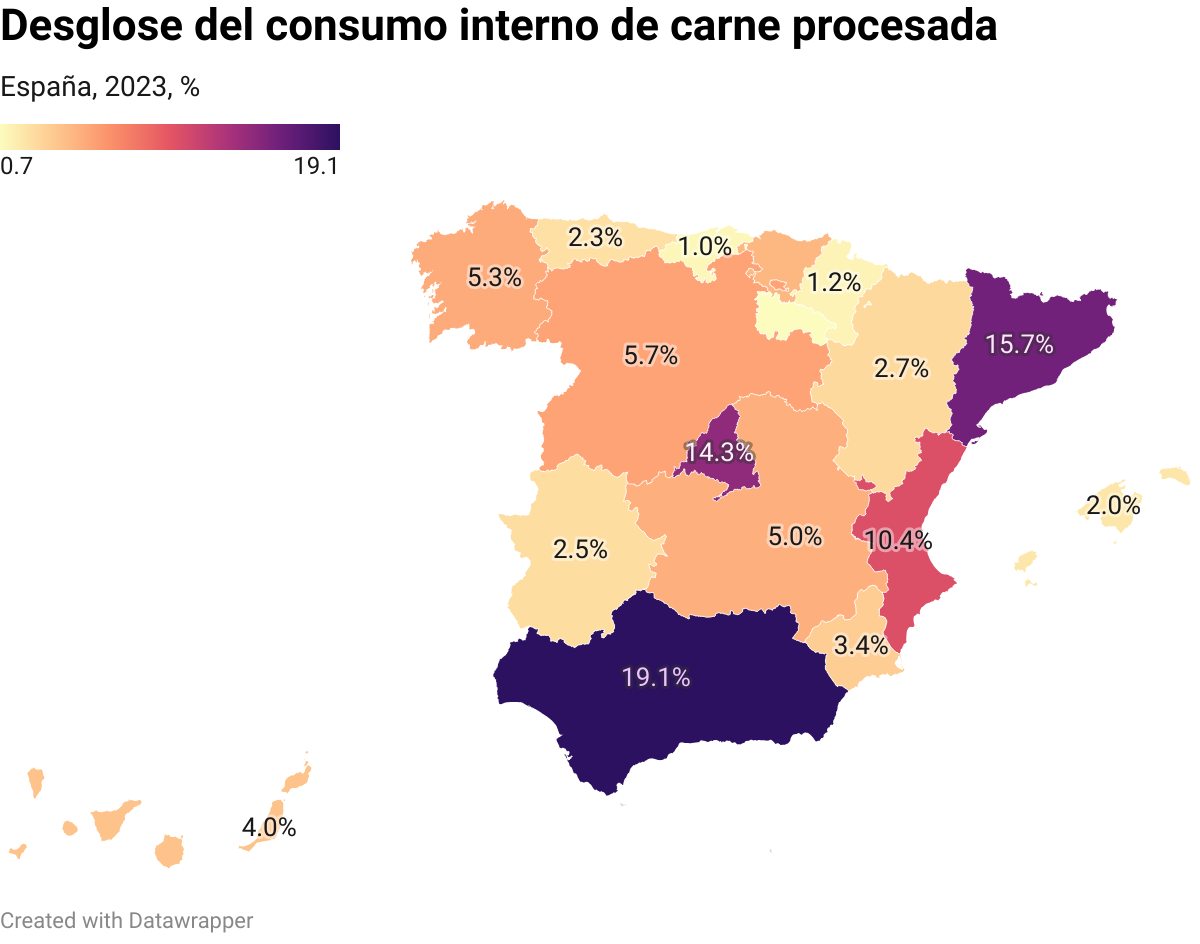

En 2023, la distribución del consumo interno de carne procesada en España variaba considerablemente entre las Comunidades Autónomas (CCAA). Andalucía destacó como la región con mayor consumo, con un 19,1% del consumo total, seguida de Cataluña (15,7%) y la Comunidad de Madrid (14,3%). Estas tres regiones, con su gran población y sus fuertes tradiciones culinarias, dominaron el mercado.

Por el contrario, las regiones donde el consumo fue menor fueron La Rioja, con sólo un 0,7%, Cantabria (1,0%) y Navarra (1,2%). Estos bajos porcentajes podían explicarse por una menor población o una menor dependencia de la carne procesada en los hábitos alimentarios locales.

Entre las regiones intermedias se encontraban la Comunidad Valenciana (10,4%), Castilla y León (5,7%) y Galicia (5,3%), donde el consumo seguía siendo importante. Otras zonas, como las Islas Canarias (4,0%) y el País Vasco (4,6%), tenían cuotas menores, pero conservaban un lugar importante en el mercado nacional.

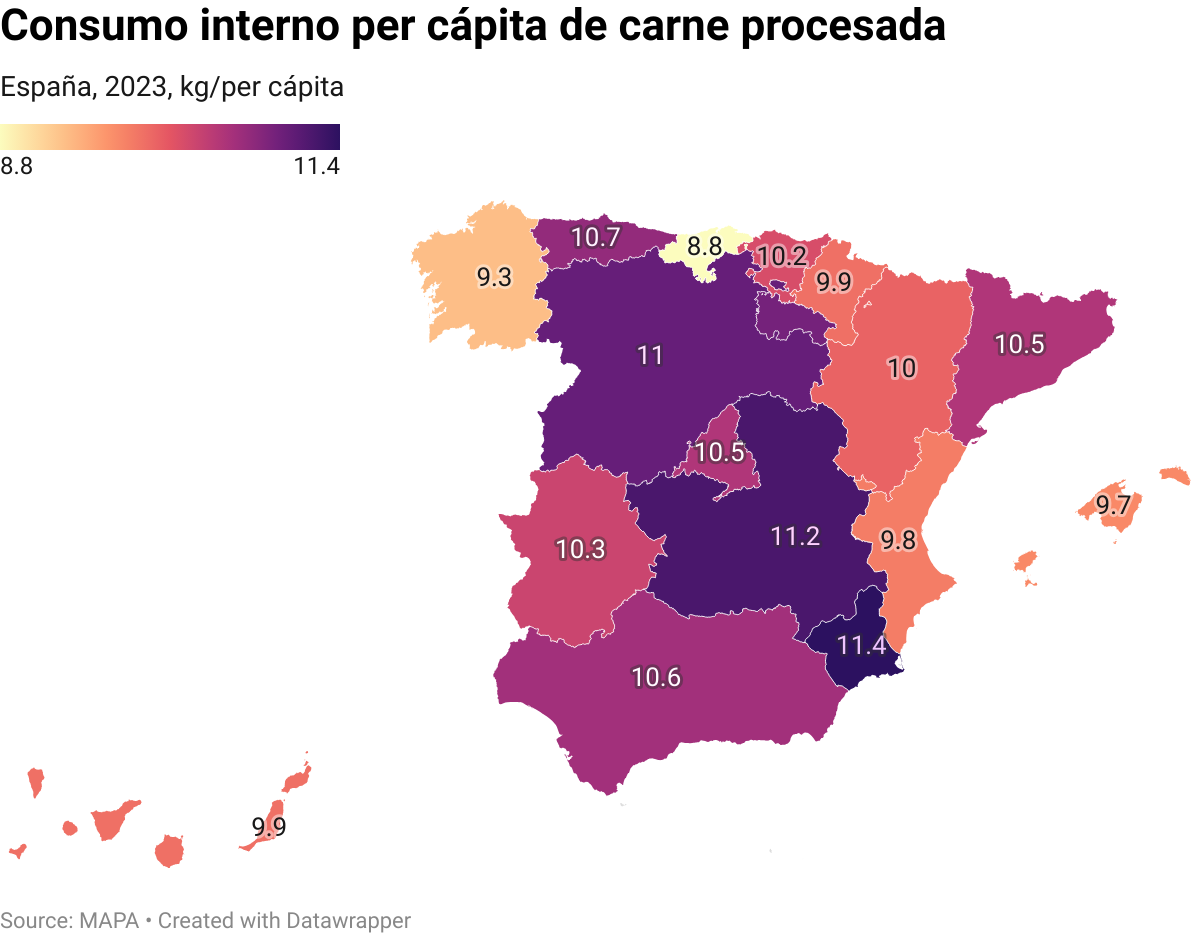

Sin embargo, esta distribución del volumen se explicaba principalmente por la desigual distribución de la población en España. Cuando se analizaba el consumo per cápita, los resultados mostraban una relativa uniformidad, independientemente de la región.

El consumo doméstico per cápita rondaba los 10 kg/año en la mayoría de las regiones. Por ejemplo, zonas como Murcia (11,4 kg), Castilla-La Mancha (11,2 kg) y Castilla y León (11,0 kg) presentaban niveles ligeramente superiores a la media, pero seguían estando muy por encima de ésta, sin diferencias significativas con regiones como Cataluña (10,5 kg) o Andalucía (10,6 kg). Por el contrario, algunas regiones como Cantabria (8,8 kg) y Galicia (9,3 kg) se situaban ligeramente por debajo de la media, aunque las diferencias seguían siendo modestas.

Estos datos ponían de manifiesto que, a pesar de las aparentes disparidades en los volúmenes totales de consumo vinculadas a la densidad de población, los hábitos de consumo per cápita de carne procesada seguían siendo similares en todo el país. Esto indicaba la existencia de un mercado relativamente homogéneo, lo que facilitaba la aplicación de estrategias nacionales por parte de productores y distribuidores

2.2 Consumo extradoméstico

Segmentación del mercado del jamón:

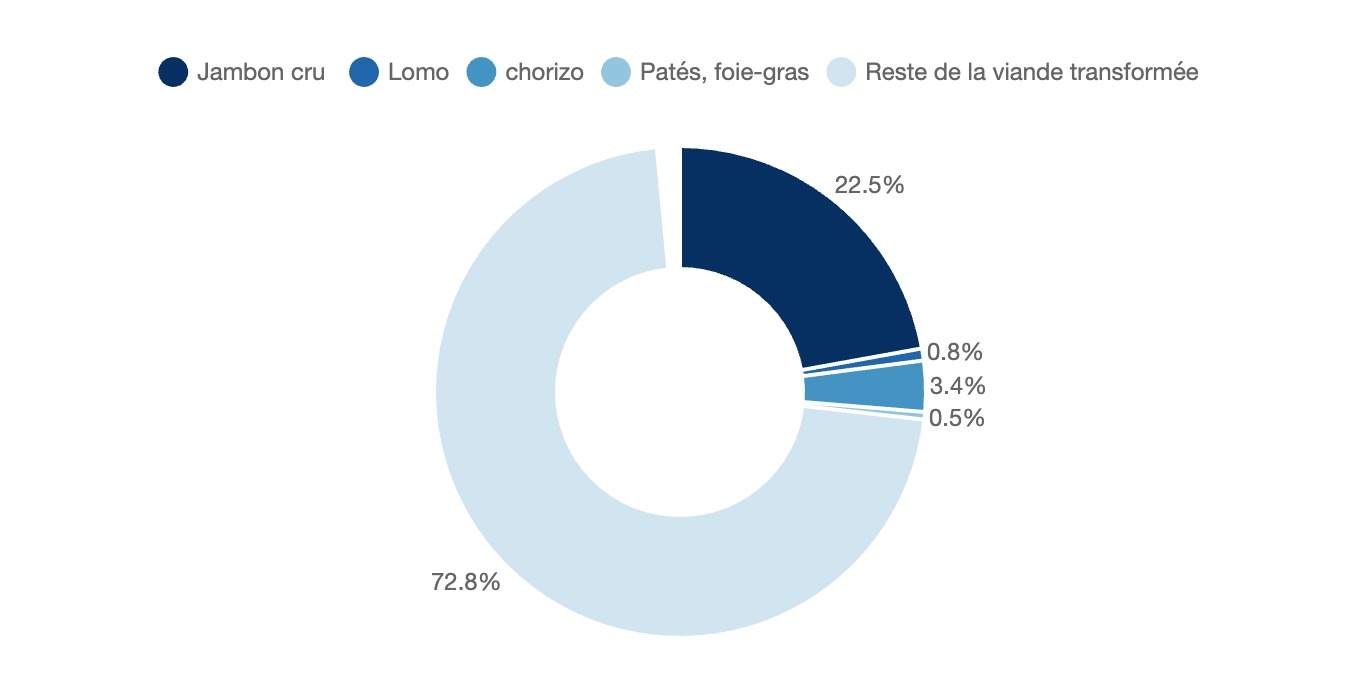

En España en 2023, el mercado de la carne procesada dentro del sector HORECA (Hoteles, Restaurantes y Cafeterías) estaba dominado en gran medida por categorías distintas del jamón curado, el lomo, el chorizo y productos como el foie gras o los patés. La categoría "resto de carne procesada" representaba el 72,8% de la cuota de mercado, lo que reflejaba la amplia gama de productos utilizados en este sector.

Sin embargo, el jamón curado se erigió como el producto líder entre los segmentos individuales, con una cuota significativa del 22,5%, lo que reflejaba su papel esencial en la gastronomía española, especialmente en los menús de restaurantes y hoteles.

El chorizo, con una cuota del 3,4%, ocupaba un lugar menor, pero seguía siendo un producto clave debido a su uso en una variedad de platos tradicionales. En cambio, los segmentos del lomo (0,8%) y de los patés y el foie gras (0,5%) tenían cuotas más reducidas, lo que ponía de manifiesto su utilización más específica y dirigida en el sector HORECA.

Estas cifras reflejaban una concentración significativa en los productos más versátiles y populares, en particular el jamón curado, dejando un lugar importante a otras carnes transformadas, adaptadas a las diversas necesidades del sector de la restauración profesional.

Segmentación del mercado de carne procesada dentro de HORECA

España, 2023, % (en %)

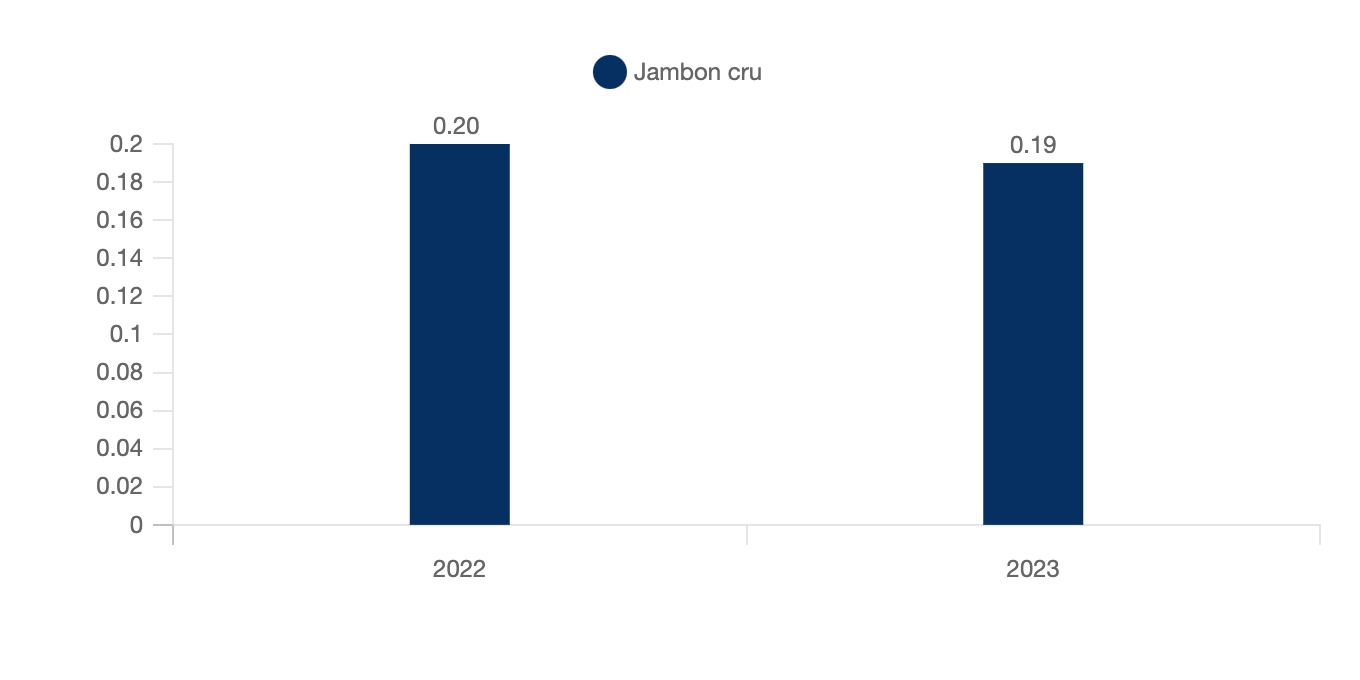

Sin embargo, el consumo per cápita de jamón cur ado fuera del hogar mostró un ligero descenso entre 2022 y 2023. En 2022, cada persona consumió una media de 0,20 kg de jamón curado en los establecimientos HORECA, cantidad que se redujo a 0,19 kg en 2023, lo que supone un descenso del 5%.

Consumo per cápita extradoméstico de jamón

España, 2022-2023, kg/cabeza

Estudio de consumo:

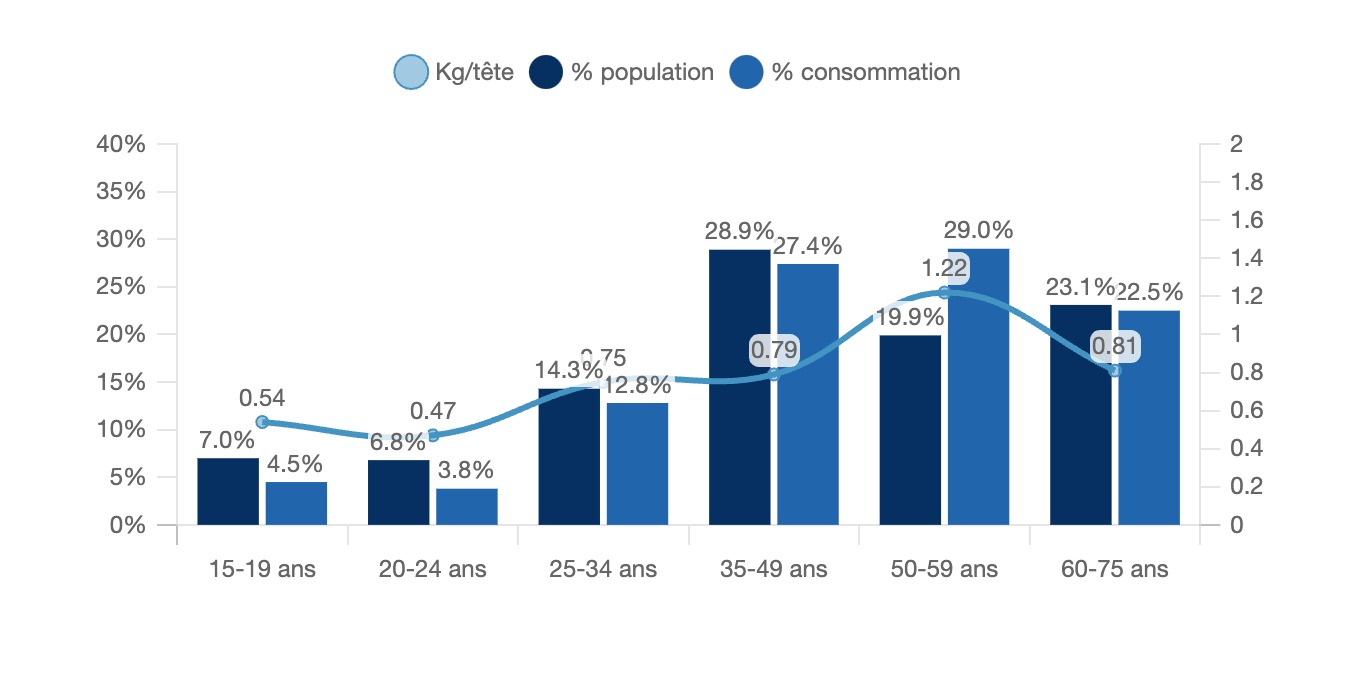

En 2023, el consumo de carne procesada, incluido el jamón curado, varió significativamente por grupos de edad, revelando marcadas diferencias en los hábitos alimentarios de los españoles fuera del hogar.

El grupo de 50 a 59 años destacó como el mayor consumidor, representando el 29,0% del consumo total para sólo el 19,9% de la población, con una media de 1,22 kg por cabeza. Su contribución superó con creces su peso demográfico, lo que subrayó una fuerte preferencia por este tipo de productos, probablemente vinculada a hábitos alimentarios tradicionales y a un poder adquisitivo más estable.

El grupo de 35 a 49 años también desempeñó un papel importante, con el 27,4% del consumo para el 28,9% de la población, consumiendo una media de 0,79 kg per cápita. Le siguió el grupo de 60-75 años, con un 22,5% del consumo, aunque representaron una proporción ligeramente superior de la población (23,1%), con un consumo medio de 0,81 kg.

En cambio, las generaciones más jóvenes, sobre todo las de 15 a 19 años y de 20 a 24 años, presentaron niveles de consumo mucho más bajos, representando sólo el 4,5% y el 3,8% del consumo total respectivamente, a pesar de su importante proporción en la población (7,0% y 6,8%). Su consumo medio per cápita se mantuvo limitado a 0,54 kg y 0,47 kg, lo que reflejó probablemente unos hábitos alimentarios diferentes, un menor acceso al sector HORECA o un creciente interés por alternativas a la carne transformada.

Estos datos pusieron de manifiesto una concentración del consumo de carne transformada, y en particular de jamón curado, entre las generaciones de más edad, mientras que las generaciones más jóvenes adoptaron hábitos alimentarios distintos. Esta segmentación por edades fue un indicador clave para ajustar las estrategias comerciales de los actores del sector.

Consumo de carne procesada fuera del hogar en función de la edad

España, 2023, % de población, % de consumo, kg/cabeza

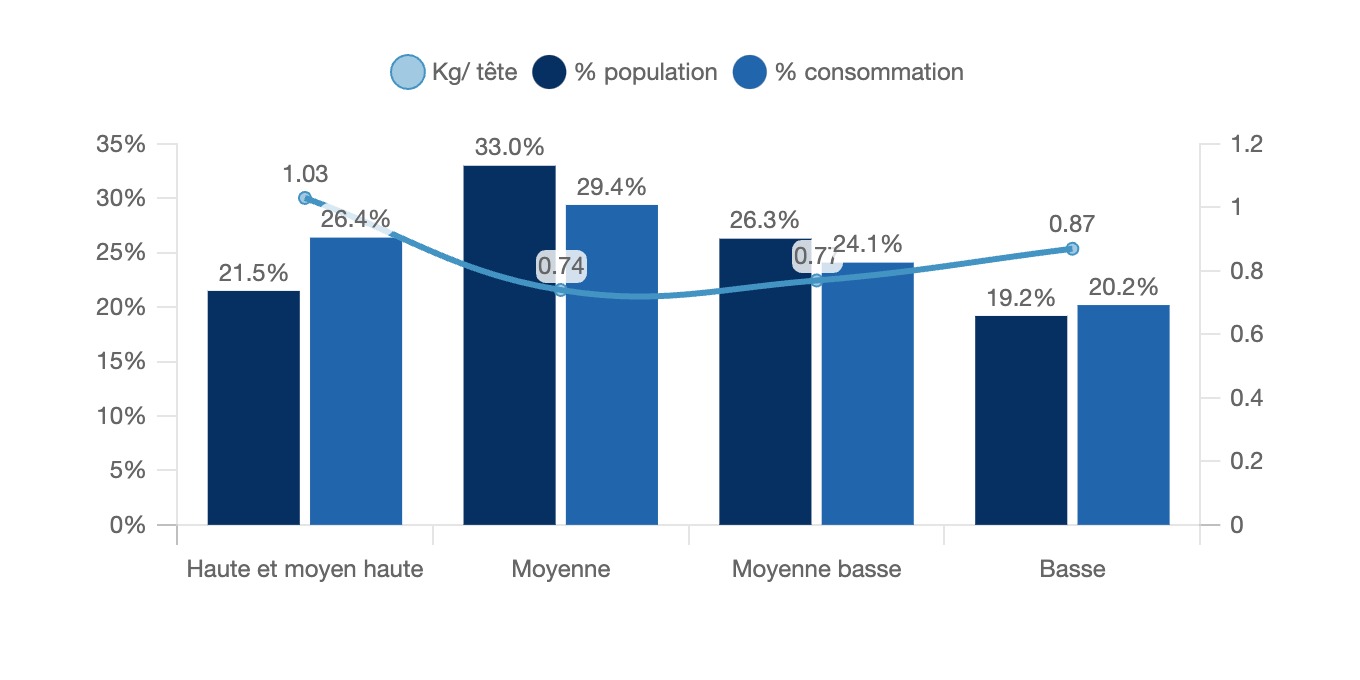

El siguiente gráfico ofrece más información sobre el consumo de carne procesada fuera del hogar en España en función de la renta:

Los individuos de renta alta y media-alta fueron los mayores consumidores per cápita, con una media de 1,03 kg, lo que supuso el 26,4% del consumo total, aunque sólo representaron el 21,5% de la población. Esta sobrerrepresentación ilustró una mayor capacidad financiera para frecuentar los establecimientos HORECA y una preferencia por los productos de calidad, a menudo asociada a estas rentas.

Los grupos de renta media aportaron el 29,4% del consumo total, ligeramente inferior a su porcentaje en la población (33,0%), con un consumo medio per cápita de 0,74 kg. Aunque fueron mayoría en términos demográficos, su consumo per cápita siguió siendo inferior al de las categorías más acomodadas, probablemente debido a sus presupuestos más limitados.

Los hogares de renta baja y renta media-baja representaron respectivamente el 24,1% y el 20,2% del consumo total, en consonancia con su proporción en la población (26,3% y 19,2%). Sin embargo, su consumo per cápita fue ligeramente superior al de las rentas medias, con 0,77 kg para las rentas medias-bajas y 0,87 kg para las rentas bajas, lo que pudo reflejar una elección menos costosa de productos o una mayor proporción de comidas fuera de casa por razones prácticas.

Consumo de carne procesada fuera del hogar en función de la renta

España, 2023, % de población, % de consumo, kg/cabeza

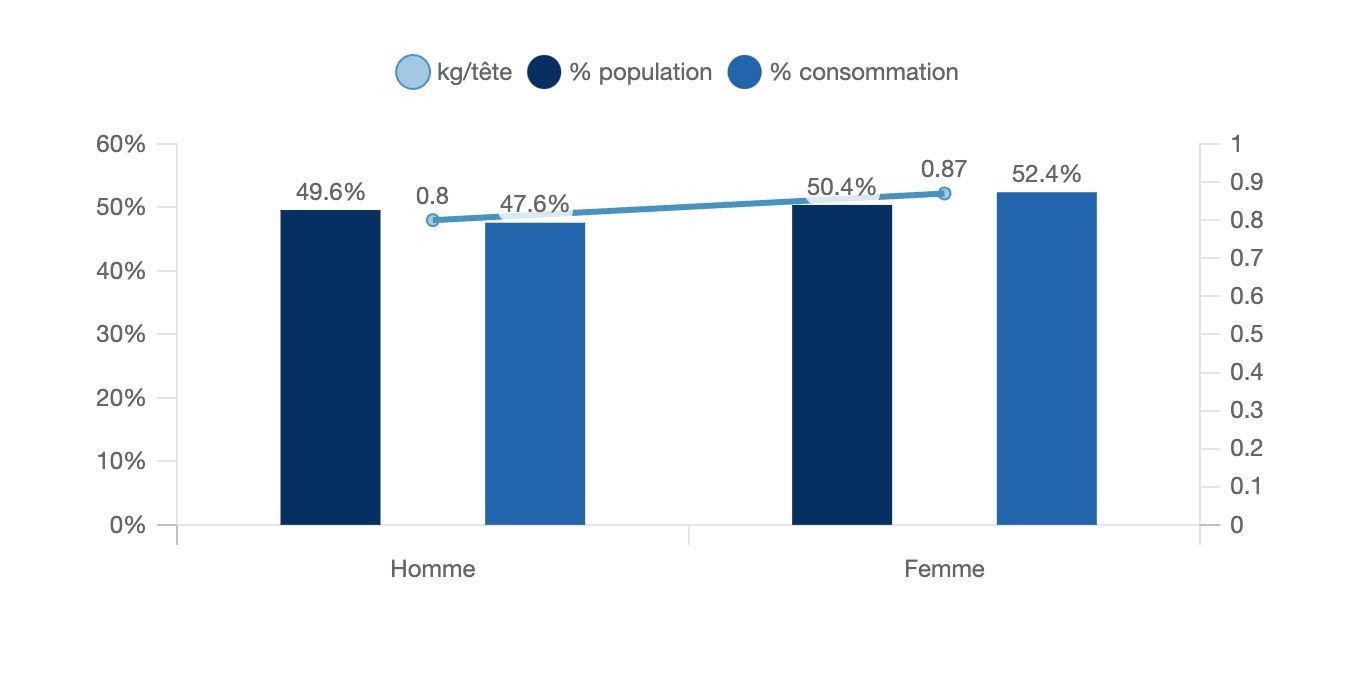

Por sexos, las mujeres, que representaron el 50,4% de la población, aportaron el 52,4% del consumo total, con un consumo medio per cápita de 0,87 kg. Esta sobrerrepresentación sugirió una preferencia ligeramente mayor por las comidas fuera de casa, o una elección más frecuente de productos cárnicos transformados en este contexto.

En cambio, los hombres, que representaron el 49,6% de la población, representaron el 47,6% del consumo total, con un consumo medio per cápita de 0,80 kg. Aunque ligeramente inferior al de las mujeres, su consumo siguió siendo significativo, lo que confirmó su importante papel en este mercado.

Consumo extradoméstico de carne procesada por sexo

España, 2023, %

Desglose geográfico:

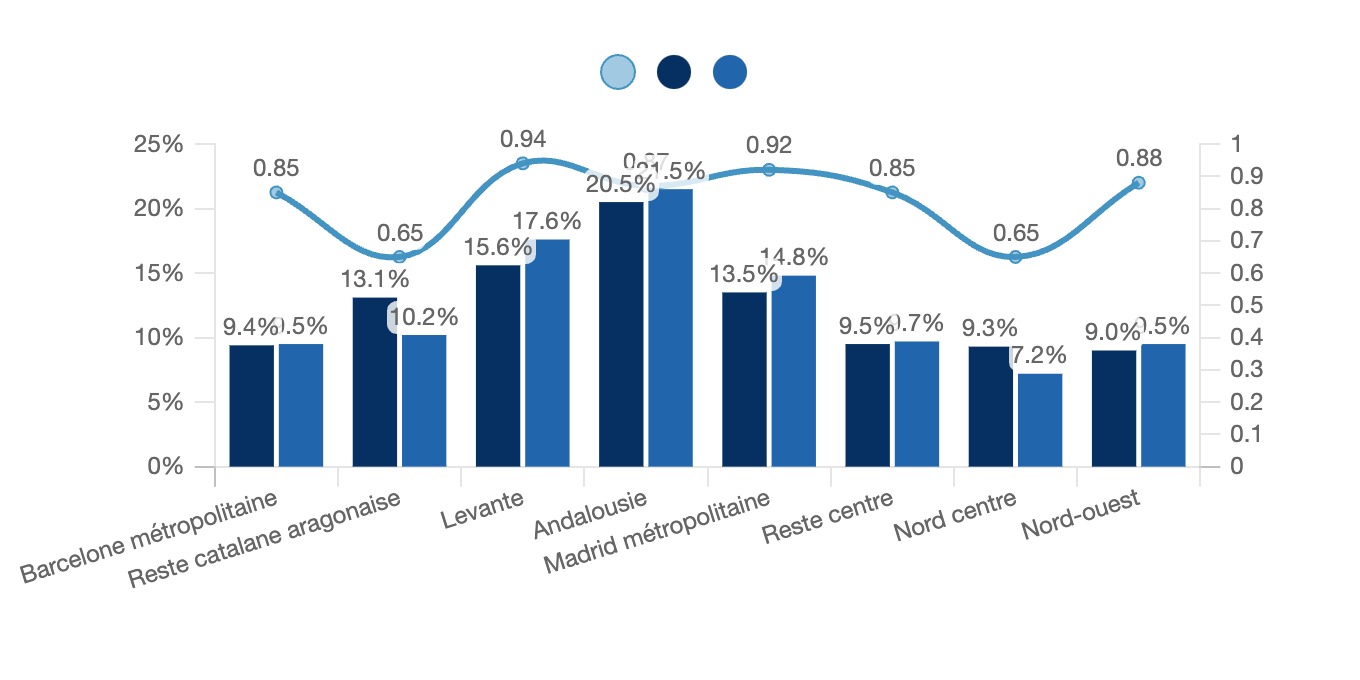

En 2023, el consumo extradoméstico de carne procesada en España mostró importantes disparidades regionales, reflejo de las diferencias culturales, económicas y demográficas.

Andalucía destacó como la región con mayor cuota de consumo, con un 21,5% del consumo total, muy por encima de su cuota de población (20,5%). Con un consumo medio de 0,87 kg per cápita, esta región ilustró un fuerte apego a la carne procesada, probablemente influido por las tradiciones culinarias locales y una cultura social basada en comer fuera de casa.

Levante y la región metropolitana de Madrid también presentaron cuotas elevadas, con un 17,6% y un 14,8% del consumo respectivamente, ligeramente superiores a sus proporciones demográficas (15,6% y 13,5%). El consumo per cápita fue elevado en estas regiones, alcanzando 0,94 kg en Levante, el más alto de todas las regiones, y 0,92 kg en Madrid, lo que reflejó su dinamismo económico y el atractivo del sector HORECA.

La Barcelona metropolitana, por su parte, a pesar de su densidad de población (9,4%), sólo representó el 9,5% del consumo, con una media de 0,85 kg per cápita, ligeramente por debajo de las principales regiones consumidoras. Tendencias similares se observaron en el resto de Cataluña y Aragón (13,1% de la población, 10,2% del consumo) y en el Centro-Norte (9,3% de la población, 7,2% del consumo), con niveles medios de consumo inferiores, en torno a 0,65 kg per cápita.

Por último, las regiones Noroeste y Resto Centro se situaron en niveles intermedios, con un 9,5% y 9,7% del consumo respectivamente, cercanos a su cuota demográfica, con un consumo per cápita de 0,88 kg y 0,85 kg.

Estos datos mostraron que las regiones de Levante, Madrid y Andalucía fueron las principales impulsoras del consumo extradoméstico de carne procesada, mientras que otras zonas, como la Centro Norte, mostraron niveles de consumo más modestos. Esto puso de manifiesto la importancia que tiene para los operadores HORECA adaptar su oferta a las preferencias regionales para maximizar su impacto en este mercado diversificado.

Desglose del consumo extra-doméstico de carne procesada por región

España, 2023, % población, % consumo, kg/cabeza

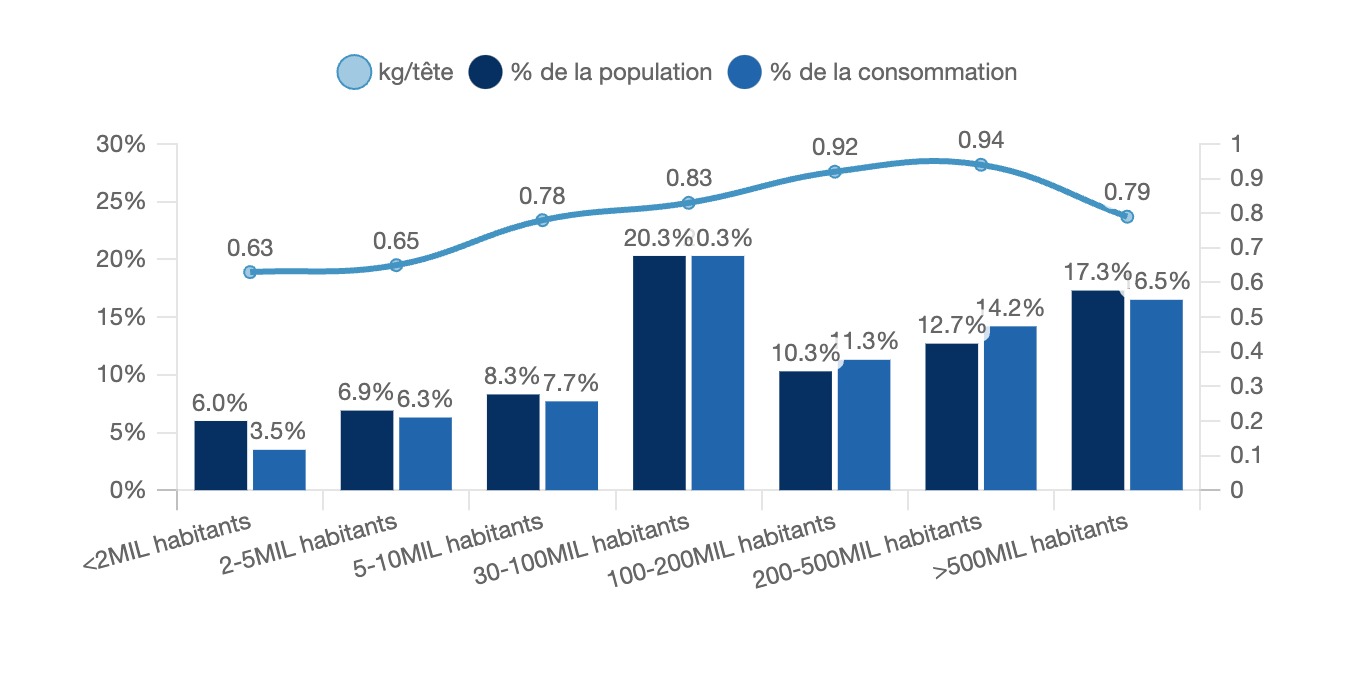

En 2023, el consumo extradoméstico de carne procesada en España también mostró una distribución interesante según el tamaño de las aglomeraciones urbanas, reflejando dinámicas específicas ligadas a los estilos de vida urbanos y rurales.

Las grandes aglomeraciones urbanas con poblaciones entre 200.000 y 500.000 habitantes mostraron el consumo medio per cápita más elevado, alcanzando los 0,94 kg, lo que reflejó un marcado hábito de realizar comidas fuera del hogar. Estas ciudades, que contaron con el 12,7% de la población, representaron el 14,2% del consumo total, lo que demostró el importante dinamismo del sector HORECA en estas zonas urbanas.

Las aglomeraciones de 100.000 a 200.000 habitantes les siguieron con un consumo medio per cápita de 0,92 kg, superando ligeramente su cuota demográfica (10,3% de la población, 11,3% del consumo). Estas zonas parecieron mantener un equilibrio entre la densidad de población y el atractivo de los servicios de restauración.

En cambio, en las ciudades muy grandes de más de 500.000 habitantes, aunque la cuota de población fue significativa (17,3%), el consumo medio per cápita fue ligeramente inferior, de 0,79 kg, y su contribución al consumo total (16,5%) fue inferior a su peso demográfico. Esto podría explicarse por un acceso más variado a alternativas alimentarias o una diversificación de las pautas de consumo.

Las ciudades medianas (de 30.000 a 100.000 habitantes) representaron una proporción importante de la población (20,3%) y contribuyeron de forma idéntica al consumo total (20,3%), con una media de 0,83 kg per cápita, lo que reflejó un consumo acorde con su peso demográfico.

Por último, las ciudades y pueblos pequeños (menos de 10.000 habitantes) presentaron un consumo medio per cápita inferior, de 0,63 kg para los municipios de menos de 2.000 habitantes y de 0,65 kg para los de entre 2.000 y 5.000 habitantes. Estas zonas, que representaron respectivamente el 6,0% y el 6,9% de la población, contribuyeron modestamente al consumo total (3,5% y 6,3%). Estas cifras mostraron una menor dependencia de las comidas fuera de casa, coherente con estilos de vida más rurales.

Estas cifras subrayaron la importancia de las zonas urbanas, en particular de las ciudades medianas, en el mercado de la carne transformada consumida fuera de casa, al tiempo que pusieron de manifiesto unos hábitos de consumo más modestos en las ciudades más pequeñas. Los agentes del sector HORECA pudieron utilizar esta información para afinar su estrategia en función de la densidad y el comportamiento de las poblaciones locales.

Consumo extradoméstico de carne procesada en función del tamaño de la aglomeración urbana

España, 2023, % de población, % de consumo, kg/cabeza

2.3 Dietas en España

En el siguiente apartado se destacan los hábitos culinarios y de consumo de alimentos de los españoles

Hábitos de cocina:

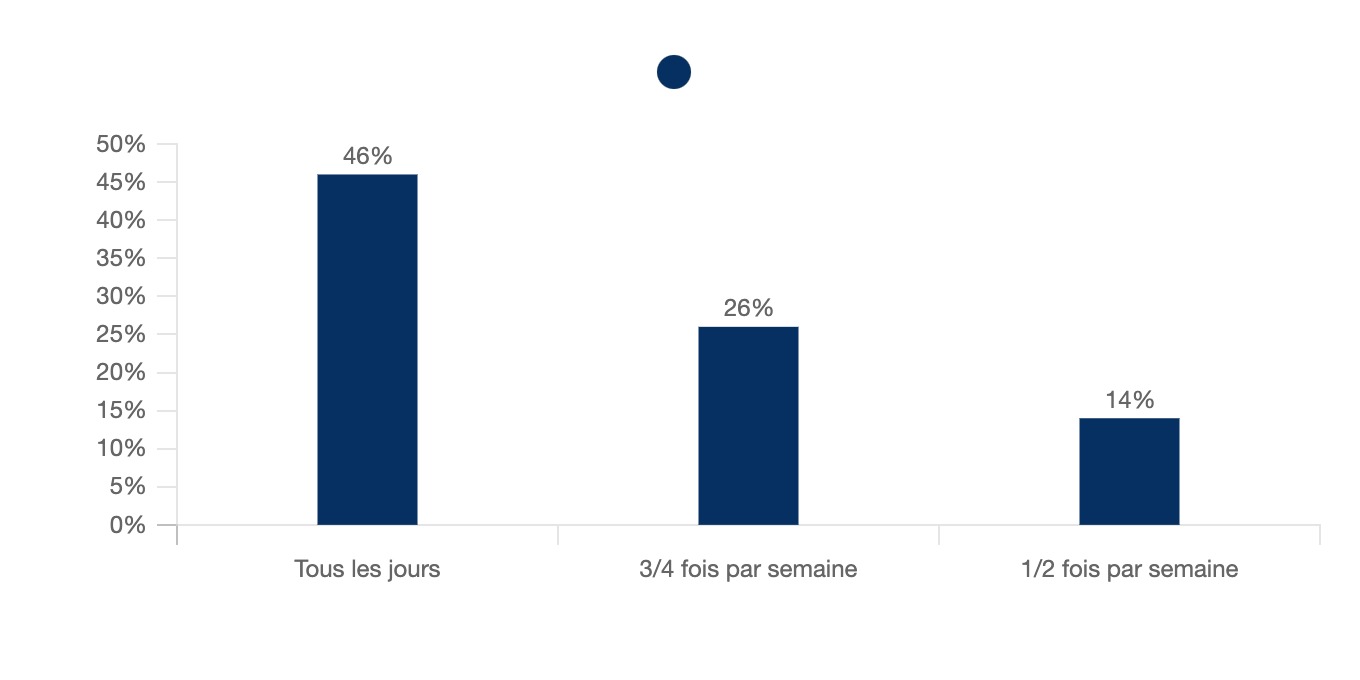

En 2023, la mayoría de los españoles cocinaba frecuentemente en casa, con un 46% que preparaba la comida todos los días. Alrededor del 26% cocinaba 3 ó 4 veces por semana, mientras que el 14% lo hacía 1 ó 2 veces por semana. Estas cifras muestran que cocinar en casa sigue siendo una práctica habitual en España, aunque la frecuencia varía en función de los hábitos individuales.

Frecuencia de cocinado de los españoles

España, 2023, % (en %)

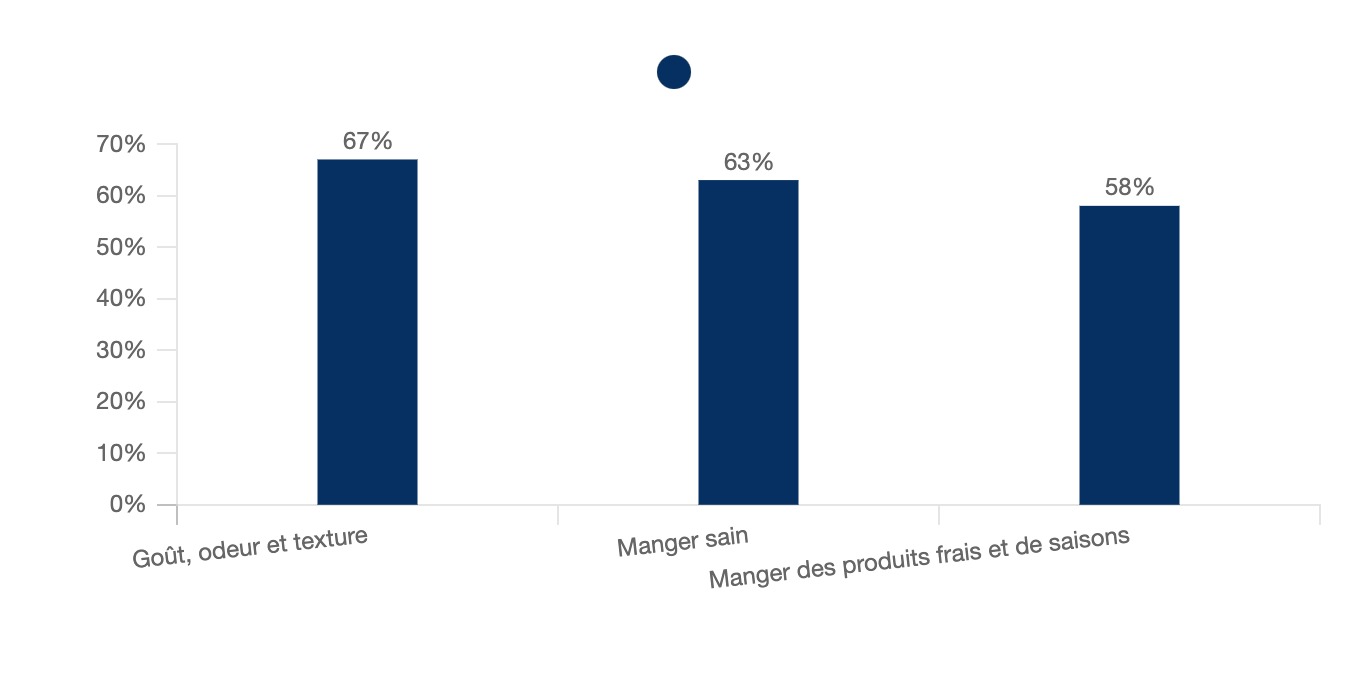

En 2023, los criterios más decisivos para preparar un plato en España se basan principalmente en la satisfacción sensorial, con un 67% de españoles que dan prioridad al sabor, el olor y la textura. La salud también fue un factor importante, con un 63% de personas que dieron prioridad a comer sano. Además, el 58% de los españoles se muestra partidario de consumir productos frescos y de temporada, lo que refleja un creciente interés por alimentos más sostenibles y de mayor calidad.

Criterios de elaboración de un plato

España, 2023, %

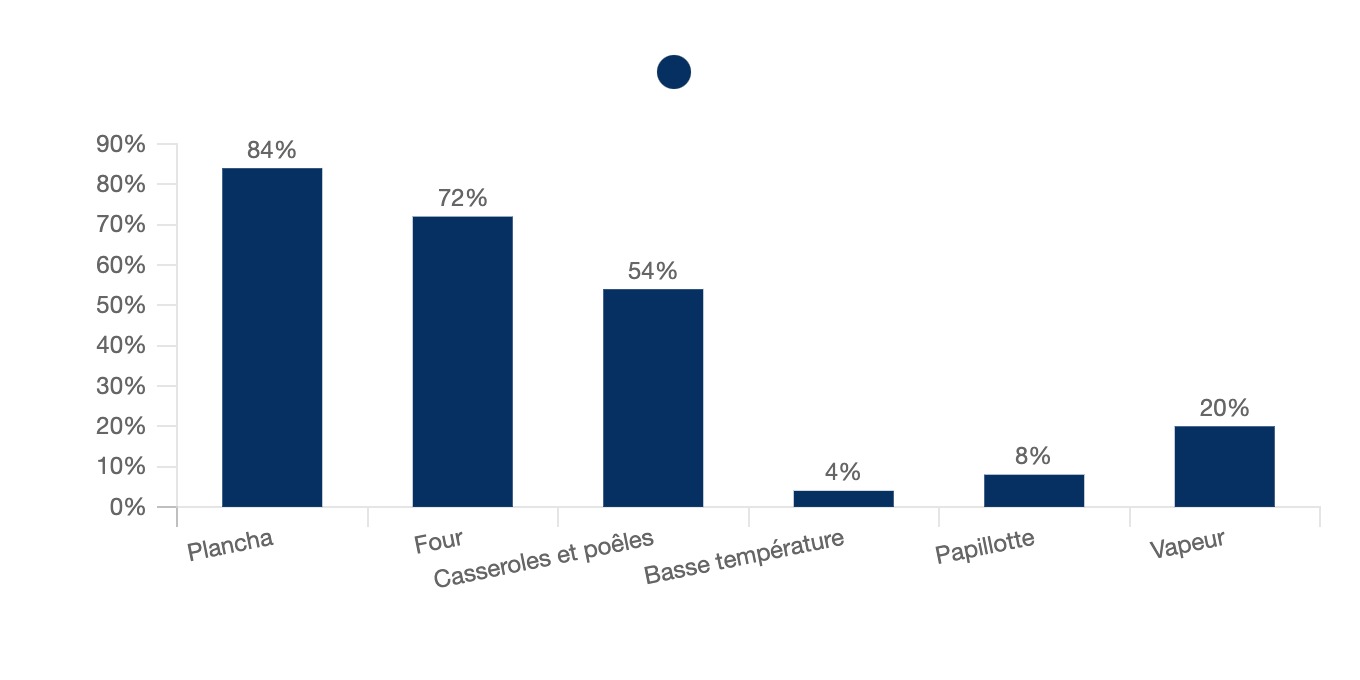

En 2023, las técnicas de cocina preferidas por los españoles estaban dominadas por la plancha, utilizada porutilizada por el 84% de los cocineros, seguida del horno con un 72% y las ollas y sartenes con un 54%. Los métodos de cocción más específicos, como la cocción al vapor(20%), el papillote(8%) y la cocción a baja temperatura(4%), fueron menos populares, pero siguen estando presentes en algunas prácticas culinarias. Estos datos muestran una preferencia por técnicas sencillas y rápidas, al tiempo que dejan espacio para métodos más sanos y menos comunes.

Técnicas culinarias preferidas por los españoles

España, 2023, % (en %)

Alimentación saludable:

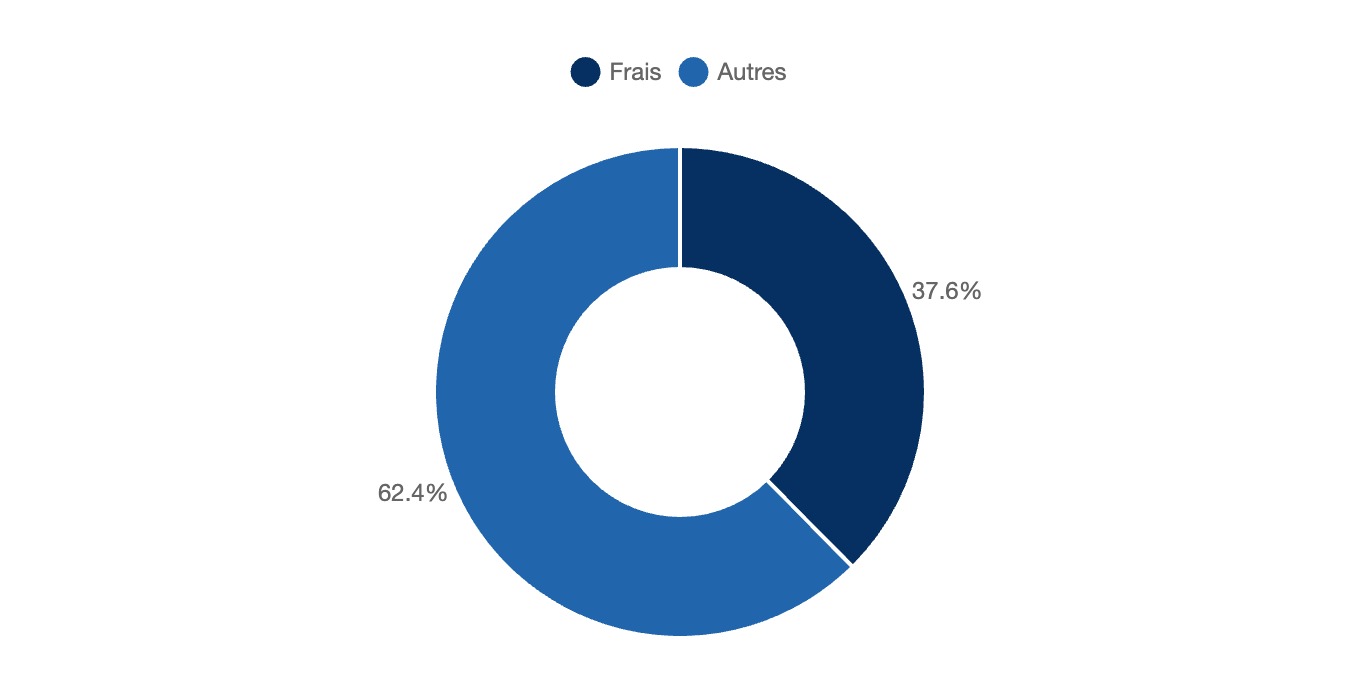

En 2023, el consumo de alimentos frescos representó el 37,6% del consumo total de alimentos en España, mientras que el 62,4% restante correspondía a otros tipos de alimentos, como productos procesados, conservas o congelados. Este desglose muestra una preferencia por los alimentos no frescos, aunque los productos frescos siguen representando una proporción significativa del consumo total de alimentos en España.

Proporción del consumo de alimentos frescos en el consumo total de alimentos

España, 2023, % (en %)

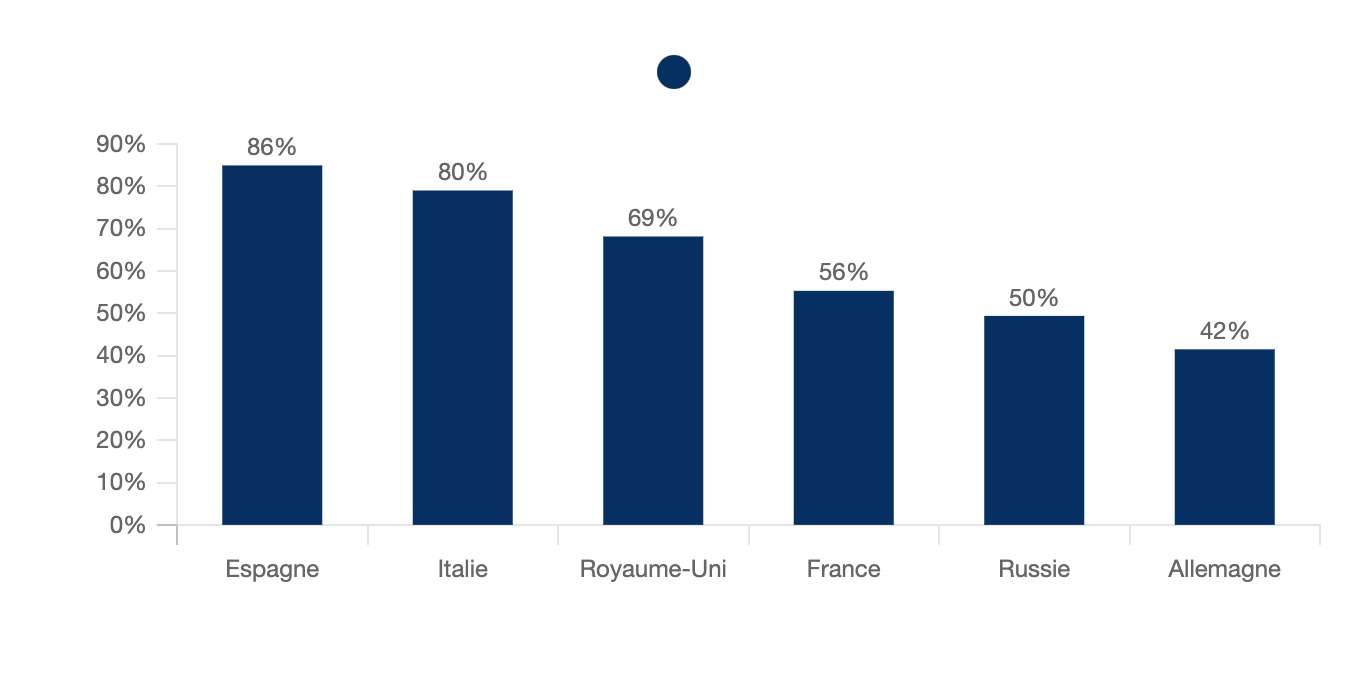

En 2023, la importancia de los alimentos saludables varía considerablemente en toda Europa, con mayores niveles de preocupación en algunos países. En España, el 86% de las personas concedía gran importancia a comer sano, seguida de cerca porItalia, con un 80%. En el Reino Unido, el 69% de la población estaba preocupada por una alimentación sana, mientras que en Francia era el 56%. En Rusia, el 50% de la población se preocupaba por una alimentación sana, y en Alemania la proporción era menor, del 42%. Estas cifras muestran una diferencia significativa en la importancia concedida a la alimentación sana en toda Europa.

La importancia de una alimentación sana en Europa

Europa, 2023, % (en %)

También para un 63% de la población española, la comida local era más sana que la importada.

La comida local es más sana

España, 2023, %, España, 2023, %, España, 2023, %, España, %

Dietas:

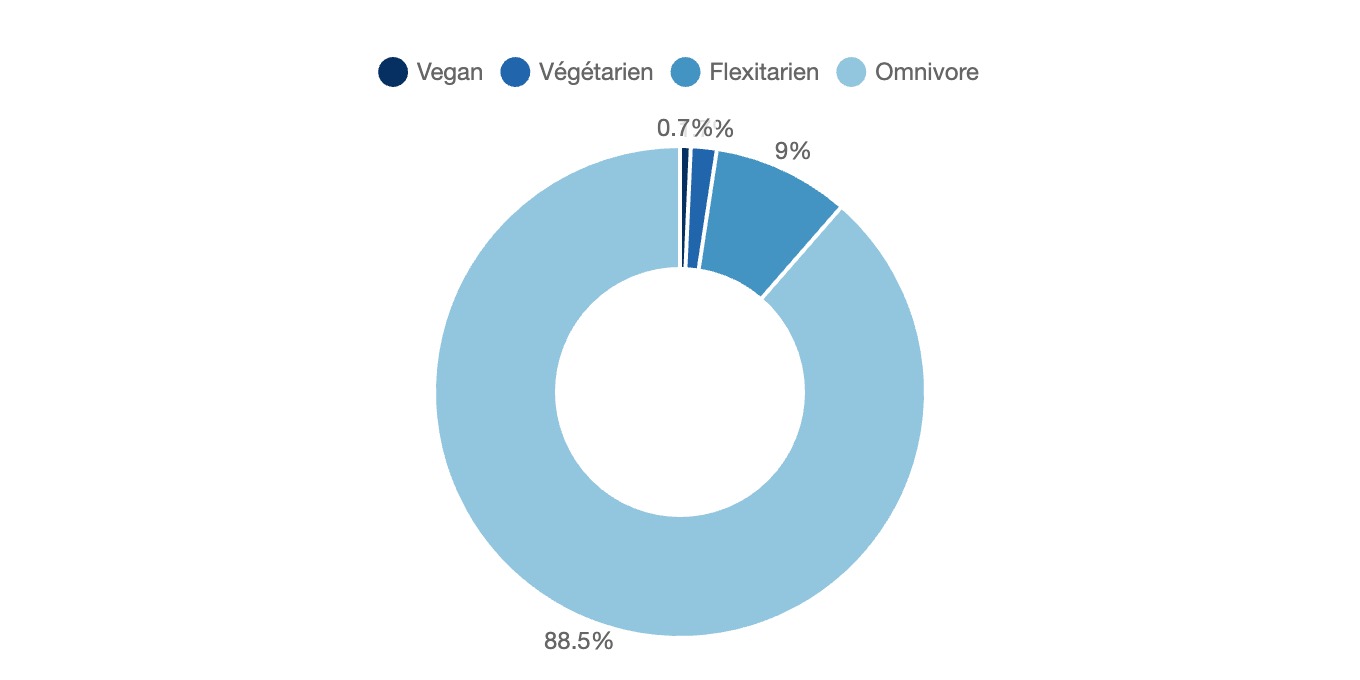

En 2023, la gran mayoría de los españoles siguió una dieta omnívora, lo que representó el 88,5% de la población. Los flexitarianos, que limitaron su consumo de carne sin excluirla totalmente, representaron el 9% de los españoles. Las dietas vegetarianas fueron seguidas por el 1,7% de la población, mientras que los veganos, que excluyeron todos los productos de origen animal, representaron sólo el 0,7%. Estas cifras mostraron que, aunque las dietas basadas en plantas estaban ganando popularidad, la dieta omnívora siguió siendo dominante en España.

Dietas españolas

España, 2023, % de la población

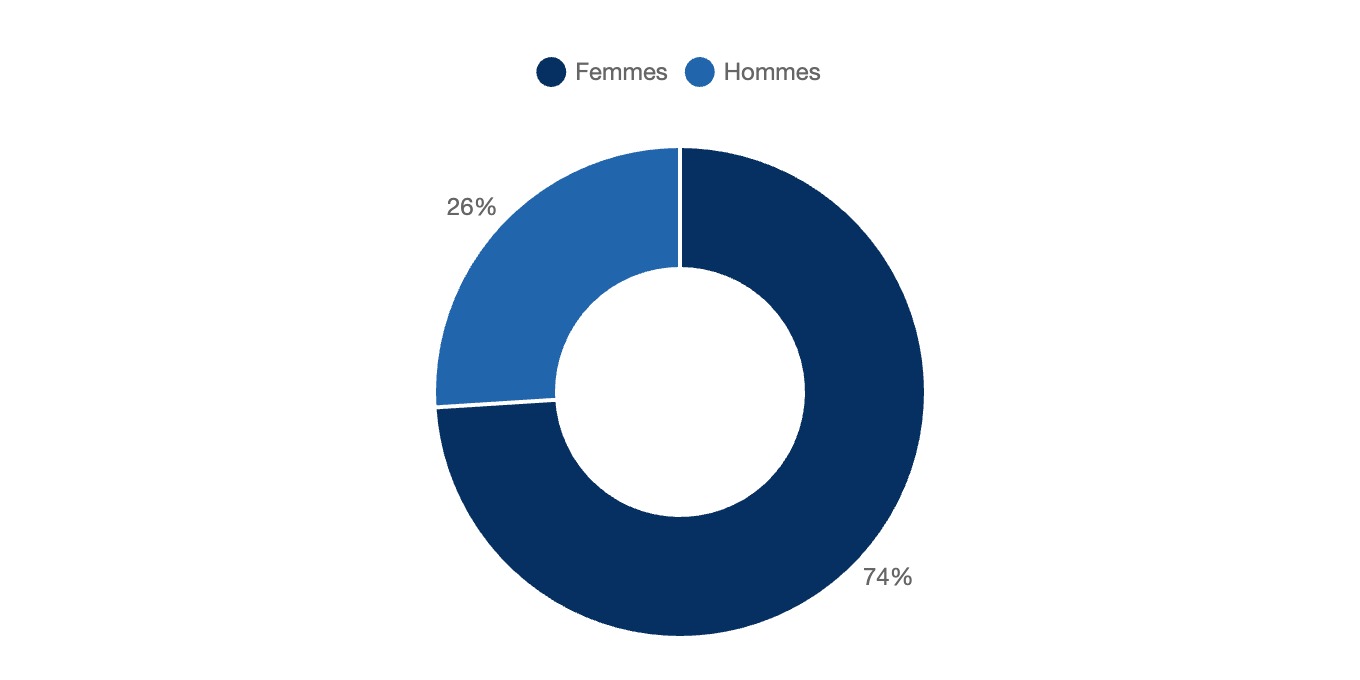

Finalmente, en 2023, la distribución de vegetarianos y veganos en España mostraba una clara mayoría de mujeres, que suponían el 74% de los seguidores de estas dietas, frente al 26% de los hombres.

Distribución de vegetarianos y veganos por sexo

España, 2023, % (en %)

2.4 jamón ibérico

Lo que la gente sabe del jamón

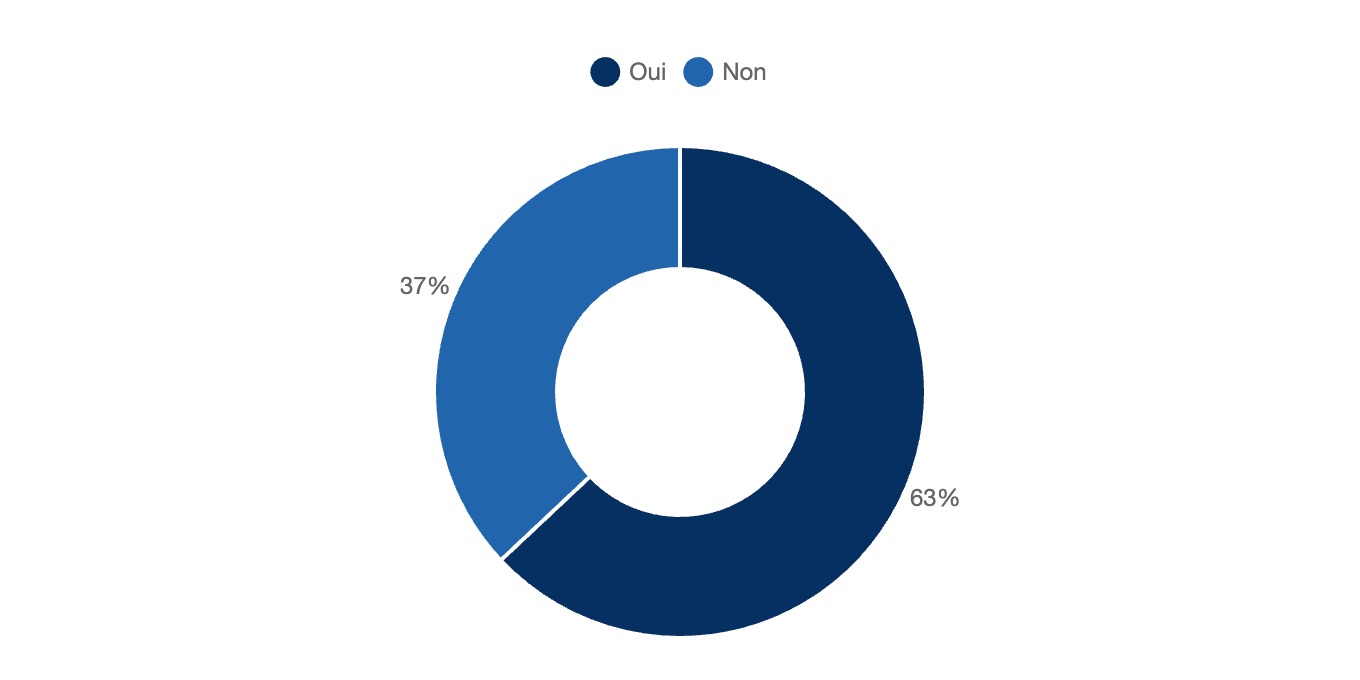

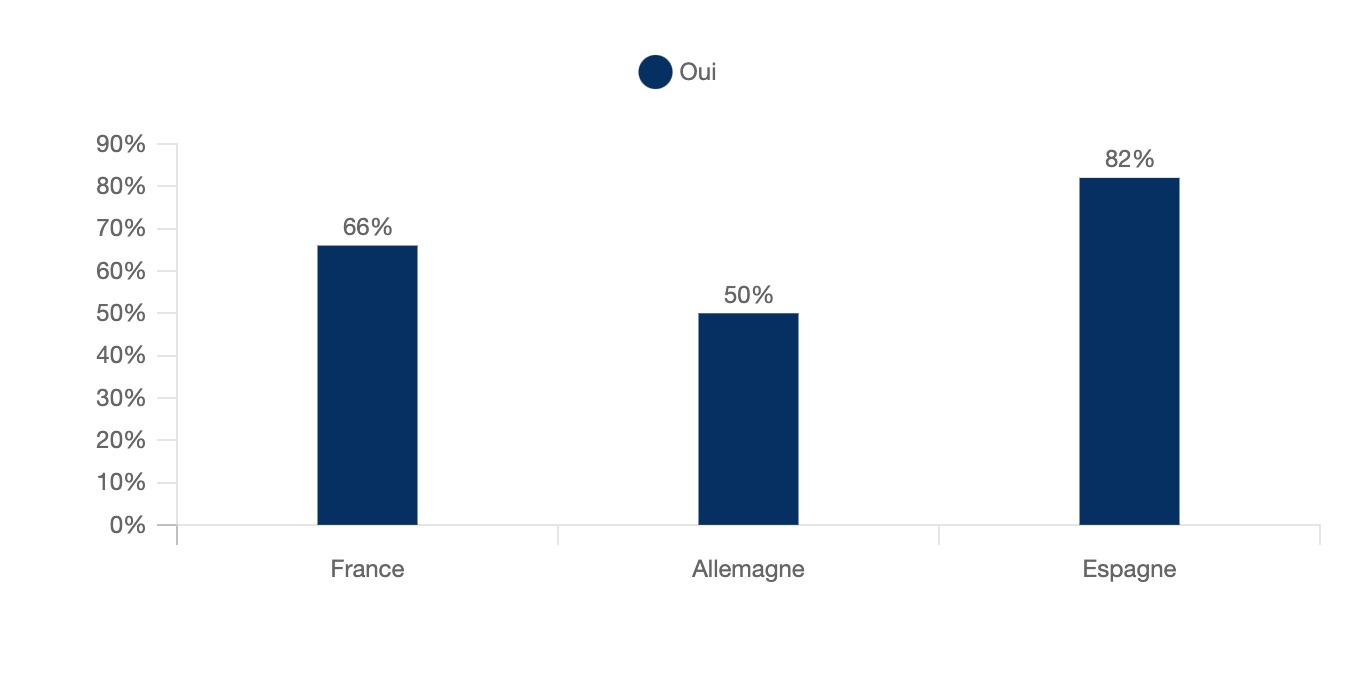

en 2024, una mayoría significativa de la población española (82%) consideraba que el jamón ibérico era un elemento emblemático de la cultura española, lo que confirmama su papel central en el patrimonio gastronómico del país. En comparación, el 66% de los franceses compartió esta opinión, al igual que el 50% de los alemanes . Esto demuestra que el jamón ibérico se asocia a España y a su cultura.

¿Considera que el jamón ibérico es emblemático de la cultura española?

España, 2024, %

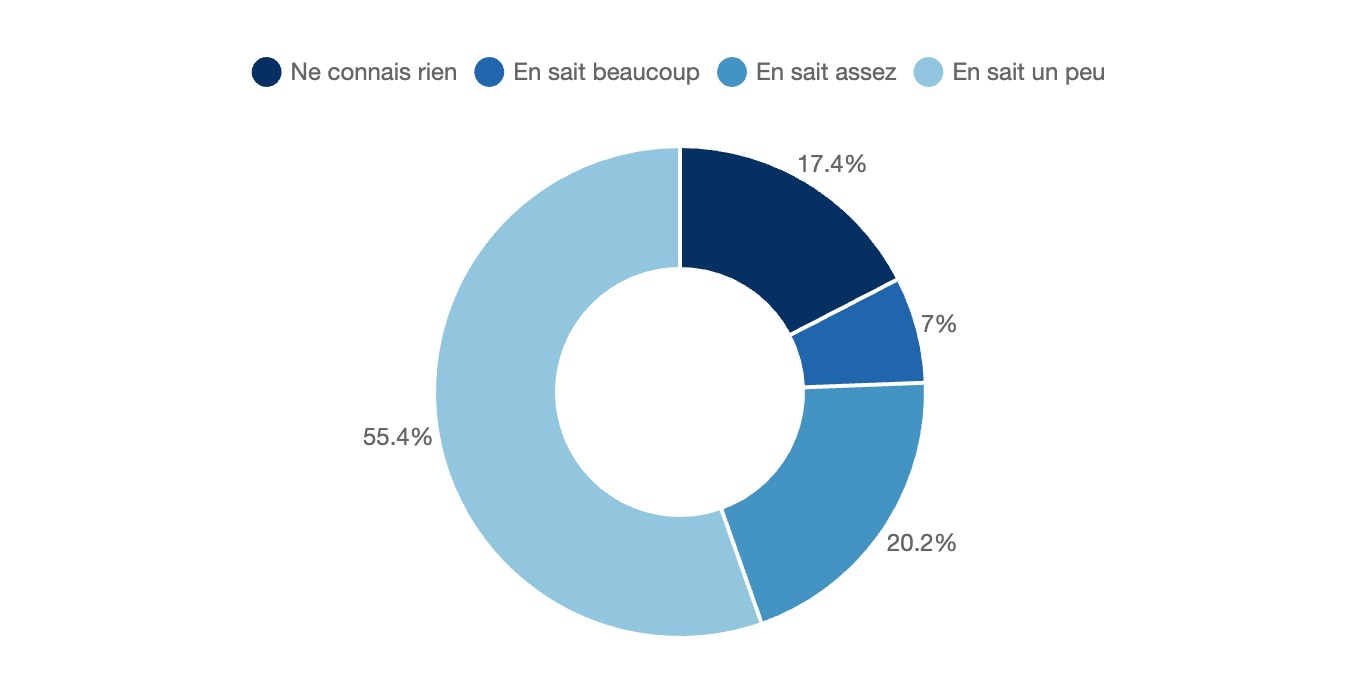

En 2024, los españoles mostraron distintos niveles de conocimiento sobre el jamón ibérico. Una mayoría relativa, el 55,4%, afirmó conocer poco el producto, mientras que el 20,2% consideró que conocía lo suficiente. Una proporción menor, el 7%, se consideraba muy informado, mientras que el 17,4% decía no saber nada sobre el tema.

Conocimiento de los españoles sobre el jamón ibérico

España, 2024, % de la población

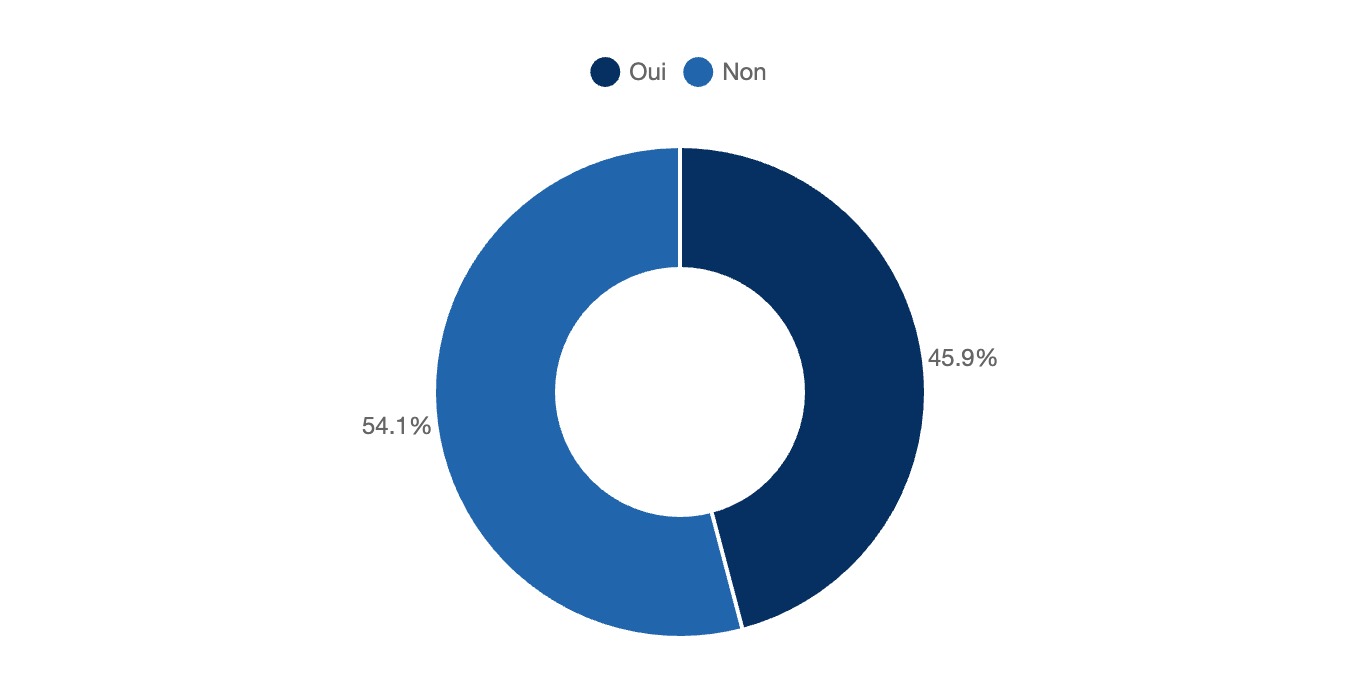

La encuesta también reveló que sólo el 45,9% de los españoles sabía que el jamón ibérico requiere un mínimo de 20 meses de curación, mientras que el 54,1% desconocía este dato. Estos resultados pusieron de manifiesto un desconocimiento general de las características específicas de producción del jamón ibérico, a pesar de su importancia cultural y gastronómica en España. Ello puso de manifiesto la necesidad potencial de educación y concienciación en torno a este producto emblemático.

Sabe que el jamón ibérico tiene una curación mínima de 20 meses

España, 2024, % (%)

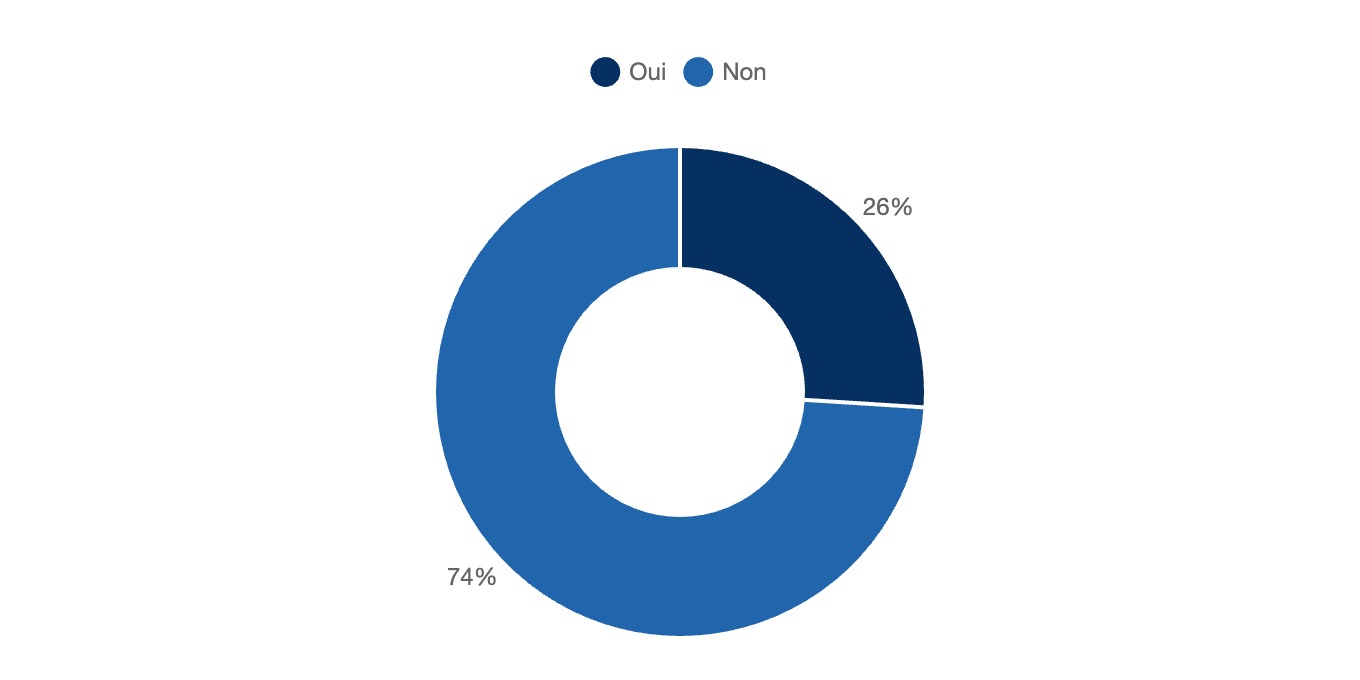

Además, sólo el 26% de los españoles afirmaba conocer la diferencia entre jamón serrano y jamón ibérico, frente al 74% que no la conocía.

Conoce la diferencia entre jamón serrano e ibérico

España, 2024, % (%)

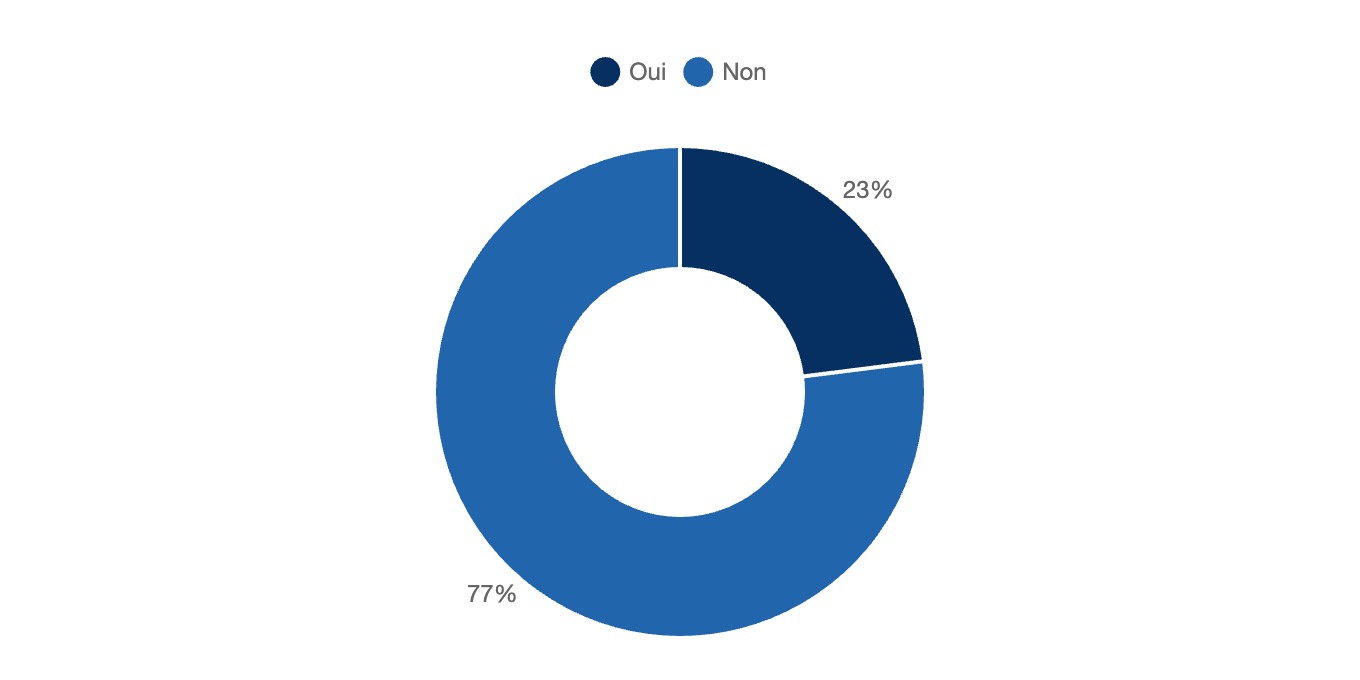

Por último, sólo el 23% de los españoles afirmaba conocer la Montanera, periodo en el que los cerdos ibéricos se alimentan de bellotas en las dehesas, mientras que el 77% desconocía este concepto clave vinculado a la elaboración del jamón ibérico de calidad.

Familiaridad con la Montanera

España, 2024, % (%)

Hábitos de consumo :

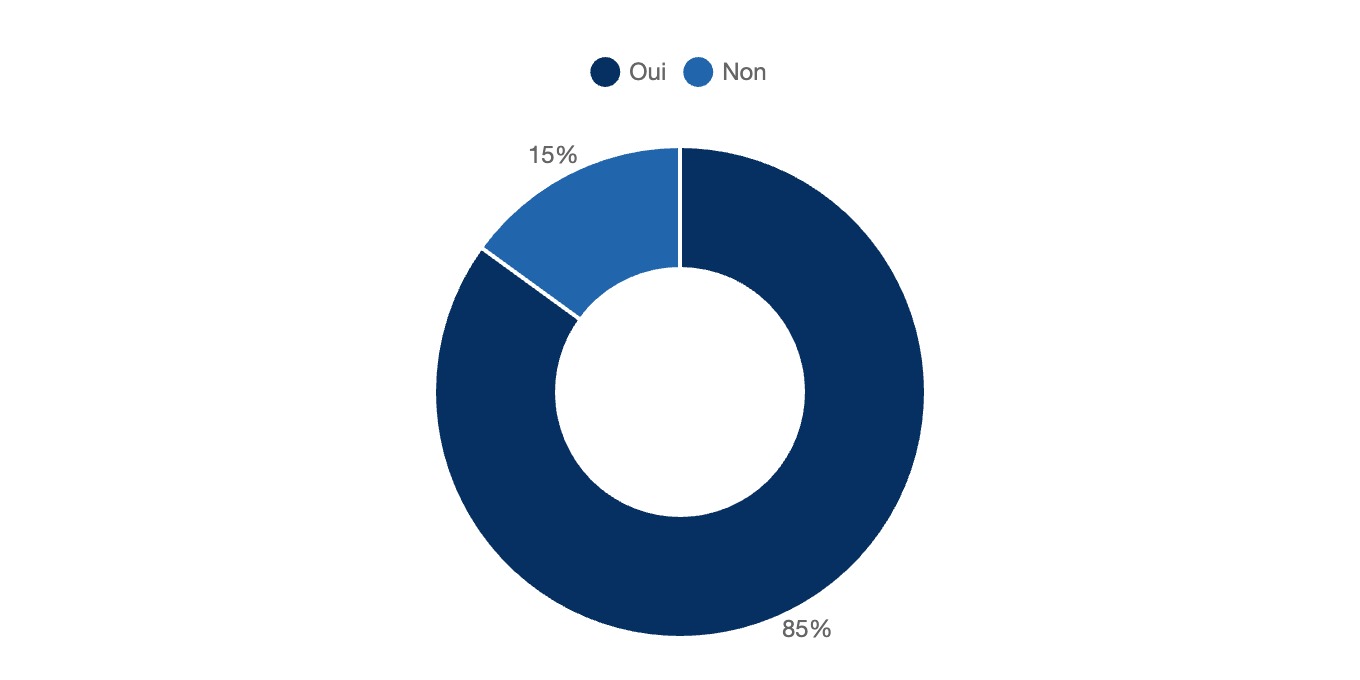

En 2023, el 85% de la población española había consumido jamón ibérico.

Españoles que comieron jamón ibérico en 2023

España, 2023, % (en %)

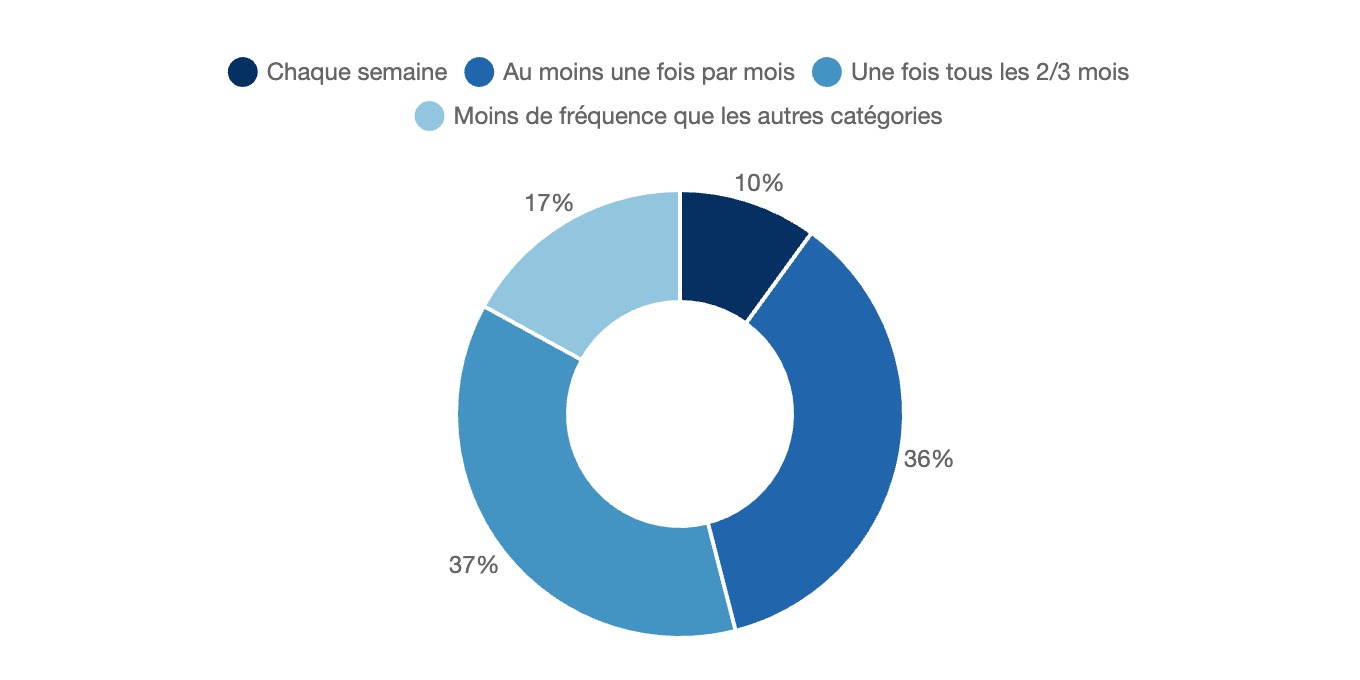

En cuanto a los hábitos de consumo de jamón ibérico en 2024, el 10% de los españoles comía jamón ibérico todas las semanas, mientras que el 36% decía comerlo al menos una vez al mes. La mayoría relativa, un 37%, comía jamón ibérico una vez cada dos o tres meses, y un 17% lo hacía con más frecuencia que el resto de categorías.

Hábitos de consumo de jamón ibérico

España, 2024, % (en %)

Por último, en cuanto al mejor momento para consumir jamón ibérico, el 52,1% de los andaluces prefirió tomarlo en el desayuno, lo que reflejó una fuerte tradición regional. En el resto del país, el momento preferido para disfrutar del jamón fue la cena, elegida por el 62,4% de los españoles. Esto confirmó que, para la mayoría, la cena se percibía como el mejor momento para disfrutar de este emblemático producto.

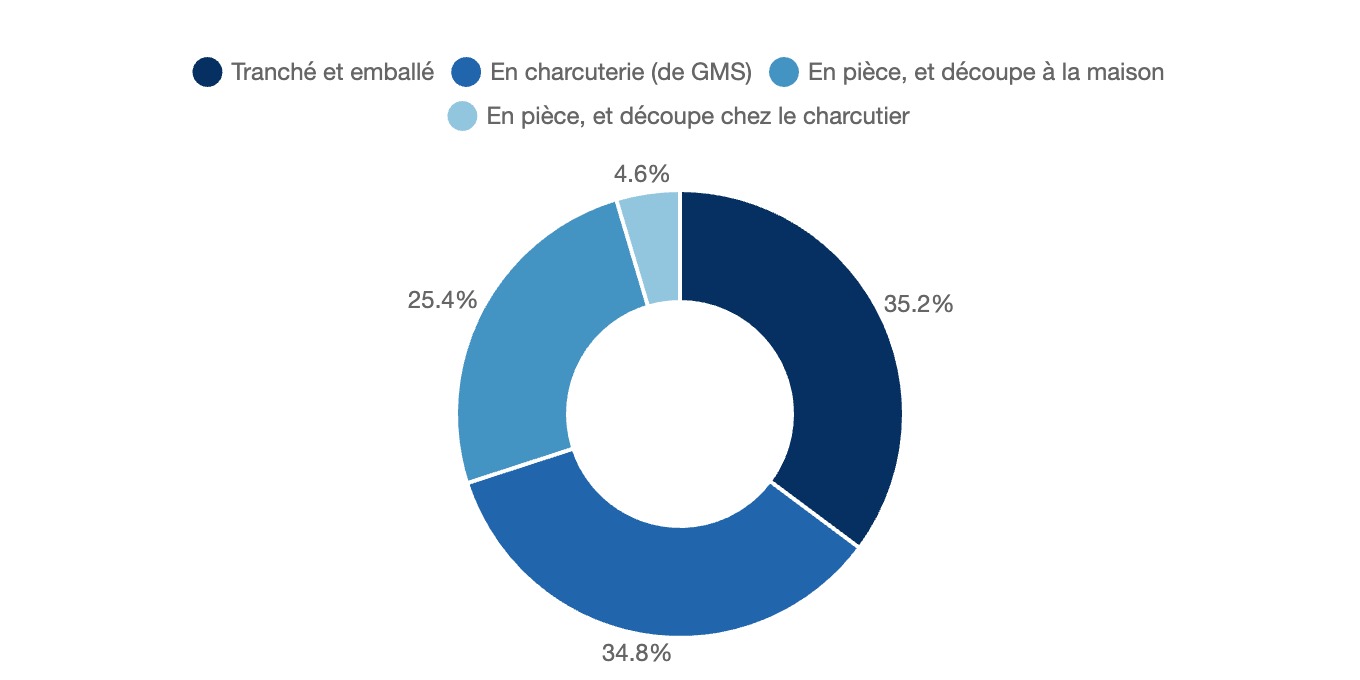

En 2024, en España, las preferencias en cuanto a formatos para comprar jamón ibérico fueron variadas. El formato más popular fue el loncheado y envasado, elegido por el 35,2% de los consumidores, seguido de cerca por la compra delicatessen (en supermercados), con un 34,8%. La compra en piezas, para cortar en casa, atrajo al 25,4% de los compradores, mientras que sólo el 4,6% prefirió la compra en piezas con corte en charcutería, un formato más tradicional pero aún minoritario.

Formatos preferidos de compra de jamón

España, 2024, % del total

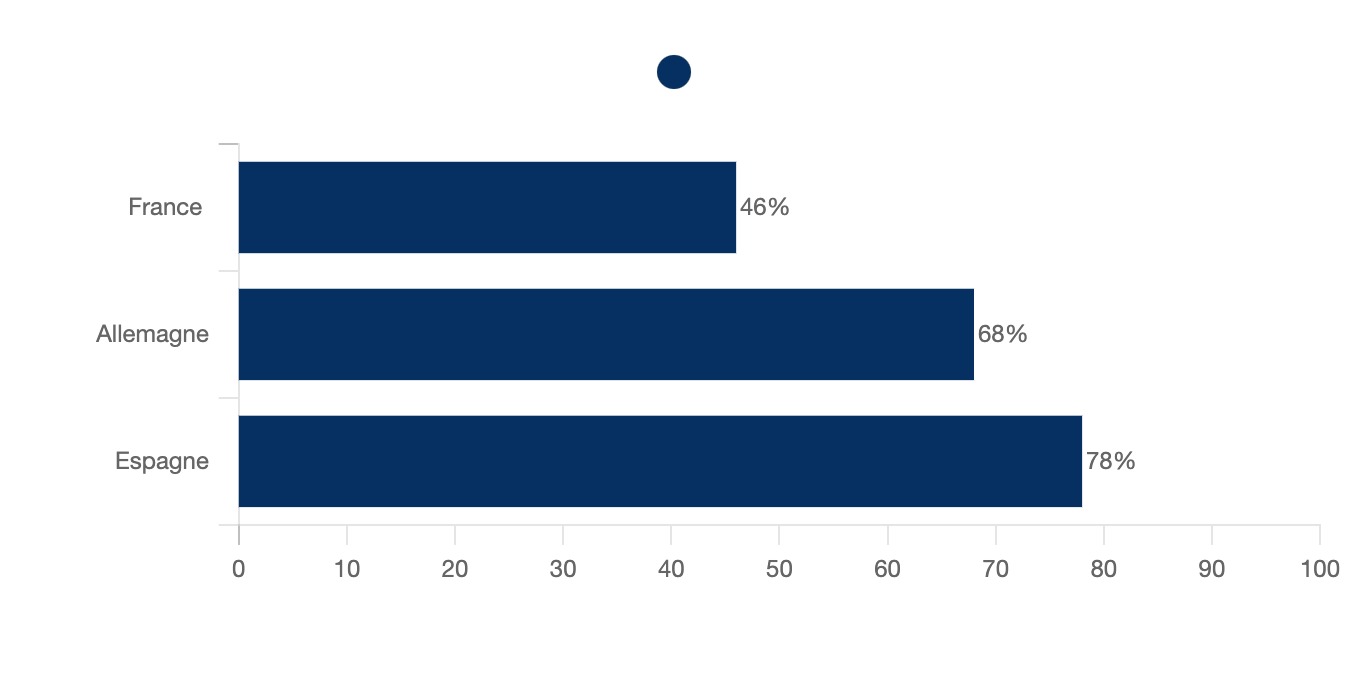

En 2024, en Europa, el sabor fue el principal criterio de compra de los consumidores al adquirir productos alimenticios. En Francia, el 46% de los consumidores destacó el sabor como su factor determinante, mientras que en Alemania, este porcentaje fue más alto, alcanzando el 68%. En España, el 78% de los consumidores consideró el sabor como el principal factor en su decisión de compra, lo que reflejó una fuerte preferencia por la calidad del sabor en todos los países analizados.

El sabor como principal criterio de compra

Europa, 2024, % (%)

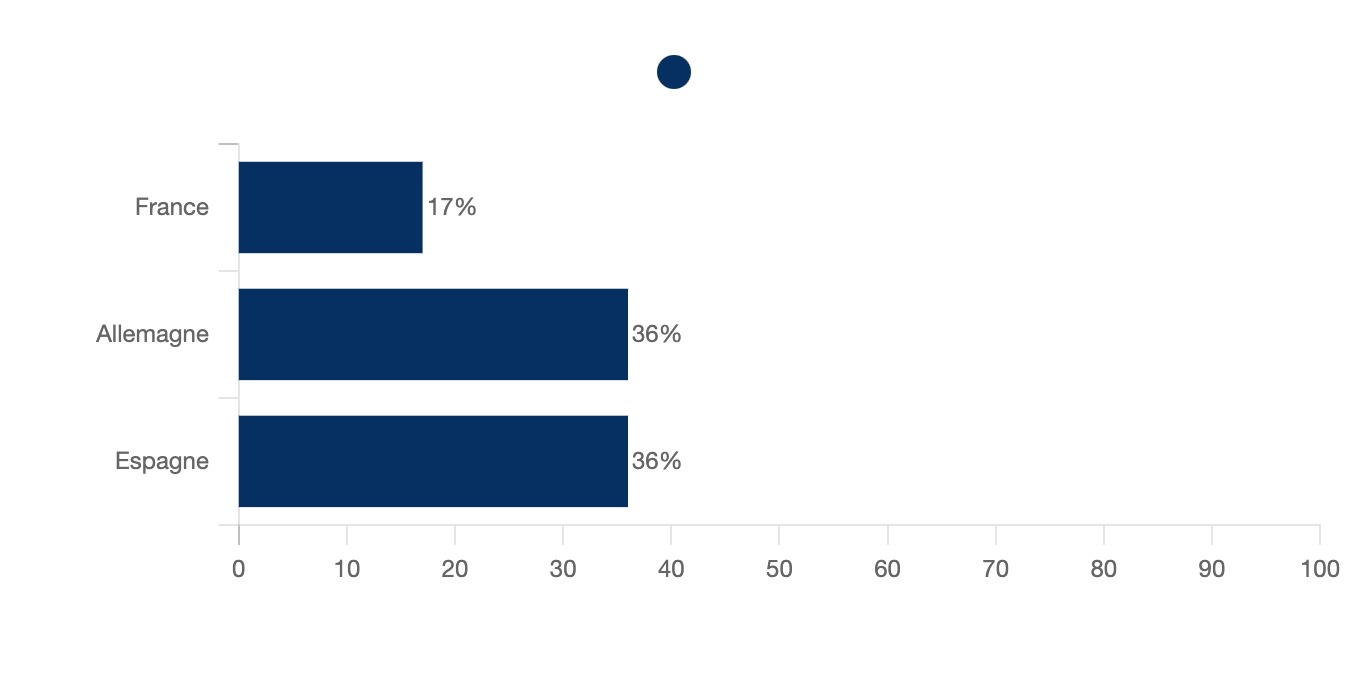

En 2024, la percepción del bienestar animal en relación con el jamón varió considerablemente en Europa. En Francia, sólo el 17% de los encuestados asociaba el jamón con prácticas de bienestar animal, mientras que en Alemania y España, esta percepción era mucho mayor, alcanzando el 36% en cada uno de los dos países. Esto demostró, con la excepción de Francia, la importancia de cumplir estos criterios para satisfacer la nueva tendencia de la demanda.

Percepción del bienestar animal en relación con el jamón

Europa, 2024, % (%)

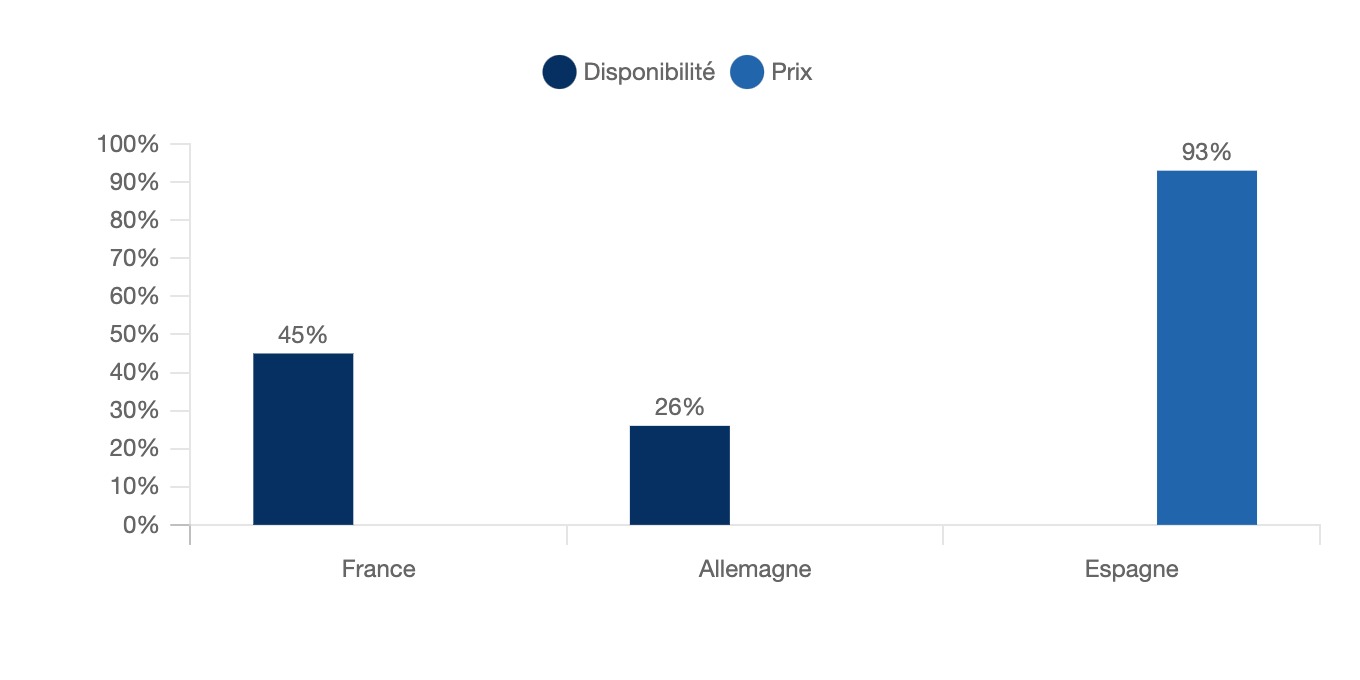

Las principales barreras para comprar jamón ibérico en 2024 variaron de un país europeo a otro. En Francia, el 45% de los consumidores identificó la disponibilidad como una barrera importante, mientras que en Alemania la proporción fue menor, del 26%. El precio fue la barrera más importante para el 93% de los encuestados españoles, destacando para los españoles este criterio como principal barrera, a diferencia del resto de países.

Principales barreras a la compra

Europa, 2024, % (%)

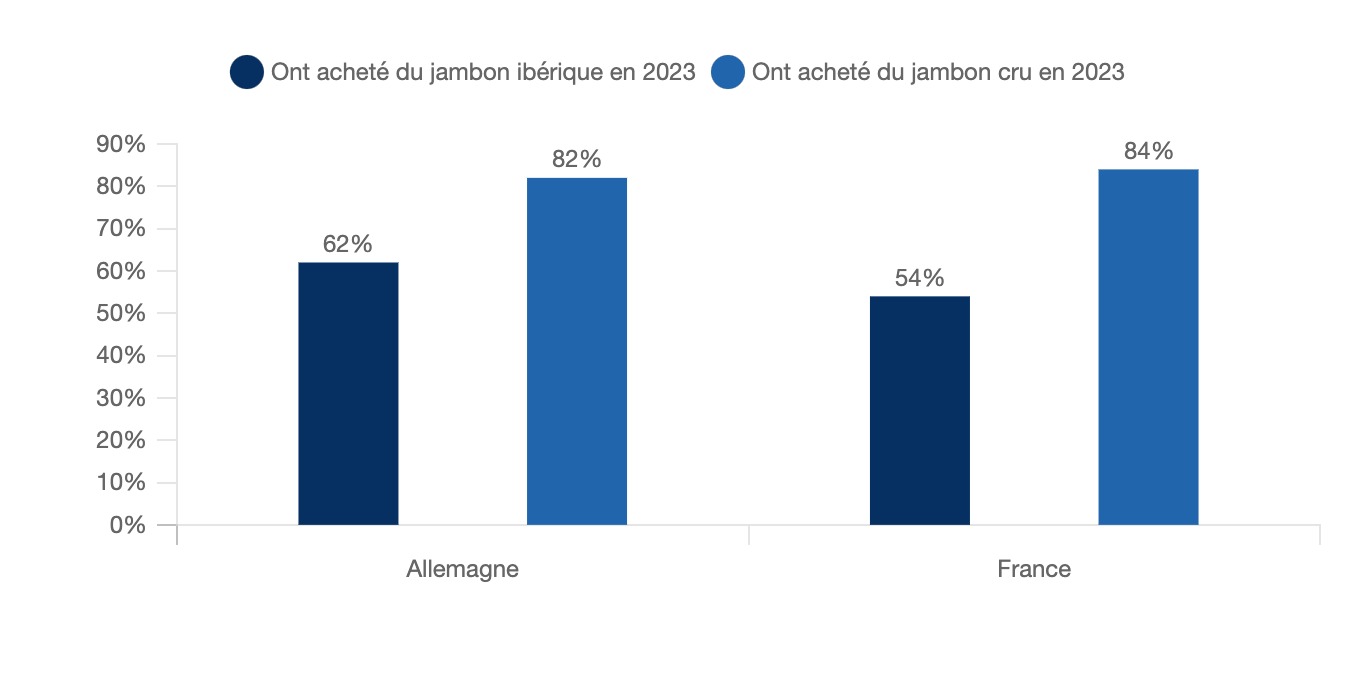

En 2023, el consumo de jamón ibérico fue ligeramente superior en Alemania que en Francia, con un 62% de alemanes comprando este producto frente al 54% de consumidores franceses. Por otro lado, la demanda de jamón curado fue similar en ambos países, con un 82% de alemanes y un 84% de franceses realizando esta compra. La elevada proporción de consumidores que han consumido jamón curado apunta también a potenciales salidas para el jamón ibérico en estos países.

Alemanes, franceses y jamón curado

Europa, 2024, % (%)

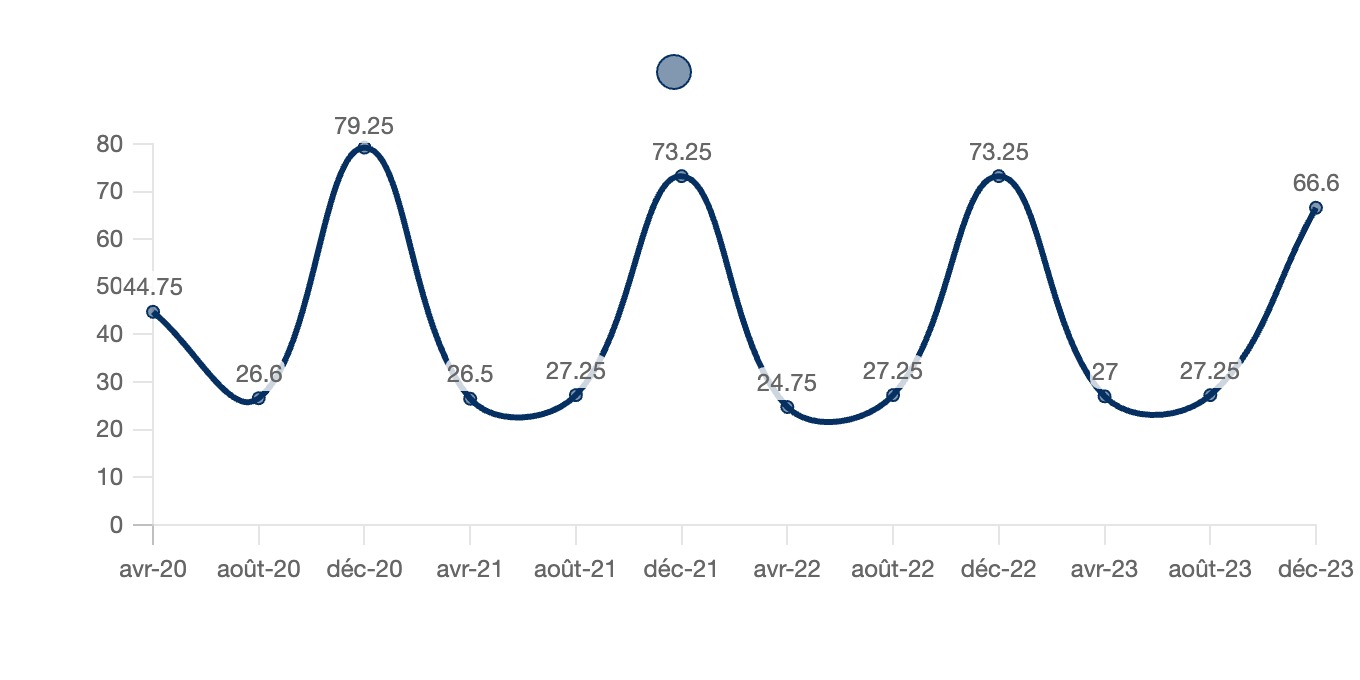

2.5 Estacionalidad del consumo de jamón

Entre 2020 y 2023, el interés por el término "jamón " en España, medido a través de los índices de Google Trends, revela una fuerte estacionalidad vinculada al consumo de este emblemático producto. Los datos muestran picos notables en diciembre de cada año, lo que ilustra claramente su asociación con las fiestas de fin de año, un período tradicionalmente marcado por un aumento de la demanda de productos festivos, incluyendo, en particular, el jamón ibérico.

- Diciembre de 2020: El índice alcanzó 79,25, uno de los niveles más altos observados, lo que subraya su importancia durante las celebraciones navideñas.

- Las mismas tendencias se repiten en diciembre de 2021(73,25) y diciembre de 2022(73,25), confirmando el papel clave de este periodo en el consumo de jamón.

- Por el contrario, los meses de abril y agosto muestran índices mucho más bajos, fluctuando entre 24,75 y 27,25, lo que refleja un menor interés fuera de la temporada festiva.

Interés por el jamón en España

España, 2020-2023, índices de google Trends

2.6 Hacia la internacionalización del jamón ibérico

El jamón ibérico, emblema de la gastronomía española, está experimentando una expansión internacional sin precedentes, impulsada por una ambiciosa estrategia de promoción y un creciente atractivo para los consumidores de estos productos premium. Su calidad excepcional, su proceso de producción artesanal y sus sabores únicos lo convierten en un producto de elección en los mercados mundiales. Gracias a campañas específicas y asociaciones estratégicas, el jamón ibérico y el jamón serrano se están estableciendo gradualmente como referencias gastronómicas esenciales en muchos países, reforzando su imagen como símbolos de la excelencia culinaria española.

-

México: El mercado mexicano se ha consolidado como una de las principales salidas para el jamón serrano fuera de Europa, con un aumento del 15% de las importaciones en 2024, alcanzando las 2.500 toneladas. Campañas de promoción, colaboraciones con chefs locales y una mejor distribución en las grandes cadenas han ayudado a satisfacer el creciente interés de los consumidores mexicanos por este producto gourmet. A pesar del reto de los altos precios, México ofrece un importante potencial de crecimiento para el jamón serrano, consolidando su lugar en la gastronomía local.

-

Países Bajos: En los Países Bajos, el jamón serrano sigue ganando popularidad, yse prevé que las exportaciones aumenten un 12,71% en 2024. Las iniciativas específicas, como los cursos de formación para profesionales y las asociaciones con los medios de comunicación locales, han aumentado su perfil. La CJSE ha logrado posicionar este producto de calidad como un referente gastronómico, respondiendo al creciente interés de los consumidores holandeses por los alimentos premium.

-

China: Desde 2018, China se ha convertido en un mercado clave para el jamón ibérico, con un crecimiento del 104% de las exportaciones en cinco años (hasta 2023). Las campañas de sensibilización de ASICI han llegado a 700 millones de consumidores, incorporando formación para profesionales y eventos culinarios. Este mercado, a menudo percibido como prestigioso y sofisticado, representa una oportunidad estratégica para el sector ibérico, con sólidas perspectivas de crecimiento.

-

Reino Unido: Con 1.685,76 toneladas exportadas en 2023, elReino Unido representa una oportunidad estratégica para el jamón serrano. La amplia disponibilidad de jamón serrano en las principales cadenas de supermercados refleja un marcado interés por parte de los consumidores británicos. Los esfuerzos promocionales, especialmente en eventos como The International Food & Drink Event, han impulsado el conocimiento y la reputación de este producto emblemático de la gastronomía española.

-

Alemania: Alemania es uno de los principales mercados europeos para el jamón ibérico. En 2024, iniciativas educativas como el apoyo al concurso "Koch des Jahres" elevaron el perfil de este producto gourmet. Las campañas específicas de ASICI ayudaron a reforzar la presencia del jamón ibérico en escuelas de gastronomía, restaurantes y eventos culinarios, consolidando su lugar entre los productos gastronómicos de referencia en Alemania.

Conclusiones:

El jamón ibérico es un auténtico producto de lujo, que se distingue por su excepcional calidad, su proceso de elaboración artesanal y su carácter único, todo lo cual le confiere un alto valor añadido. Gracias a estrategias de promoción específicas y ambiciosas, se está consolidando progresivamente como un producto de referencia en los mercados internacionales. Impulsado por la creciente demanda de productos premium, el jamón ibérico tiene un brillante futuro por delante, consolidando su papel como símbolo de la excelencia gastronómica española en el escenario internacional.

Fuentes : [Cárnica : México, Alemania, Reino Unido, Países Bajos, China]

Estructura del mercado

3.1 Elaboración del jamón

La elaboración del jamón, un proceso tradicional y natural:

La elaboración del jamón es un proceso meticuloso y complejo, basado en conocimientos tradicionales transmitidos de generación en generación. Combina tradición, condiciones naturales y técnicas modernas para obtener un producto de excelencia. A continuación se detallan las fases de elaboración de un jamón, tal y como las practican, en particular, productores de renombre como Nevadensis.

1. Selección de la materia prima

-

Inspección y selección de las piezas: cada pieza de carne se inspecciona rigurosamente para garantizar una calidad óptima desde el principio.

-

Rechazo de los cortes no conformes: Los cortes que no cumplen las normas de calidad se devuelven al proveedor.

-

Garantía de seguridad alimentaria: Los cortes se seleccionan siguiendo criterios rigurosos para cumplir los requisitos sanitarios.

2. Trazabilidad e inspección inicial

-

Creación de un certificado: Cada pieza se registra con un certificado único que sigue todo su ciclo de producción, como un "DNI" para el jamón.

-

Análisis de calidad: Mediciones de pH y temperatura para garantizar que la carne cumple los requisitos de estabilidad y maduración.

3. Curado

-

Uso exclusivo de sal marina: La curación con sal marina natural favorece la deshidratación y evita el desarrollo de microorganismos patógenos.

-

Distribución homogénea: La sal se aplica de manera uniforme sobre la pieza, lo que contribuye a su conservación a la vez que intensifica los aromas y sabores del jamón.

4. Lavado

5. Postcurado

6. Secado y maduración

-

Condiciones naturales: Los jamones se cuelgan en secaderos naturales donde el aire puro y fresco desempeña un papel fundamental.

-

Duración: Esta etapa puede durar entre 3 y 6 meses, dependiendo del tamaño de la pieza y de las condiciones climáticas.

-

Transformación de la grasa: La grasa se infiltra en las fibras musculares, enriqueciendo los sabores y desarrollando los aromas característicos del jamón.

7. Curación

-

Curación prolongada: Las piezas se trasladan a bodegas con temperatura y humedad controladas para continuar su maduración.

-

Desarrollo del sabor: Las reacciones enzimáticas naturales crean sabores complejos y sutiles. Esta fase dura entre 14 y 36 meses para los jamones ibéricos.

8. Aplicación de la manteca

-

Protección de la pieza: Se aplica una capa de grasa (manteca) para evitar la desecación y proteger las piezas durante la fase final.

-

Relleno de grietas: La manteca rellena las grietas invisibles para mantener la integridad del producto.

9. Control de calidad final

-

Inspección artesanal: Los maestros jamoneros evalúan el estado de las piezas, comprobando su textura, sabor y aspecto.

-

Certificación: Se colocan etiquetas como DOP o IGP para garantizar el origen y la calidad de los productos.

Fuente :[Nevadensis]

3.2 Producción

ntre 2017 y 2023, la producción de jamón en España mostró variaciones interesantes, tanto en el segmento de jamones y paletas curados en seco como en el de los cocidos.

En el caso de los jamones y paletas curados en seco, la producción aumentó ligeramente, pasando de 299.000 toneladas en 2017 a 308.000 toneladas en 2022 (+3,0%). Sin embargo, en 2023 se registró un leve descenso, con una producción de 300.000 toneladas (-2,6% respecto a 2022).

Por otro lado, la producción de jamón y paleta cocidos siguió una tendencia más marcada, aunque sufrió una ligera caída entre 2017 y 2019, pasando de 178.200 toneladas a 170.000 toneladas (-4,6%). A partir de 2020, la producción experimentó un aumento progresivo, alcanzando 182.225 toneladas en 2023 (+7,2% respecto a 2020). Este crecimiento refleja una recuperación y un avance constante en los últimos años.

[Copy] Production de jambon en Espagne

Espagne, 2017-2023, milliers de tonnes

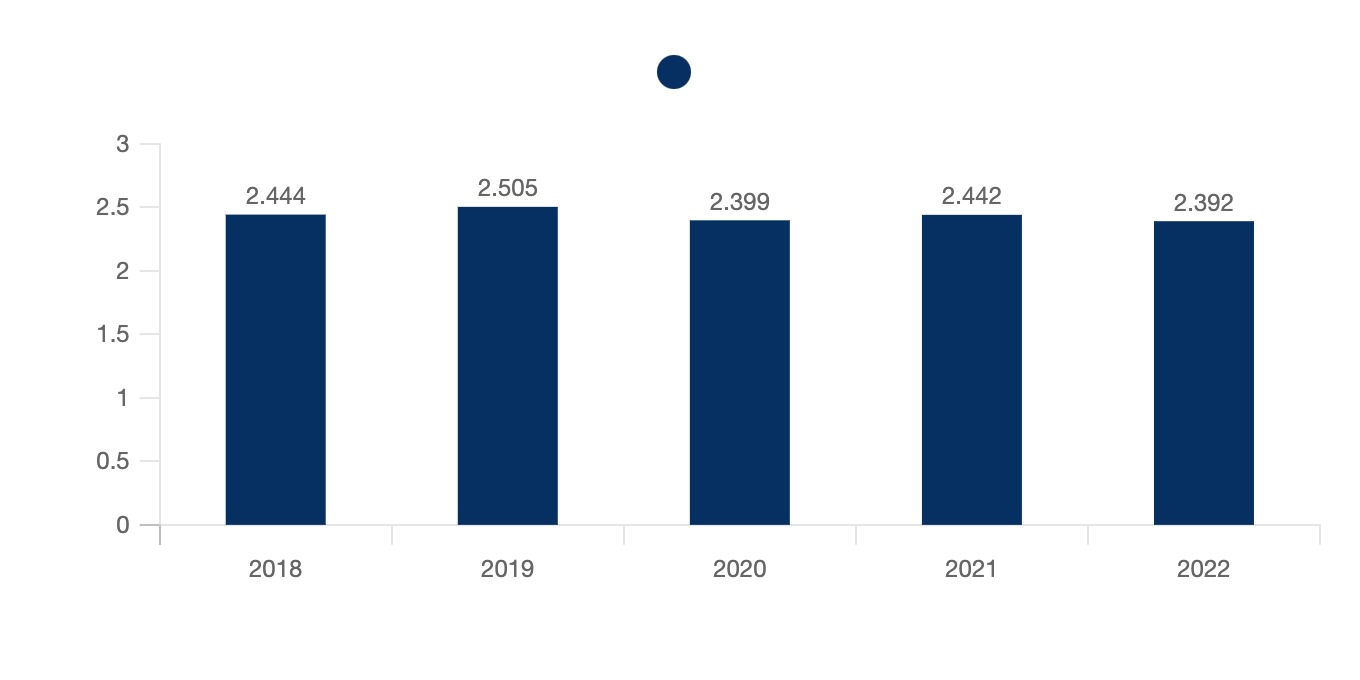

Aunque en 2022 existían alrededor de 1.500 empresas dedicadas a la fabricación de jamón, los códigos estadísticos definidos por el INE no permiten una aproximación más precisa al mercado que la categoría de producto "fabricación de elaborados cárnicos". Por ello, aunque las siguientes cifras incluyen otros tipos de producto, siguen siendo las más precisas para estudiar la producción de jamón. Así, entre 2018 y 2022, el número de empresas dedicadas a la elaboración de productos cárnicos en España fluctuó ligeramente, pasando de 2.444 mil en 2018 a 2.392 mil en 2022, lo que supone un descenso global del 2,13%. Tras una subida moderada en 2019(+2,5%) hasta 2.505 miles, esta cifra descendió en 2020(-4,2%) antes de estabilizarse en 2021(+1,8%).

Crecimiento del número de empresas productoras de productos cárnicos

España, 2018-2022, miles de empresas

Zonas de producción de jamón ibérico:

El jamón ibérico es uno de los productos más emblemáticos de la gastronomía española, y su calidad está estrechamente ligada a las zonas donde se produce. Las principales regiones productoras de jamones y paletas ibéricas se encuentran principalmente en el sur y suroeste de España, zonas que reúnen unos criterios muy específicos en cuanto a clima, geografía y calidad de las dehesas donde se crían los cerdos ibéricos. La combinación de estos factores naturales contribuye al sabor único y a la calidad superior del jamón ibérico.

La comarca de Guijuelo, situada en la provincia de Salamanca, es una de las más prestigiosas zonas de producción de jamón ibérico. Guijuelo fue la primera Denominación de Origen (D.O.) en España para el jamón ibérico y es famosa por su sabor suave, afrutado y fundente. El clima mediterráneo continental de Guijuelo, con inviernos muy fríos y veranos calurosos y secos, es perfecto para el secado y curación de los jamones. Las precipitaciones son escasas y la temperatura media oscila entre los 25° y los 35°, lo que favorece el proceso de curación.

La geografía montañosa de la región, rodeada por la Cordillera Central, los Montes de Toledo y Sierra Morena, así como llanuras y valles a una altitud media de unos 1.000 metros sobre el nivel del mar, contribuyen también a una excelente curación del jamón. Los cerdos ibéricos de Guijuelo se alimentan principalmente de bellotas procedentes de las dehesas de la comarca, que se extienden por las provincias vecinas de Tolède, Ávila, Segovia y Zamora, con alcornocales y encinares que mejoran la calidad de los animales y del jamón.

Extremadura es una de las regiones más importantes para la producción de jamón ibérico de bellota. Las dehesas de esta región son ideales para la cría del cerdo ibérico, por la calidad de las dehesas y la abundancia de bellotas en otoño. Las condiciones climáticas de Extremadura, con veranos calurosos e inviernos suaves, así como su orografía montañosa, contribuyen a la óptima maduración del jamón.

El jamón extreme ño es muy apreciado por su característico sabor profundo y textura entreverada, resultado de la combinación de su alimentación natural y el proceso de curación en secaderos tradicionales.

La comarca de Jabugo, en la provincia de Huelva, es probablemente la zona de producción de jamón ibérico más conocida y emblemática de España. Situada en la Sierra de Aracena, Jabugo es famosa por su jamón de bellota de excepcional calidad. Los cerdos ibéricos criados en las dehesas de Jabugo se alimentan de bellotas y otros productos naturales, lo que les confiere un sabor inconfundible.

El microclima de la región, con inviernos húmedos y veranos calurosos, unido a sualtitud, favorece el proceso de curación que hace del jamón de Jabugo un producto tan gourmet. La maduración en cuevas naturales de la Sierra permite que el jamón desarrolle un sabor único y complejo.

La comarca de Los Pedroches, situada en la provincia de Córdoba, es otra reconocida zona de producción de jamón ibérico. Esta región es especialmente famosa por su jamón de bellota de alta calidad, producido a partir de cerdos ibéricos alimentados principalmente con bellotas, que crecen abundantemente en las dehesas de la región.

El clima de Los Pedroches es mediterráneo, con inviernos suaves y veranos calurosos, ideal para producir jamón de calidad. Las dehesas , ricas en bellotas, pastos y otra vegetación natural, son ideales para la alimentación de los cerdos, lo que permite que la carne desarrolle un sabor y una textura excepcionales. La geografía de la región, caracterizada por un terreno suavemente ondulado, también desempeña un papel importante en la calidad de los productos, ya que favorece un secado natural de los jamones.

Los jamones de Los Pedroches son famosos por su textura firme y su sabor intenso, con aromas a frutos secos, característicos del jamón ibérico de bellota.

Fuente :[Dehesacharra]

3.3 Distribución

Distribución de carne procesada:

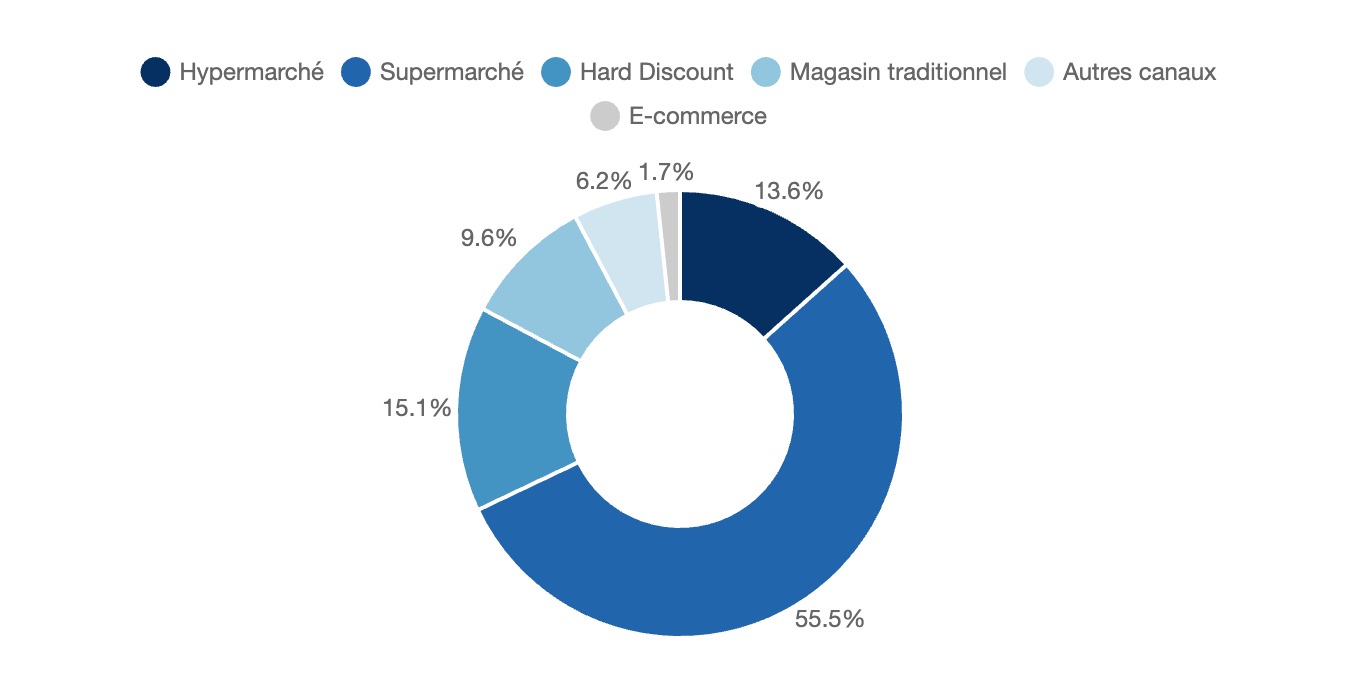

En España en 2023, el mercado de la carne procesada estaba ampliamente dominado por los supermercados, que acapararon el 55,5% de la cuota de mercado, lo que confirma su papel central en la distribución de estos productos. Los hard discounters ocuparon el segundo lugar con un 15,1%, seguidos de los hipermercados con un 13,6%. Las tiendas tradicionales mantuvieron una presencia significativa con el 9,6%, mientras que otros canales aportaron el 6,2% de las ventas. Por último, el comercio electrónico, aunque todavía marginal, representó el 1,7%, lo que muestra el potencial de crecimiento de este segmento. Este desglose ilustra el predominio de los grandes distribuidores, al tiempo que deja un lugar importante a los canales alternativos y tradicionales.

Distribución de la cuota de mercado de los distribuidores en el mercado de la carne procesada

España, 2023, %

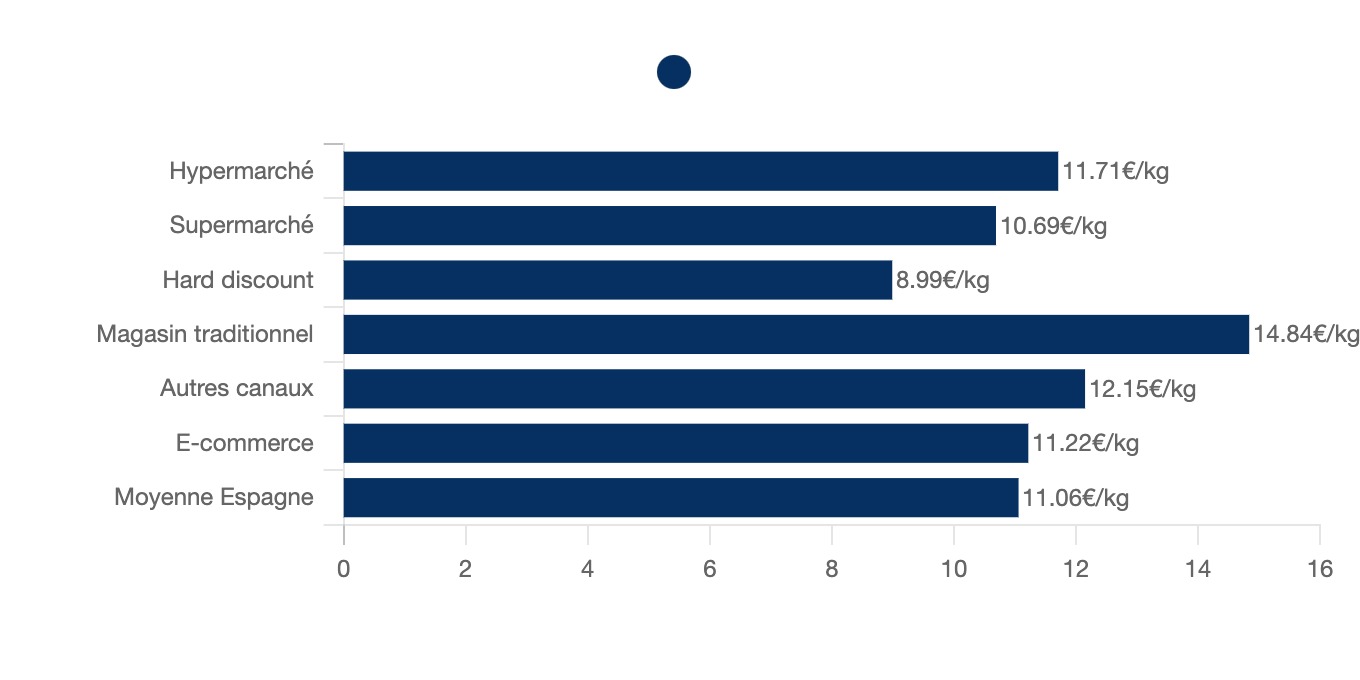

El precio medio de la carne procesada, incluido el jamón, varió según el canal de distribución. Las tiendas tradicionales registraron el precio más alto con 14,84 €/kg, seguidas de otros canales con 12,15 €/kg. Los hipermercados y el comercio electrónico ofrecieron precios ligeramente inferiores, de 11,71 euros/kg y 11,22 euros/kg respectivamente, mientras que los supermercados se situaron por debajo de la media nacional(10,69 euros/kg). Las tiendas de descuento duro ofrecieron los precios más competitivos, a 8,99 €/kg, muy por debajo de la media española de 11,06 €/kg, lo que refleja una variación significativa entre los distintos tipos de minoristas.

Precios de la carne procesada por canal de distribución

España, 2023, % (%)

Cuota de mercado minorista:

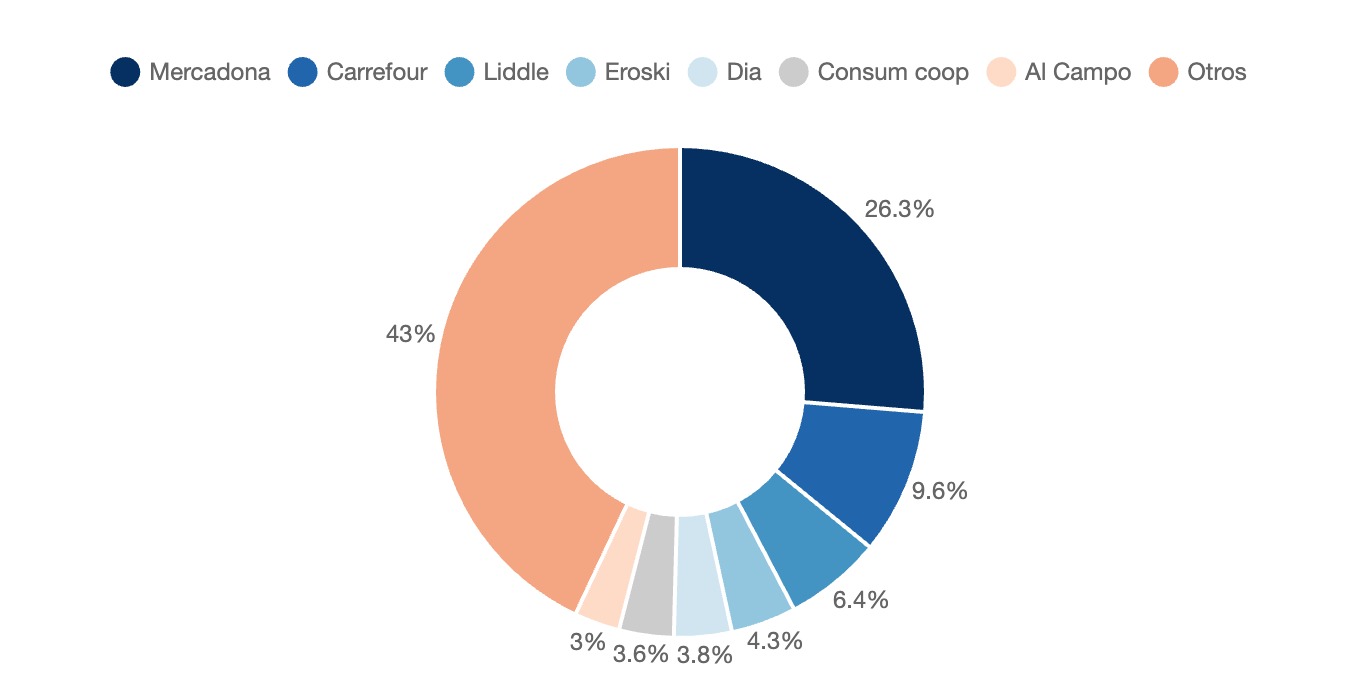

En España en 2024, Mercadona dominaba el mercado minorista con una cuota de mercado del 26,3%, confirmando su posición de líder indiscutible. Carrefour ocupa el segundo lugar con un 9,6%, mientras que Lidl se sitúa en tercer lugar con un 6,4%. Otros operadores, como Eroski(4,3%), Dia(3,8%), Consum Coop(3,6%) y Al Campo(3%), tuvieron cuotas de mercado menores. Por último, el resto del sector estaba fragmentado, con un 43% repartido entre varios distribuidores, lo que subraya la diversidad de la oferta en el panorama minorista español.

Cuota de mercado de la distribución en España

España, 2024, % de cuota

El sector de carnicerías y charcuterías (distribución especializada):

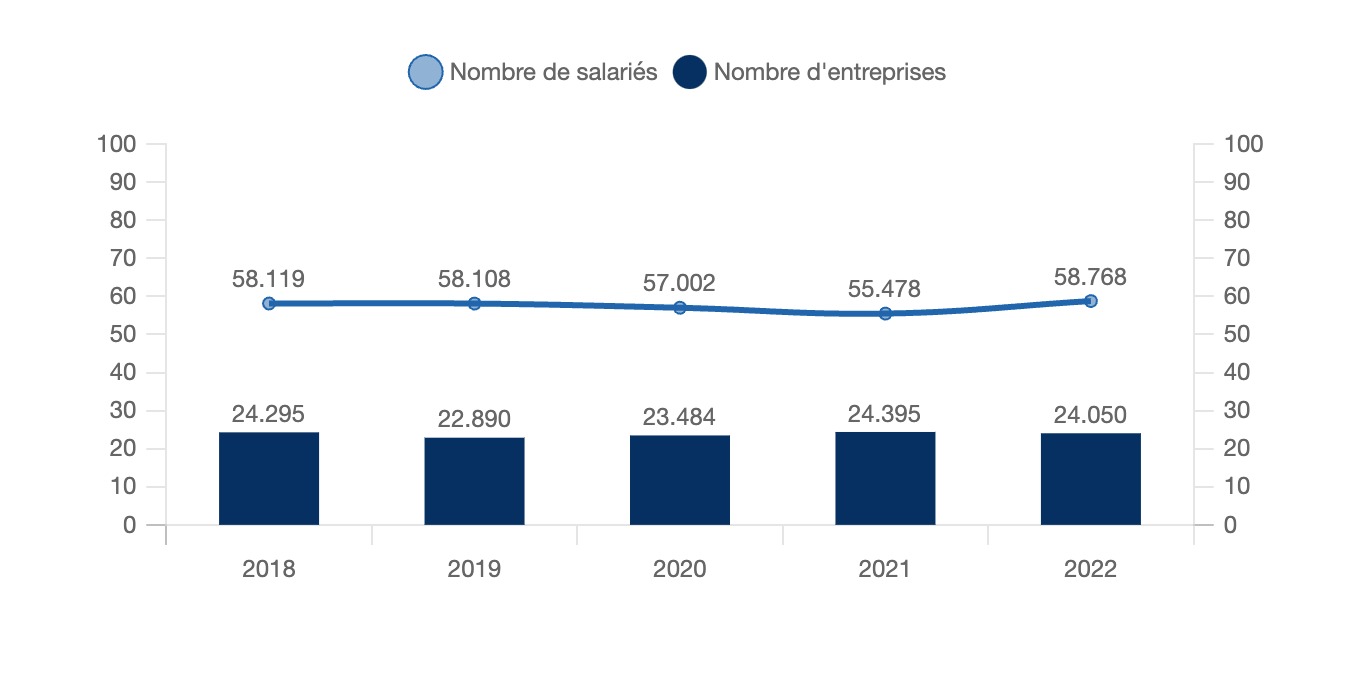

Entre 2018 y 2022, el sector de carnicerías y charcuterías en España atravesó un periodo de fluctuaciones tanto en el número de negocios como en el número de empleados. El número de negocios se redujo ligeramente, pasando de 24.295 en 2018 a 24.050 en 2022, lo que supone un descenso global del -1,0%. Sin embargo, esta tendencia ha seguido una trayectoria desigual: tras una caída significativa en 2019(-5,8% en comparación con 2018), el sector se recuperó en 2020(+2,6%) y 2021(+3,9%), antes de retroceder ligeramente en 2022(-1,4%). Estas variaciones reflejan la adaptación gradual de las empresas ante los retos estructurales y cíclicos.

El número de empleados también ha cambiado significativamente. Pasó de 58.119 en 2018 a 58.768 en 2022, mostrando un ligero aumento global del +1,1% durante el período. Sin embargo, este aumento oculta fluctuaciones significativas. Entre 2018 y 2021 se produjo un descenso constante, que alcanzó el -4,5% en 2021 con 55.478 empleados, el punto más bajo del periodo. Esta tendencia se invirtió en 2022, cuando se produjo una notable recuperación, con un aumento del +5,9% en comparación con 2021, volviendo a un nivel ligeramente superior al de 2018.

Estas variaciones reflejan no solo las transformaciones del mercado, sino también el impacto de las crisis económicas y sanitarias, como la pandemia de COVID-19, que perturbó los hábitos de consumo y las cadenas de suministro. A pesar de estos retos, el ligero crecimiento del número de empleados en 2022 sugiere una cierta resistencia en el sector y una adaptación a las nuevas dinámicas del mercado, especialmente a través de una demanda renovada de productos locales y de calidad.

Crecimiento del número de carnicerías y charcuterías

España, 2018-2022, miles de negocios, miles de empleados

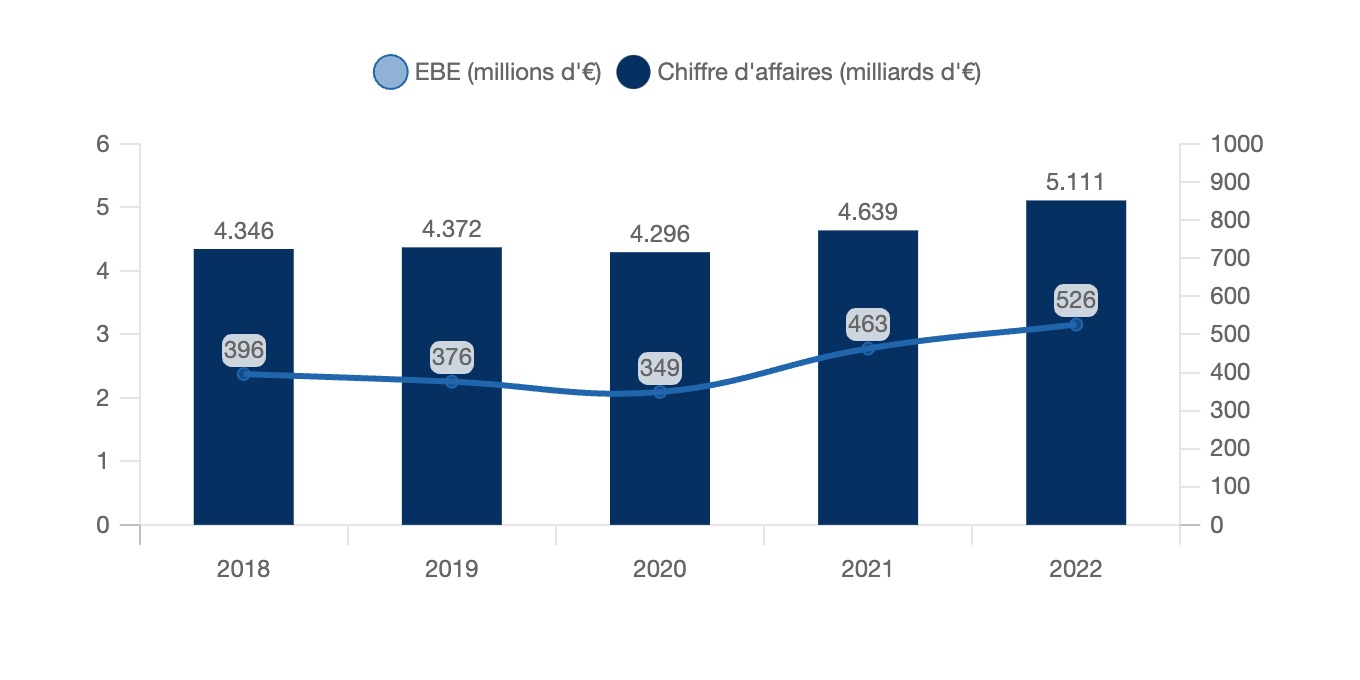

Entre 2018 y 2022, el sector de carnicerías y charcuterías en España mostró una evolución positiva en términos de facturación y excedente bruto de explotación (EBITDA), a pesar de las fluctuaciones ligadas a la dinámica económica y los cambios en el consumo.

Las ventas crecieron significativamente, pasando de 4.346 millones de euros en 2018 a 5.111 millones de euros en 2022, lo que supuso un incremento global del +17,6%. Este crecimiento no fue lineal: tras un ligero aumento en 2019 (+0,6%), las ventas cayeron en 2020 (-1,7%), afectadas por las restricciones relacionadas con la pandemia COVID-19 y el descenso del consumo fuera del hogar. Sin embargo, el sector repuntó con fuerza en 2021 (+8,0%) y siguió creciendo en 2022 (+10,2%), alcanzando su nivel más alto del período.

El resultado bruto de explotación (EBITDA) también mostró una tendencia al alza, pasando de 396 millones de euros en 2018 a 526 millones de euros en 2022, lo que supuso un aumento global del +32,8%. Esta cifra ilustra una mejora de la rentabilidad del sector, aunque estuvo marcada por variaciones significativas. Tras descensos en 2019 (-5,1%) y 2020 (-7,2%), el EBITDA repuntó con fuerza en 2021 (+32,7%) y siguió creciendo en 2022 (+13,6%).

Esta evolución refleja la buena adaptación del sector a los retos económicos, gracias sobre todo al aumento de la demanda de productos locales de calidad durante un periodo de recuperación económica. Para 2022, el alto nivel de ventas y EBITDA subraya no solo la resistencia del sector, sino también su capacidad para captar valor en un mercado cambiante. Esto subraya la importancia de una gestión eficaz de los recursos y los costes para mantener y mejorar la rentabilidad.

Crecimiento de ventas y EBITDA en el sector de carnicerías y charcuterías en España

España, 2018-2022, miles de millones de euros

Análisis de la oferta

4.1 Tipo de oferta

Diferencias entre jamón curado y cocido :

Jamón curado:

El jamón curado es un producto secado y madurado sin cocción, lo que le confiere un sabor intenso y una textura firme.

-

Método de preparación:

- La carne (a menudo la pierna de cerdo) se sala para eliminar la humedad.

- Después se deja secar al aire libre o en bodegas, a veces durante varios meses o incluso años (según el tipo de jamón).

- No hay ningún proceso de cocción.

-

Ejemplos famosos:

- Jamón serrano (España).

- Jamón de Parma (Italia).

- Jamón ibérico de bellota (España).

-

Características:

- Sabor intenso, a menudo salado.

- Textura firme pero fundente, sobre todo en los jamones de calidad superior.

- Color rojo oscuro con veteado de grasa.

-

Cómo consumirlo:

- Se consume generalmente en lonchas finas.

- Acompaña platos fríos, tapas o solo.

Jamón cocido :

El jamón cocido es un producto preparado mediante cocción, lo que le confiere una textura más blanda y un sabor más suave.

-

Método de preparación:

- La carne suele curarse (remojarse en una solución de agua salada y sustancias aromáticas).

- Después se cuece a baja temperatura (en el horno o en agua caliente).

- A veces también se ahúma después de la cocción.

-

Ejemplos famosos:

- Jambon blanc (jamón blanco ) (Francia).

- Jamóncon hueso o jamón asado.

- Jamón Prince de Paris.

-

Características:

- Sabor suave, menos salado que el jamón curado.

- Textura blanda y húmeda.

- Aspecto rosa uniforme.

-

Consumo:

- Se utiliza a menudo en bocadillos, croque-monsieur, quiches o gratinados.

- Puede servirse caliente o frío.

Diferencia entre jamón curado y jamón ibérico :

El jamón ibérico se produce a partir de cerdos ibéricos, una raza endémica del suroeste de España y Portugal. Estos cerdos son famosos por su capacidad para infiltrar grasa en sus fibras musculares, lo que da lugar a sabores ricos y complejos. El jamón blanco procede de cerdos blancos, a menudo de razas como Duroc, Landrace, Large White o Pietrain, criados principalmente con una alimentación intensiva.

El jamón ibérico se clasifica en función de la alimentación de los cerdos. El jamón de Bellota procede de cerdos alimentados con bellotas y pastos en libertad. El jamón de Cebo de Campo procede de cerdos alimentados con una dieta mixta, que incluye pastos y cereales, en condiciones de semilibertad. Por último, el jamón de Cebo procede de cerdos alimentados exclusivamente con piensos compuestos en granjas intensivas. Por otro lado, los cerdos con los que se elabora el jamón blanco se alimentan principalmente con cereales y piensos compuestos.

- Proceso de maduración y duración :

El proceso de curación del jamón ibérico puede durar de 14 a 36 meses, con un secado natural gradual que desarrolla aromas complejos. El proceso de curación del jamón curado es más corto, entre 7 y 16 meses, a menudo acelerado en ambientes controlados.

- Categorías y denominaciones :

El jamón ibérico se clasifica según la pureza de la raza y la alimentación. Las etiquetas utilizan códigos de color para indicar la calidad: negro para la Bellota 100% ibérica, rojo para la Bellota cruzada, verde para el Cebo de Campo y blanco para el Cebo. El jamón blanco se clasifica por etiquetas geográficas como Jamón Serrano, DOP Teruel o IGP Trévelez, y por términos que indican el periodo de maduración (Bodega durante 9 meses, Reserva durante 12 meses, Gran Reserva durante 15 meses).

El jamón ibérico sólo representa el 10% de la producción española y se considera un producto de gama alta, a menudo reservado para ocasiones especiales. El jamón curado, que representa el 90% de la producción, es más asequible y apto para el consumo diario.

Fuente: JamonLovers

Tipos de jamón

El jamón, emblema de la gastronomía ibérica y mediterránea, se distingue por sus múltiples variedades. Estas distinciones se basan en la raza del cerdo, su alimentación, las técnicas de producción y los sellos de calidad. He aquí una tipología organizada y enriquecida de los principales tipos de jamón:

1. Jamón ibérico

- Origen: Producido a partir de cerdos ibéricos, criados principalmente en el suroeste de España y Portugal.

- Características:

- Cerdos criados en libertad o de forma semi-intensiva.